除了压降负债,减少股东分红、合联营项目资金往来等问题,也是债权人喜闻乐见的。

编者按:每个时代,每个行业,都会有一条正确的坡道。

2022年,中国经济三驾马车都面临着前所未有的挑战,出口、消费、房地产在时局变化中不断调整,寻找重启与复苏的道路。

为了检视过去及展望未来,观点新媒体策划和推出最新一期年度报道——“长坡薄雪”,全面深度报道房地产及关联产业链的标杆企业,他们的正确坡道和厚雪、湿雪会在哪里?

与此同时,我们继续对话具有全球视野和丰富经验的经济学家,从他们的角度,解读中国经济与各行各业的未来机会。

观点网 元旦前几天,金科股份还是公告了美元债违约的消息。

无论是企业主动或是被动下的战略性“保内舍外”,可以明确的是,金科首先需要考虑的是保交楼,其次境内债,美元债的优先度则较为靠后。

针对到期债务,金科一方面积极争取从合作金融机构融入新资金以置换即将到期的存量债务,另一方面沟通协调了存量债务的还款方案,尽可能减少负向净融资影响,以支持项目推进、销售和还款的良性循环。

整体来看,金科目前最大挑战仍然是维持企业的经营运转。

如今融资端传来了好消息,下一个行业复苏的信号将是商品房交易市场信心的恢复。

回顾往期数据,金科近两年的违约问题归根结底可能是过往野蛮生长所遗留的问题。

企业目前还需等待市场的复苏,而在这个调整期间,除了压降负债,减少股东分红、合联营项目资金往来等问题,也是债权人喜闻乐见的。

债务的取舍

临近年关,金科在行业融资边际集体向好(“三箭齐发”稳定房地产融资:“金融16条”明确将稳定房地产开发贷款投放;推进并扩大“民企债券融资支持工具”;股权融资方面的调整优化举)的趋势下,发布了海外债违约消息。

12月27日,金科公告称,公司3.25亿美元债将面临违约风险。据了解,这一笔优先票据发行于2021年5月,规模3.25亿美元,拟于2024年5月到期,票面利率6.85%。

该笔债券有约1113.12万美元利息应于11月28日到期兑付,据金科方面披露,当前企业境内现金流严重受限,即使公司“竭尽所能”,宽限期(30天)内依然无法取得履行境外债务所需资金,因此触发违约。

不过,在这段宽限期内,金科曾多次传出融资端的利好消息。

12月,金科股份与中国光大银行重庆分行签订战略合作协议。根据协议,金科将获得光大银行重庆分行一系列金融授信支持,合作范围包括开发贷、固定资产贷款、经营性物业抵押贷款等。

月初,金科亦获得建设银行广西自治区分行授信支持,南宁项目获得开发贷意向书。

同样在12月,金科股份还披露定增计划,向不超过35名特定投资者非公开发行股票,按近期市值104亿元估计,募集资金约31亿元。

如果说上述两则利好消息距离落实到实际层面还需要一段时间,没有对企业的流动性做出实际贡献,那么更早前披露的消息则为此次违约蒙上了一层疑雾。

截至10月份,金科有多次按期足额兑付境内外公开市场到期债券,其中包括境内公司债本息约83亿元、中期票据本息16亿元、美元债本息约5亿美元。

另据观点指数了解,截至9月底,金科集团银行授信额度约2700亿元,仍剩余可用额度约1780亿元。

优先保交楼

直观来看,金科此次1113.12万美元利息违约出于“企业境内现金流严重受限”的理由,基于此判断,企业战略性舍弃海外债市场(当前仅剩这一笔美元债,企业年内亦没有美元债发行)的证据也稍显不足。

首先,年内企业主动偿还了境外债券本息5亿美元;其次,境内债务方面,企业也面临着大规模违约,美元债并不是个例。

截至2022年11月末,金科公布的已到期未支付债务本金合计金额约91亿元(包含银行贷款、信托贷款等金融类贷款及其他非金融机构借款)。

同时,虽然三季报披露企业仍然有166亿元货币资金,但需要考虑到“保交楼”对预售监管资金的影响。

据企业披露,由于融资受限等因素,金融机构及项目合作方对项目公司资金调用较为谨慎,对项目资金监管加强,因此企业可自由动用的货币资金可能并没有账面数字呈现的那般美观。

这笔美元债利息无论是企业主动或是被动下的战略性“保内舍外”,可以明确的是,集团内部优先顺序首先是保交楼、其次境内债,美元债的优先度较为靠后。

其中缘由也较好理解,无论是银行的意向授信额度、定增计划以及政策纾困,更多考量境内市场的信用和企业表现;其次,金科并不依赖美元债市场,历史以来仅发行过2只美元债,此次违约对于境内资本市场的安排,预计影响程度较小。

以旧换新、展期为主

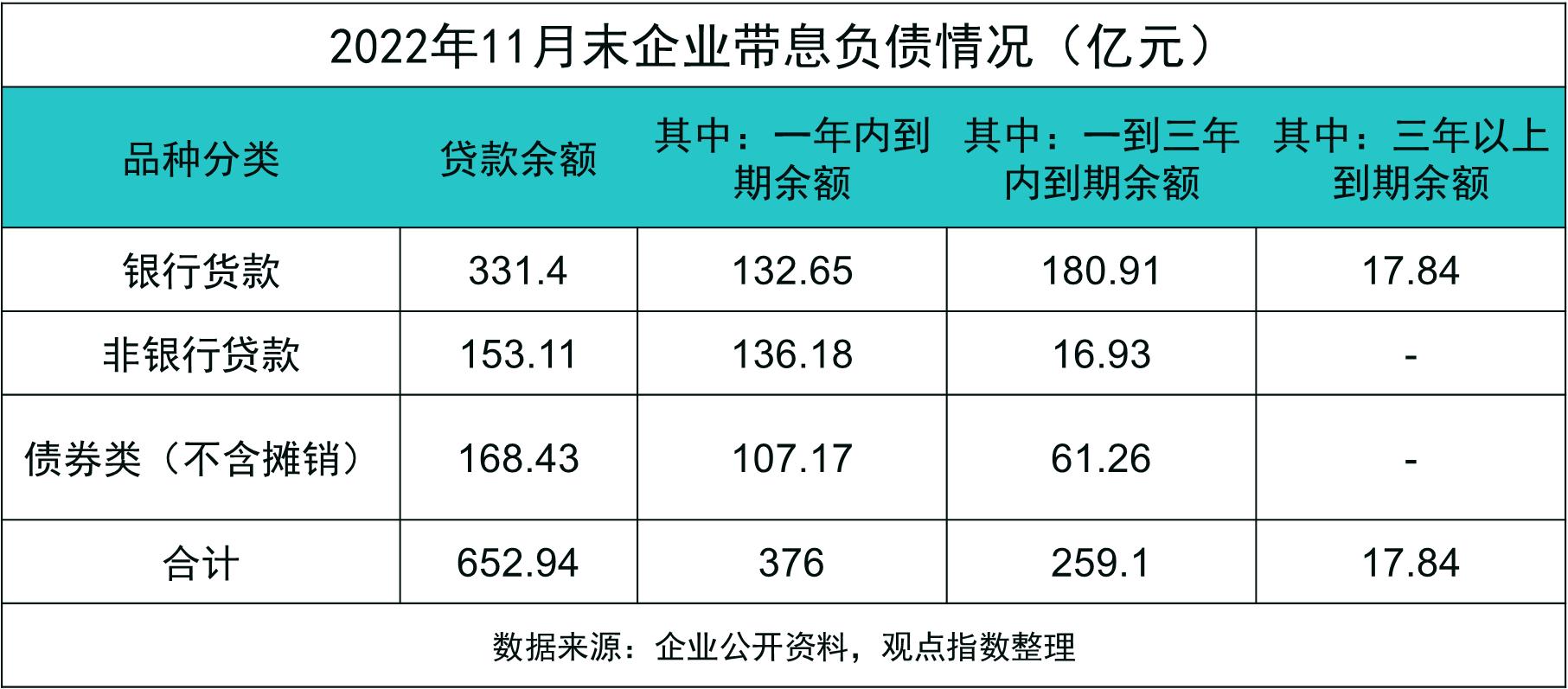

截至2022年11月末,金科披露带息负债规模约653亿元,其中一年内到期余额中银行贷款133亿元,非银行金融机构贷款136亿元。

针对非银行金融机构贷款,金科的应对计划是借新还旧。

一方面积极争取从合作金融机构融入新资金以置换即将到期的存量债务,另一方面沟通协调存量债务的还款方案,尽可能减少负向净融资影响,以支持项目推进、销售和还款的良性循环。

另外一组数据显示,金科2022年在债务展期方面的努力较多。

截至2022年11月末,该公司累计完成209.35亿元有息负债的展期工作(含已达成期限调整意向的有息负债),其中包括公开债务(公司债券、超短期融资券、中期票据等)67.96亿元。

对于一年内到期有息负债余额中债券类融资107.17亿元,金科已经完成多只票据“19金科03”、“20金科03”、超短期融资券“21金科地产SCP003”、超短期融资券“21金科地产SCP004”、中期票据“20金科地产MTN001”、“20金科地产MTN002”、“金科优01”(合计7笔)的展期工作,累计完成公开债务展期金额67.96亿元。

与其他出险同行相比,金科自救之路区别较大的一点是较少出售资产变现的行为。

规模较大的一笔需要追溯到2021年12月,金科服务引入战略投资者博裕资本,金科股份以37.34亿港元的价格转让所持金科服务股份。

彼时,金科服务估值高达170亿港元,从现在市值来看,这笔交易对于金科股份来说也较为划算。

除了上述“置换+展期”的组合拳外,金科的另一目标放在销售端。企业为刺激资金回笼,采取促销及专项去库存等措施,导致毛利率和投资收益等均有不同程度下降。

报告期内,金科及所投资的公司实现销售金额约554.07亿元,另代建项目实现销售金额46.31亿元,实现销售回款约676.86亿元。

不过这一措施同样隐藏着一些问题,如折价促销可能会影响资产价值(计提减值);回款率超100%(回款金额大于销售金额),可能会压榨企业长期价值,后续回款或将放缓。

另一方面,虽然融资端也在积极筹资借款(期间发行“22金科01”公司债券,募资规模为15亿元,政府纾困资金以及向金科服务借款等),前三季度总计取得借款等融资现金流入45.1亿元,但相对偿债支出177.1亿元,仍然显得较为吃力,因此货币资金再度缩减(三季度至约154亿元)。

整体来看,金科目前最大的挑战仍然是维持企业的经营运转。

如今融资端已传来好消息,下一个行业复苏的信号将是商品房交易市场信心的恢复。

粗放增长的遗留问题

金科近两年的债务违约,归根结底是过往野蛮生长所遗留的问题。

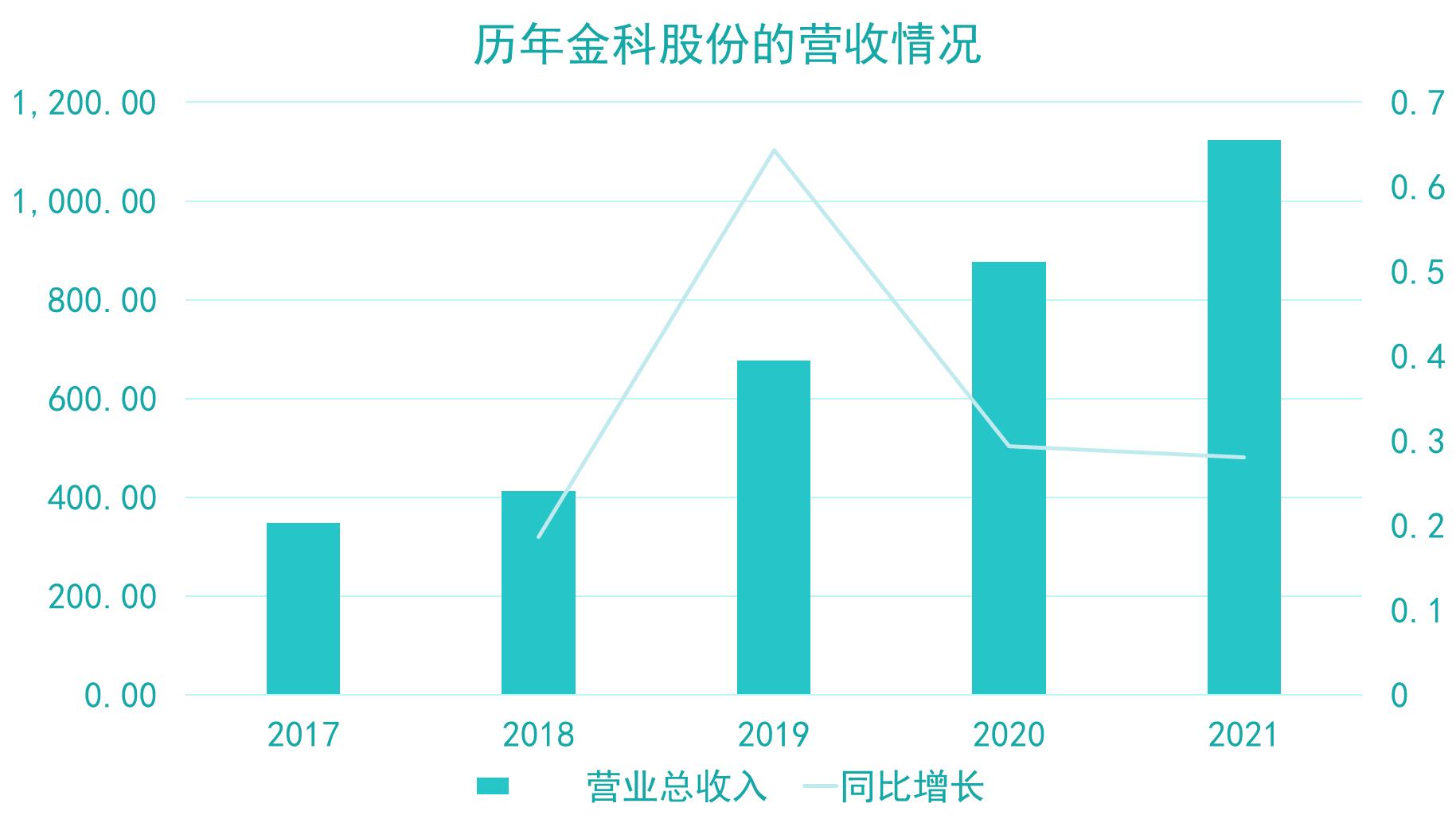

根据往期财务数据,2017-2021年间金科收入实现了可观的攀升,2019年营收增速同比高达64.36%。

数据来源:企业公开资料,观点指数整理

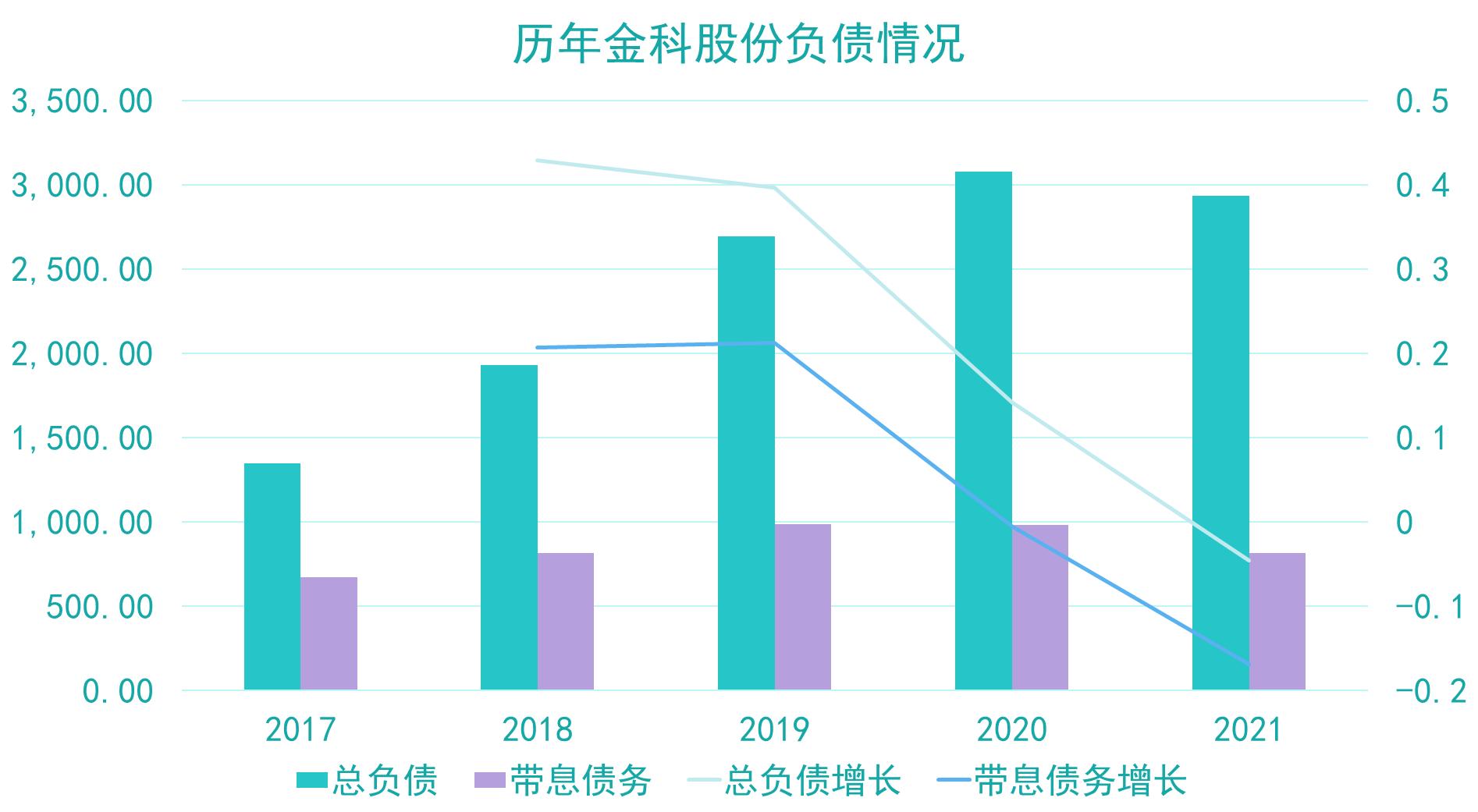

值得注意的是,金科债务规模随着收入上升同样呈现出折跃式的规模增长。

具体来看,带息债务2016年规模约为442亿元,2019年扩大到987亿元,3年期间复合增长率达到了31%。

假设企业无表外负债的情况下,可以看到,金科增长的负债还是给规模增长起到了一定程度的正向作用。

数据来源:企业公开资料,观点指数整理

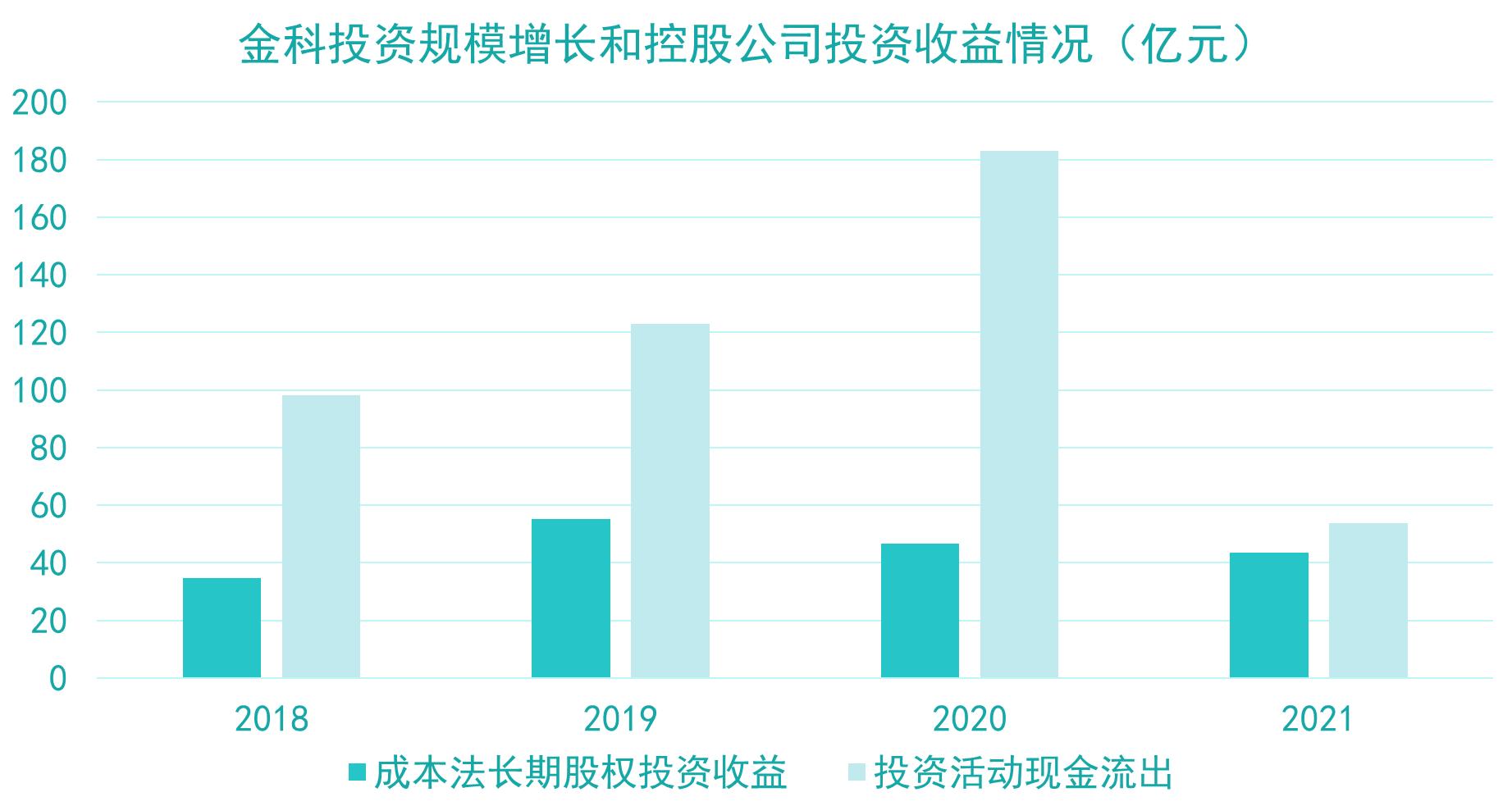

从财务数据亦不难看出,金科规模增长可能来自积极收并购。

现金流来看,企业通过多种渠道融入资金的同时,过往每年都有大量投资活动现金流出(收购的项目公司股权不达到控股要求,会计上记为长期股权投资)。

数据来源:企业公开资料,观点指数整理

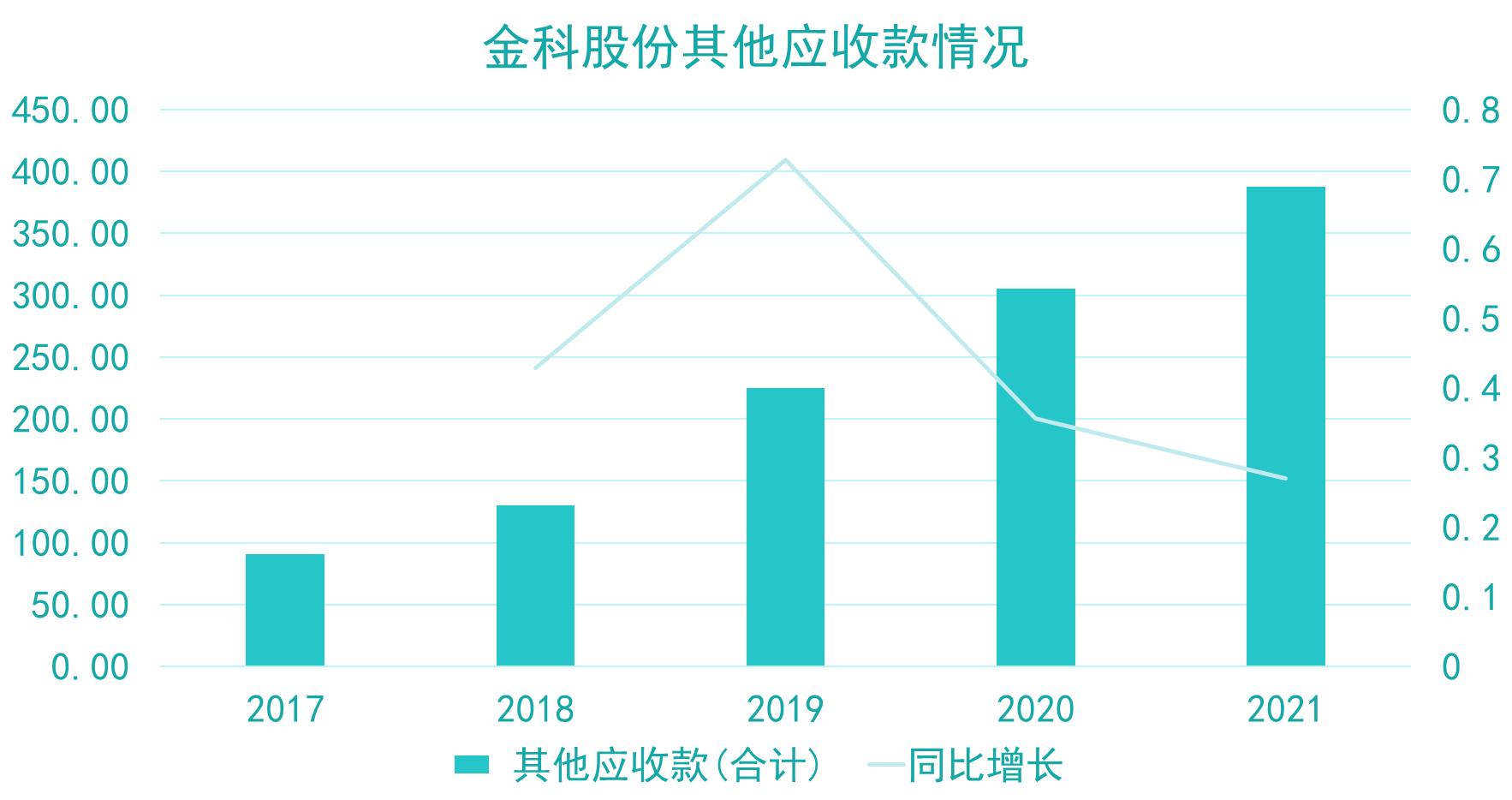

此外,金科对合联营项目的资金支持同样呈现“激进”作风。

2019年,金科其他应收账余额约245亿元,同比增加72.76%。其中,与合作方(合联营公司)往来款账面价值变化显著,2019年余额约为80亿元,同比上升589.08%。

据企业披露,往来款主要是与少数股东(合联营公司)的往来款,以及少数股东调用项目公司闲置富余资金形成的往来款。

数据来源:企业公开资料,观点指数整理

反过来,合联营企业的表现同样不“辜负”金科的资金输血。

从历年利润表中的投资收益来看,2018-2021年间,投资于合联营企业的回报占净利润的均值比例约为71.62%。

需要警惕的是,非并表项目公司同样隐藏这一系列风险,如对外担保的或然负债。

2022年金科仍然通过担保的渠道,为项目公司融资获得了不少资金。(上文提到的约91亿元违约金额,其中涉及担保事项的到期未支付债务金额约75亿元)。

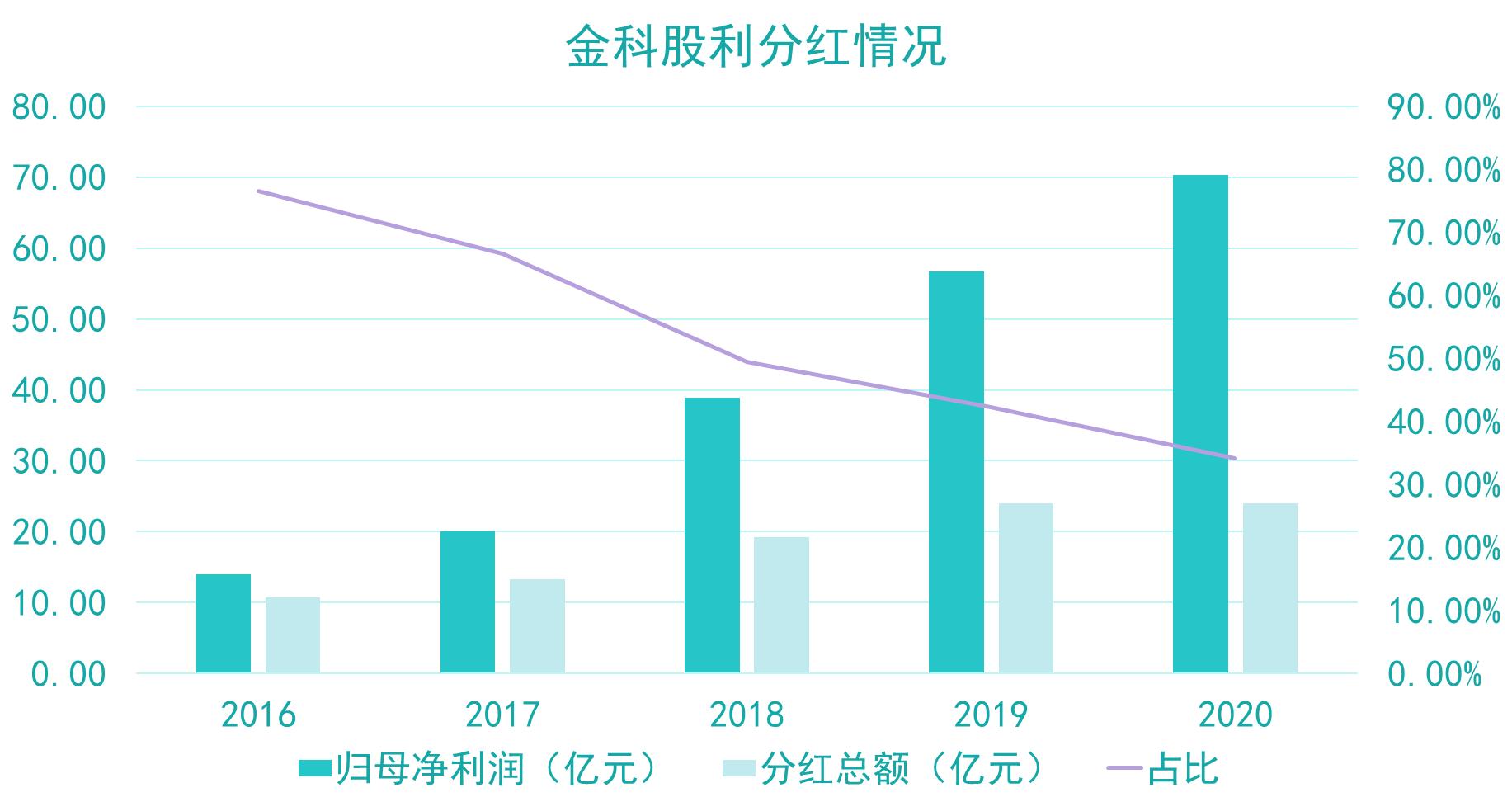

另外,企业上市后,对股东的分红一直都表现得较为“慷慨”。2016年分红比例66.59%,即使后期比例有所下降,2016-2020年间股息均值水平在上市企业中仍处于较高水平。

数据来源:企业公开资料,观点指数整理

总的来说,金科过往经营周转可能过于依赖债务,在积极扩张的同时,期间经营所得较少留存于账上。

这种模式使得企业如走钢丝般承担着较大不稳定性,在行业遭遇危机的当下便暴露出较弱的抗风险能力,实际则表现在“境内现金流严重受限”这般的问题。

如前文所述,企业目前还需等待市场的复苏,而在这个调整期间,除了压降负债,减少股东分红、合联营项目资金往来等问题,或许也是债权人喜闻乐见的。

长坡薄雪 | 在冬天,如何找到湿雪和一条很长的坡道?

撰文:刘忠劲

审校:徐耀辉