两次危机结局迥异,在于经济发展阶段、人口结构发生了显著变化。

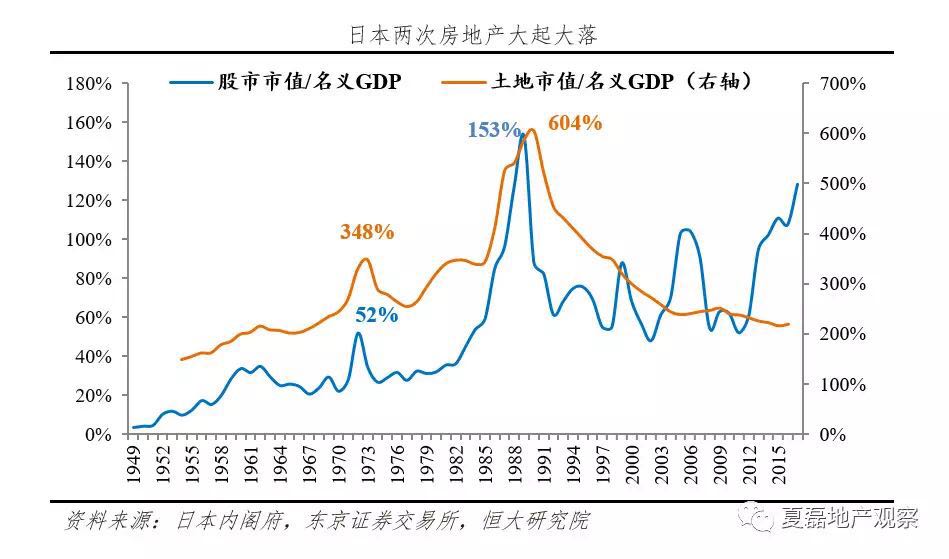

夏磊 日本房地产市场的运行过程中,产生过两次危机,第一次在房地产市场短暂回调后,重拾上涨;第二次却使日本陷入“失去的二十年”。日本两次房地产危机,一次被时间消化,一次终结了黄金时代。为何两次危机结局不同?

第一次危机产生于日本快速工业化时期对土地激增的需求。日本工业经济1950年开始高速发展,带动工业用地价格大涨;1965年后调整产业结构,以金融服务业为代表的第三产业兴起,叠加城市化快速推进、战后“婴儿潮”进入置业高峰,住宅和商业用地供不应求。在工业化和城市化双重推动下,地价不断飙升,1955-1974年全国城市地价指数上涨28倍、六大城市上涨34倍。

受加息和土地税收改革双重冲击,1974年地价下跌,但在1976年之后重拾涨势。1973年石油危机引发日本国内恶性通胀,央行多次加息,地价上涨势头减缓。同年,土地税制改革,针对5年内短期交易的法人土地,在营业税基础上追加征收20%的土地转让所得税,并创设特别土地保有税。在一系列针对性收紧措施出台后,1975年全国和六大城市地价指数分别小幅下跌4.4%和8.1%,但从1976年起重回上涨通道。

第二次危机产生于日本金融自由化时期宽松的货币环境。1979年土地税收政策放松,个人交易成本和法人长期持有成本降低,地价上涨开始提速;1984年“日元-美元委员会”成立,日本金融市场对外开放和日元国际化步伐不断加快;1985年《广场协议》签署,日元升值、出口下降,政府开始多次降息并放松金融管制。在低利率、金融自由化、国际资本涌入刺激下,1986-1990年日本房地产泡沫再次膨胀,全国和六大城市地价指数年均涨幅高达8.3%和20.6%。法人企业是本次泡沫的最直接推手,由于实体产业利润率下降,企业拿到贷款后并非投入再生产,而是大量购置土地、抵押套现后再炒地,循环往复吹大泡沫。

日本政府实施加息、加税、不动产融资总量控制等措施,1991年房地产泡沫被刺破,随后日本经济陷入“失去的二十年”。紧缩政策导致房地产泡沫在1991年破灭,并从商业地产传导至住宅地产、从东京圈蔓延至日本全境。此后的20年里,全国城市地价指数从1991年的最高点大降62.7%,六大城市跌幅更高达76.0%,房地产市场自此一蹶不振。

两次危机结局迥异,在于经济发展阶段、人口结构发生了显著变化。

一是经济发展阶段不同,第一次危机爆发后日本经济成功换档至中速增长,而第二次危机爆发后日本经济陷入长期停滞;

二是人口年龄结构不同,第一次危机爆发时日本适龄置业人口尚处高位,真实需求旺盛,而第二次危机爆发时日本老龄化问题已十分严峻,65岁以上人口占比高达12.1%,此后不断攀升,20-49岁适龄置业人口从2000年后开始回落,有效需求下降。从数据上看,2010年城市化率是90.7%,比第一次危机爆发时城市化率明显提高。但实际上,第二次危机后,特别是2000年城市化率大幅提升,主要在于行政区划调整和町村老龄人口去世造成的被动提升,而非人口真实流动,无法形成有效需求。

深刻反思日本房地产市场大起大落的终极逻辑,以为镜鉴。

第一,人口老龄化深刻影响经济增长和产业结构。随着平均寿命延长和生育率下降,日本从1970年开始进入老龄化社会,65岁以上人口比重达7%,且老龄化速度快,2001年达18%、2018年升至28%。人口老龄化影响劳动生产率提升,导致经济缺乏活力。同时,老龄人口的物质和精神生活都有其自身特点,对新兴事物接受能力较差,不利于产业结构调整。

第二,人口向大都市圈集聚是大势所趋,迁移的背后是产业的升级。战后日本重工业在大城市的快速发展吸引农业就业人口向大城市聚集;60年代重工业向大城市周边转移,带动市中心和周边人口向大都市圈集聚;70年代以金融、不动产、批发贸易为代表的第三产业较快发展,服务业能提供更多更好的就业,吸引人口进一步流向大都市圈。尤其是东京,在总人口负增长、其他两个都市圈人口净流出的情况下,仍保持人口净流入状态。近期日本政府甚至试图通过高额补贴鼓励人们迁出东京,缓解东京圈和其他城市的人口压力。

第三,只有人口流动的城市化率提高才能引致房地产需求。日本历史上有两次城市化率快速上涨阶段,第一次由1945年的28%增至1975年的76%,主要是人口加速向城市聚集;第二次由2000年的79%升至2010年的91%,主要因为町村老人相继离世和日本“市町村大合并”,并非人口真实流动。农村老龄人口离世和行政区划调整导致城市化率被动提升,无法形成有效需求。

第四,房地产泡沫是一种货币现象,保持货币金融政策的连续性和稳定性有助于稳定房地产价格。货币金融政策频繁变动是日本房地产市场大起大落的重要原因。1985年《广场协议》签署后,为抑制日元过快升值及其对经济的不利影响,政府在1986年连续4次下调贴现率至3%的低利率水平。为了稳定国际货币市场,1987年2月,日本签署《卢浮宫协议》,并再次下调贴现率至战后最低值2.5%,并一直维持历史最低水平到1989年4月。1985-1989年M1、M2增速分别达7%和10%,高于同期4.5%的经济增速。持续低利率和日元升值导致大量资金流入股市和房地产市场,资产泡沫快速膨胀。为了抑制经济过热和资产泡沫化,1989-1990年政府又连续5次上调贴现率至6%,1990年大藏省出台政策限制房地产融资,1991、1992年M2增速分别为2%和-0.4%,政策快速收紧挤破泡沫。

第五,弱监管的专业住房金融机构孕育房地产泡沫。日本的个贷业务经历了从被忽视到争抢、从银行到专业机构的演变。1965年以前,住房金融体系以政策性金融机构为主。1965年,个人住房抵押贷款模式兴起,部分地方银行个贷业务开始快速发展,但大银行仍不愿涉足。随着民间金融机构的个贷市场规模不断扩大,70年代初,大藏省主导设立“住专”公司,主要提供个人住房抵押贷款业务。80年代,金融脱媒,迫使大银行转型进入个贷领域,导致“住专”把业务从个贷转向房企融资。1980-1990年,七大“住专”向房企贷款余额占比从4.4%大幅增至78.6%,为房地产行业输送了大量资金。1990年,大藏省虽出台政策限制房地产融资,但因6家“住专”公司社长均为大藏省退休官员,“住专”和农林系统金融机构并未受到影响。1991年地价快速下跌,导致“住专”不良债权高筑,无法偿还母行资金,大量金融机构因此倒闭,日本金融系统稳定性受到严重冲击。

第六,房地产的持有和交易成本在不同阶段对居民和企业行为影响不同。当房地产市场处于上升期,持有成本低、交易成本高导致居民和企业倾向于持有土地,与价格形成正反馈效应,反推价格快速上涨;当房地产市场处于下行期,小幅增加持有成本也能加剧土地抛售行为。

夏磊 恒大研究院副院长 观点地产新媒体专栏作者

免责声明:本文内容与数据由观点根据公开信息整理,不构成投资建议,使用前请核实。

撰文:夏磊

审校:劳蓉蓉