估值的差异与派息的价差,正吸引一批优质中国资产回归境内发行,而华夏凯德商业REIT或许正是这场资本游戏的急先锋。

观点网 华夏凯德商业REIT已正式进入市场。

近日,华夏凯德商业REIT迎来发行认购阶段,公众投资者有效认购倍数高达535.2倍,有效认购申请实际确认比例为0.19%,一连串的数据再度点燃了消费基础设施REITs的市场热度。

据商业客了解,该基金首发资产包括广州云尚和长沙雨花亭两个项目,而后者原为凯德在新加坡上市的凯德中国信托CLCT底层资产之一。

从新加坡S-REITs转道中国内地C-REITs,这无疑说明了中国公募REITs市场日趋成熟。

与此同时,作为行业的风向标,凯德此举或许还传递了更重要的信号:受益于资产估值更高、派息更低等因素,国内的优质资产更愿意选择中国C-REITs市场作为其盘活的通道。

根据戴德梁行的数据,截至2025年3月,新加坡共有10支REITs持有位于中国内地的物业,持有中国内地不动产项目95项。

未来这95项物业的持有方是否也会沿着凯德的路径,从海外市场逐步回归中国资本市场?

凯德转道之思

凯德广场·雨花亭是凯德商用在长沙的首个作品。

资料显示,该项目位于长沙东南部雨花亭区东塘商业区内,占地面积2.65万平方米,建筑面积7.54万平方米,于2005年开业。

其前身实际上是印力集团(彼时名为深国投商置)旗下嘉信茂广场。2009年,因凯德商用与深国投"和平分手",此后凯德商用开始将旗下47家以"嘉茂"和"嘉信茂"命名的购物中心统一变更为"凯德"标识,雨花亭项目正是其中之一。

有数据显示,2018年,雨花亭项目的租金收入为7800万元,租金单价3.43元/平方米/天,NPI Margin 59%。

次年6月,凯德将雨花亭项目注入CLCT当中,按照彼时的公告,该信托基金计划以29.6亿元收购凯德集团三家购物中心对应的公司股权--哈尔滨的凯德广场·学府、凯德广场·埃德蒙顿和长沙的凯德广场·雨花亭,三个项目总体收购资本化率约为6%。

其中,雨花亭项目的收购价格为7.46亿元,收购单价为1.2万元/平方米。

而此次,伴随着华夏凯德商业REIT的设立与上市,雨花亭项目将从新加坡S-REITs市场剥离,改道中国C-REITs市场。

为什么是雨花亭项目?

根据CLCT此前披露的财报显示,在疫情突袭的2020年,雨花亭的整体表现仍旧喜人,是当前凯德中国信托当中,除哈尔滨的凯德广场·学府以外,第二个处于正增长的项目。

此外,从华夏凯德商业REIT的招募说明书可以发现,2022年至2024年,该项目的营业收入、净利润以及客流情况均表现为持续增长。

同期,该项目分别实现营业收入7526.87万元、8221.92万元和8725.55万元,净利润分别为2176.35万元、2480.77万元和2861.51万元。

将运营成熟雨花亭项目转向中国C-REITs市场,无疑说明凯德对中国公募REITs市场未来发展前景的看好。

与此同时,亦有市场人士认为,雨花亭项目或许只是第一步,未来,不排除CLCT将所持其他中国内地资产陆续转入中国C-REITs市场。

资管风向之变

中国公募REITs愈发成熟,这是吸引凯德转道的重要因素。

但从更细致的数据来看,本土优质资产在国内资本市场估值更高、成本更低,或许才是其根本原因。

有熟悉公募REITs市场的业内人士向商业客透露,同样是中国境内的不动产,其在海外市场和中国内地存在显著的定价差异。"中国资产在海外市场普遍存在折价交易的现象,而目前C-REITs普遍体现估值溢价。"

一方面,近年来,受地缘政治风险和监管不确定性等因素影响,国际投资者对中国境外上市的中国资产整体风险评估上升;另一方面,相对而言,海外投资者对中国内地资产的情况或许没那么熟悉,这些不确定性往往会反映在对资产的定价上,导致估值的承压以及二级市场价格的波动。

商业客统计了几个新加坡上市信托的情况发现,其中,CLCT在今年年初的开盘价格为0.671新元/份,而截至7月19日收盘,该信托的价格为0.785新元/份,年内涨幅16.99%。

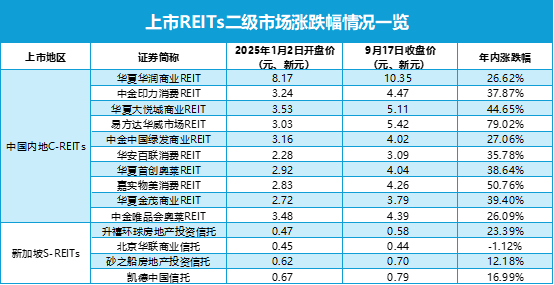

此外,底层资产均为中国内地零售物业的升禧环球房地产投资信托、北京华联商业信托以及砂之船房地产投资信托,年内二级市场的涨跌幅分别为上涨23.39%、下降1.12%,上涨12.18%。

相比之下,截至9月17日收盘,中国内地上市的10支消费基础设施公募REITs,其年内涨跌幅均在30%以上,其中,2025年1月6日上市的易方达华威市场REIT,年内涨幅达到79.02%,就连9月12日上市的中金唯品会奥莱REIT,上市短短五天,其涨幅亦达到了26.09%。

数据来源:两地交易所信息,商业客整理

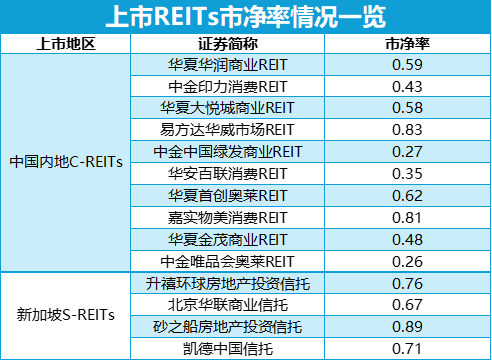

其次,从市净率的角度来看,已经上市的10支消费基础设施公募REITs,其市净率普遍在0.25倍至0.6倍之间,这也说明,资本市场认为这些基金具有更高的投资价值。

反观新加坡上市的4支涉中国零售资产的信托基金,市净率普遍在0.7倍以上,其中,北京华联商业信托的市净率为0.67倍,凯德中国信托为0.71倍,砂之船房地产投资信托最高,为0.89倍。

数据来源:两地交易所信息,商业客整理

上述业内人士认为,资本市场的情绪以及估值价差也是吸引优质资产回归中国境内发行的重要因素。

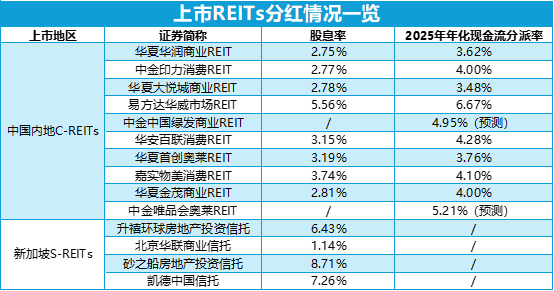

不过,也有另一业内人士谈到,新加坡S-REITs能够利用杠杆来实现扩张和高派息,而国内C-REITs更注重稳健和安全,这就导致新加坡REITs的整体派息较高,国内发行的C-REITs派息更低,其中的派息差也是优质资产持有方转投国内的原因之一。

以凯德中国信托的派息情况来看,今年2月13日,其派息0.0264新加坡元/股,收盘价0.69新加坡元/股,折算年化派息率约7.65%。

而后8月6日,其再度派息0.0249新加坡元/股,当日收盘价0.72新加坡元/股,折算年化派息率约为6.92%。

华夏凯德商业REIT的招募说明书当中提到,其2025年上市后的预测现金分派率为4.71%,2026年完整年度则为4.84%。

显然,同样的资产,在中国内地C-REITs上市的分派率更低,这无疑为存量资产提供了更好的融资渠道及平台。

不止是CLCT,对比新加坡上市的信托基金,升禧环球房地产投资信托的股息率达到6.43%,砂之船房地产投资信托的股息率为8.71%。而国内上市的C-REITs产品,年化现金分派率基本在5%以内,即便以可供分配金额与单位基金净值简单计算股息率,得出的结论同样无二。

数据来源:两地交易所信息,商业客整理

两个市场的分红规则和杠杆模式不同,但就物业持有方而言,派息更低,往往意味着留存的运营现金更加充裕,从而起到稳定资金和提升经营的目的。

估值的差异与派息的价差,正吸引一批优质中国资产回归境内发行,而华夏凯德商业REIT或许正是这场资本游戏的急先锋。

免责声明:本文内容与数据由观点根据公开信息整理,不构成投资建议,使用前请核实。

撰文:龚丽欣

审校:杨晓敏