总体来看,7月金融及信贷数据一定程度反映了下半年经济下行压力加大的预期。

沈建光 8月12日,央行公布了7月金融及信贷数据。其中,7月新增人民币贷款1.06万亿、新增社融1.01万亿、M2同比增速8.1%。具体来看:

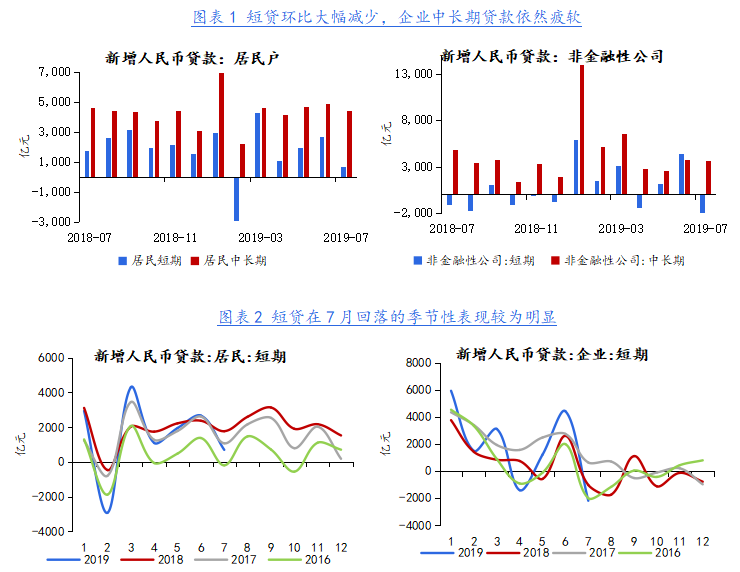

短贷季节性回落叠加需求疲软使新增人民币贷款承压。7月金融机构新增人民币贷款1.06万亿,同比少增3975亿,环比大幅减少6000亿。其中,短期贷款6月冲高之后季节性回落是重要原因之一,例如,7月住户部门短贷仅新增695亿,环比少增1972亿,企业部门则更加严重,短贷净到期2195亿元,环比大幅少增6603亿元。历史上来看,短期贷款在多数年份表现出在二季度末冲高后大幅回落的季节性规律。

中长期贷款并未体现出明显的季节性变化,居民部门未受到房地产融资调控的明显影响,仍然新增4417亿、较上月仅小幅下滑;企业部门中长期贷款新增3678亿元,较上月变化不大、但规模依旧偏低,而且考虑短贷后企业部门7月合计新增贷款仅2974亿元,较上月大幅萎缩6,131亿元,创下去年1月以来新低。在笔者看来,数据反映了近期宏观基本面整体偏弱、居民消费意愿降低、企业盈利状况仍未改善、外部环境变化对预期带来负面影响等因素之下,金融机构风险偏好并未明显降低、实体部门融资需求也仍然偏弱。

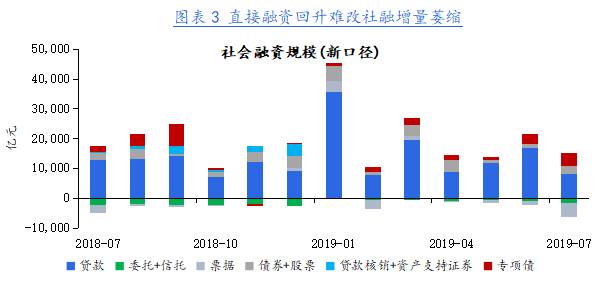

直接融资回升难改社融增量萎缩。7月社会融资规模仅新增1.01万亿,环比大幅减少1.25万亿。其中,直接融资成为唯一亮点,地方专项债发行进度继续加快,7月净融资4385亿元、环比多增840亿;企业债券净融资2240亿元、环比多增1,063亿元;而受科创板新股集中发行带动,沉寂已久的非金融企业境内股票融资7月新增593亿元,环比多增439.8亿元。

除此以外,人民币贷款和非标融资均表现不佳。7月委托贷款、信托贷款分别减少987亿、676亿,环比跌幅分别为160亿、691亿,其中信托贷款受近期房地产融资调控收紧影响较大,7月房地产信托发行量大幅减少;值得关注的是,未贴现的银行承兑汇票大幅拖累了非标表现,当月减少4563亿元,环比多减3251亿,与近期票据到期规模放大、票据监管边际收紧(如北京地区出台监管意见严查票据真实交易背景等)有关。

此外,7月包商冲击的市场影响较前期缓和,流动性较6月有所收紧,叠加实体融资需求疲软、房地产融资等监管政策收紧影响,M2同比增长8.1%,环比下降0.4个百分点。

总体来看,7月金融及信贷数据一定程度反映了下半年经济下行压力加大的预期。一方面,逆周期调控的压力并未减轻,实体经济融资需求疲软、货币政策传导机制不畅通等问题也仍然存在,另一方面,防风险和结构性去杠杆的任务依然艰巨,房地产、中小银行等金融领域风险不得不防。央行二季度货币政策执行报告的表态表明货币政策将面临更多权衡。

在此背景下,当前货币政策仍将保持结构性宽松、精准发力,必要时可以考虑降准甚至降息。但笔者认为中长期还是要依靠更多金融供给侧改革措施来解决问题,如推进贷款利率“两轨合一轨”,构建支持中小银行的“三档两优”存款准备金制度,保持房地产融资调控常态化等,以降低融资成本、疏通货币政策传导机制、防范金融风险,引导资源更多流向实体。

沈建光 京东数字科技首席经济学家

免责声明:本文内容与数据由观点根据公开信息整理,不构成投资建议,使用前请核实。

撰文:沈建光

审校:劳蓉蓉