细看繁华背后,“杭州一哥”也有着自己的困难。

编者按:每个时代,每个行业,都会有一条正确的坡道。

2022年,中国经济三驾马车都面临着前所未有的挑战,出口、消费、房地产在时局变化中不断调整,寻找重启与复苏的道路。

为了检视过去及展望未来,观点新媒体策划和推出最新一期年度报道——“长坡薄雪”,全面深度报道房地产及关联产业链的标杆企业,他们的正确坡道和厚雪、湿雪会在哪里?

与此同时,我们继续对话具有全球视野和丰富经验的经济学家,从他们的角度,解读中国经济与各行各业的未来机会。

观点网 2022年8月初,滨江集团在千岛湖胡家坪村度过了30周岁生日。

为了庆祝成立30周年,滨江祭出了带薪休假的福利,即全体员工可在五省红色之旅、千岛湖云顶桃源两种旅游方式中,任选一种享受7天“公司发展贡献特别带薪假期”。

此外,滨江还为每位员工发放了3万至5万元不等的消费券。若按2021年底1644名在职员工计算,至少花出去近5000万。到了年终,滨江再度给出了超达18天的春节假期。

在房地产处于至暗时刻的2022年,房企或暴雷裁员、或区域调整来缩减开支,相较之下滨江的日子似乎过得颇为滋润,一派其乐融融的景象。

这一切主要源于过去一年中滨江良好的经营表现,销售排名大幅提升、大举扩储、股价逆势大涨……

不过,三十而立,三十而已。对于滨江集团来说,在取得成就的同时,困难始终并存。

而立之年

在2022这个行业经历全方位“洗牌”的一年,滨江集团无疑是表现最为抢眼的民企之一。

首先,不错的销售是其中一个主要方面。

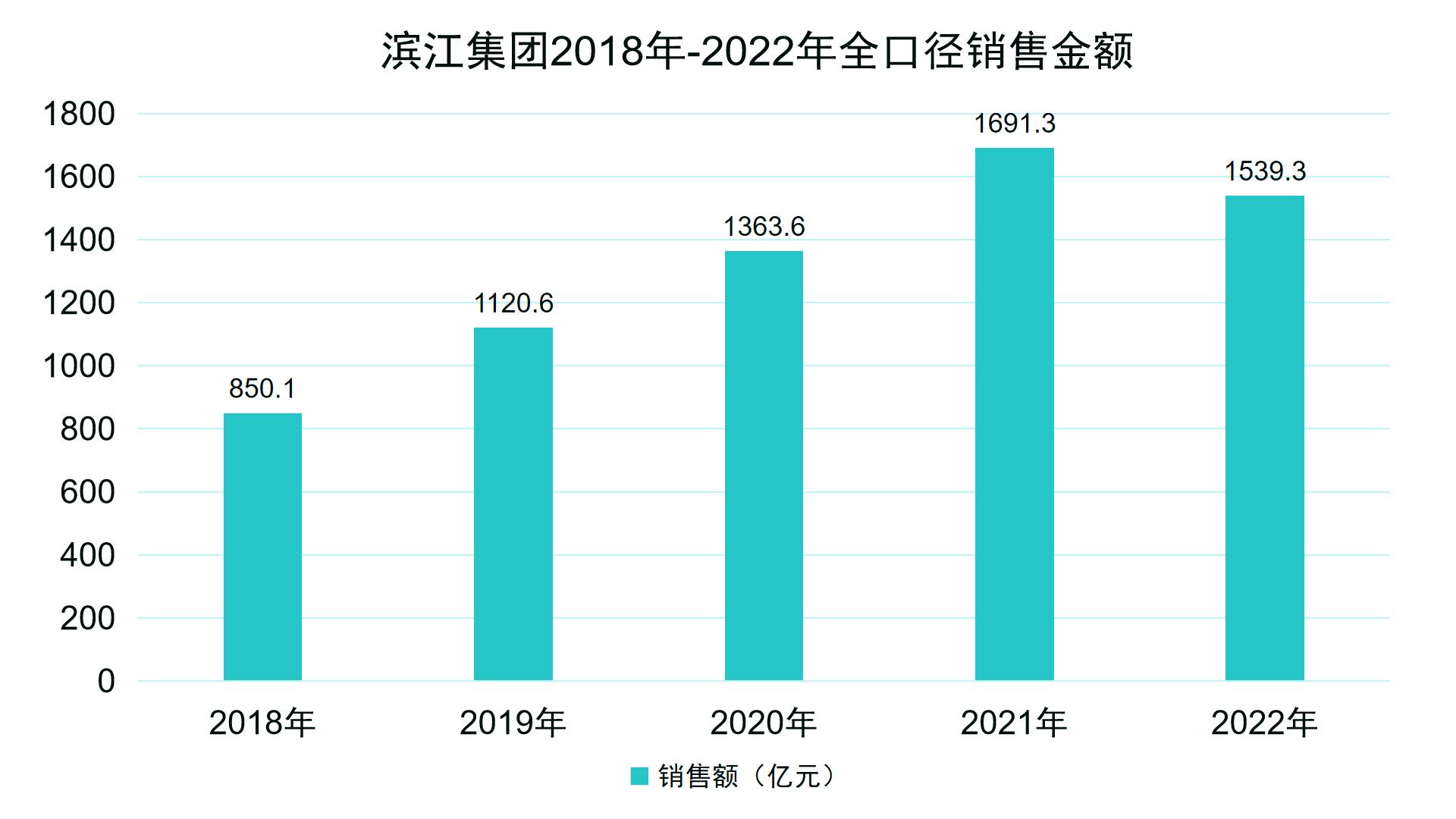

根据观点指数发布的“2022年1-12月房地产企业销售表现”研究成果显示,滨江集团实现全口径销售金额1539.3亿元,权益销售金额880.3亿元,权益比例为57.19%。

据了解,滨江集团制定的2022年销售目标为“全年销售1500亿元-1600亿元,权益比例在50%以上”。在已披露年度销售目标的企业里,仅滨江集团和越秀地产达成了2022年目标。

从销售排行榜来看,2022年滨江集团排名第13位,比2021年上升了9位;若单以民营企业来排,位列全国第5。

这是滨江自成立以来取得的最好名次。

数据来源:企业公告、观点指数整理

不只是销售,滨江集团在土地投资方面的表现同样抢眼。

在2022年杭州四批次集中供地中,总能见到滨江活跃的身影,尤其是在4月和6月的前两批次中,分别斥资184.35亿元、224.51亿元,斩获11宗、12宗地块,成为这两次土拍中收获最大的房企。

据统计,2022年前11月,大部分房企拿地销售比(以全口径销售金额和全口径新增土储金额计算)在40%以内,只有像保利发展、中海地产、华润置地和建发房产等少数扩储较为活跃的房企拿地销售比接近40%,而滨江集团前11月拿地销售比高达47%,投资强度居于行业头部。

截至2022年底,滨江共计摘地41宗,总投资金额733亿元,其中权益金额374亿元,新增货值1500亿元。

能够有资金大举扩储,亦是基于较为健康的债务结构。观点新媒体获悉,滨江集团无境外融资,境内金融机构总体授信额度稳定增长,未使用的授信额度占比近6年稳定在50%以上。

截至2022年6月末,滨江集团有息负债规模558.07亿元,其中,银行贷款占比78.3%,直接融资占比21.7%。短期债务为178.96亿元,一年内到期的非流动负债为109.46亿元,持有现金197.8亿元,足以覆盖短期债务。

三道红线方面,截至2022年6月末,滨江集团现金短债比1.11,净负债率85.8%,扣除预收后的资产负债率65.5%,仍处绿档。

鉴于稳健的财务状况,即便在融资艰难的2022年,滨江依然先后成功发行5笔债券,发债规模超45亿元。

融资顺畅的同时,滨江集团融资成本也在持续下行,由2018年的5.8%降至2021年的4.9%。截至2022年上半年末,滨江集团平均融资成本为4.7%,同比减少0.2个百分点。

数据来源:企业财报、观点指数整理

此外,随着监管层面接连射出信贷、债券、股权“三支箭”,金融活水也进一步涌向了部分房地产企业。

据不完全统计,2022年11月下旬至今,滨江目前已获得中国银行、兴业银行、上海银行、中信银行、杭州银行、平安银行、浙商银行等八家银行授信,短短时间内累计已获得综合授信额度超3300亿元。

二级市场上,滨江集团股价自2022年初的4.66元/股一度上涨至52周新高的12.96元/股。截至2022年12月30日,公司股价为8.83元/股,虽然有所下滑,但较年初涨幅仍高达89.5%。

对于公司三十周岁后的发展,滨江集团董事长戚金兴说:“未来5-10年是滨江最好的时期,也是我本人综合能力最强的时期,一方面我们要做好企业,另一方面要培养好团队,带好接班人。”

城内城外

在而立之年取得上述成绩,背后离不开滨江集团起家的大本营杭州。

作为区域深耕房企的典型样本,滨江集团在杭州市场拥有强大的影响力和品牌力。2022年,钱江世纪城板块的滨江·揽奥望座项目一经推出后,立即成为当年杭州最为火热的新盘之一,创下了“无房191月、有房203月”的社保入围纪录。

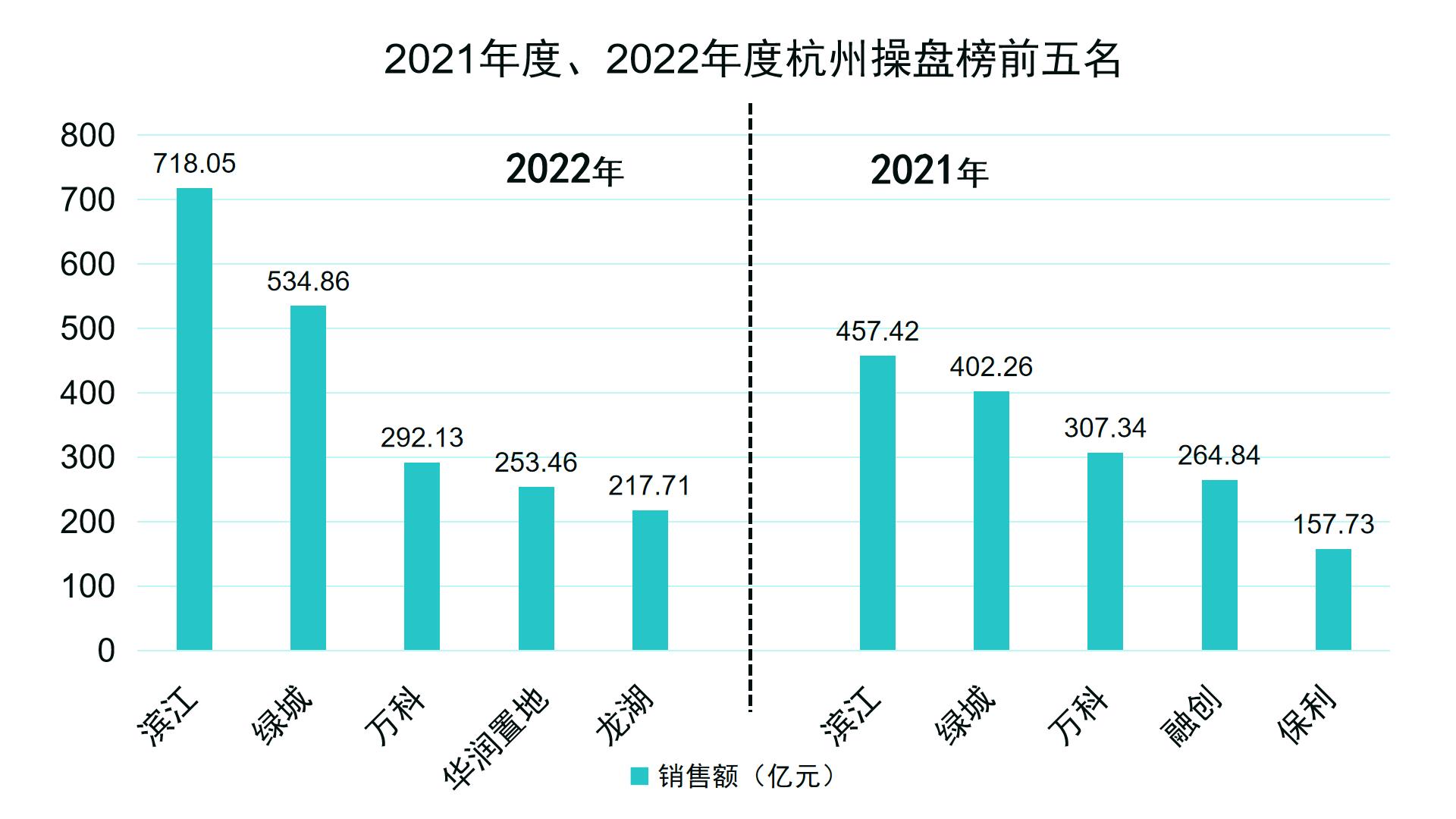

据透明售房网,在2022年度杭州操盘榜中,滨江集团分别以网签金额718.05亿元和565.21亿元,继续蝉联杭州地区销售操盘榜和权益榜双料冠军,这也是滨江第5年夺得杭州销售榜首位。

数据来源:透明售房网、观点指数整理

值得注意的是,其他房企与滨江之间存在较大差距,且这个差距正在拉大。

凭借杭州大本营的楼盘销售佳绩,滨江集团2022年全年回笼现金690亿,比2021年的683亿略有增加。

然而,细看繁华背后,“杭州一哥”也有着自己的困难。

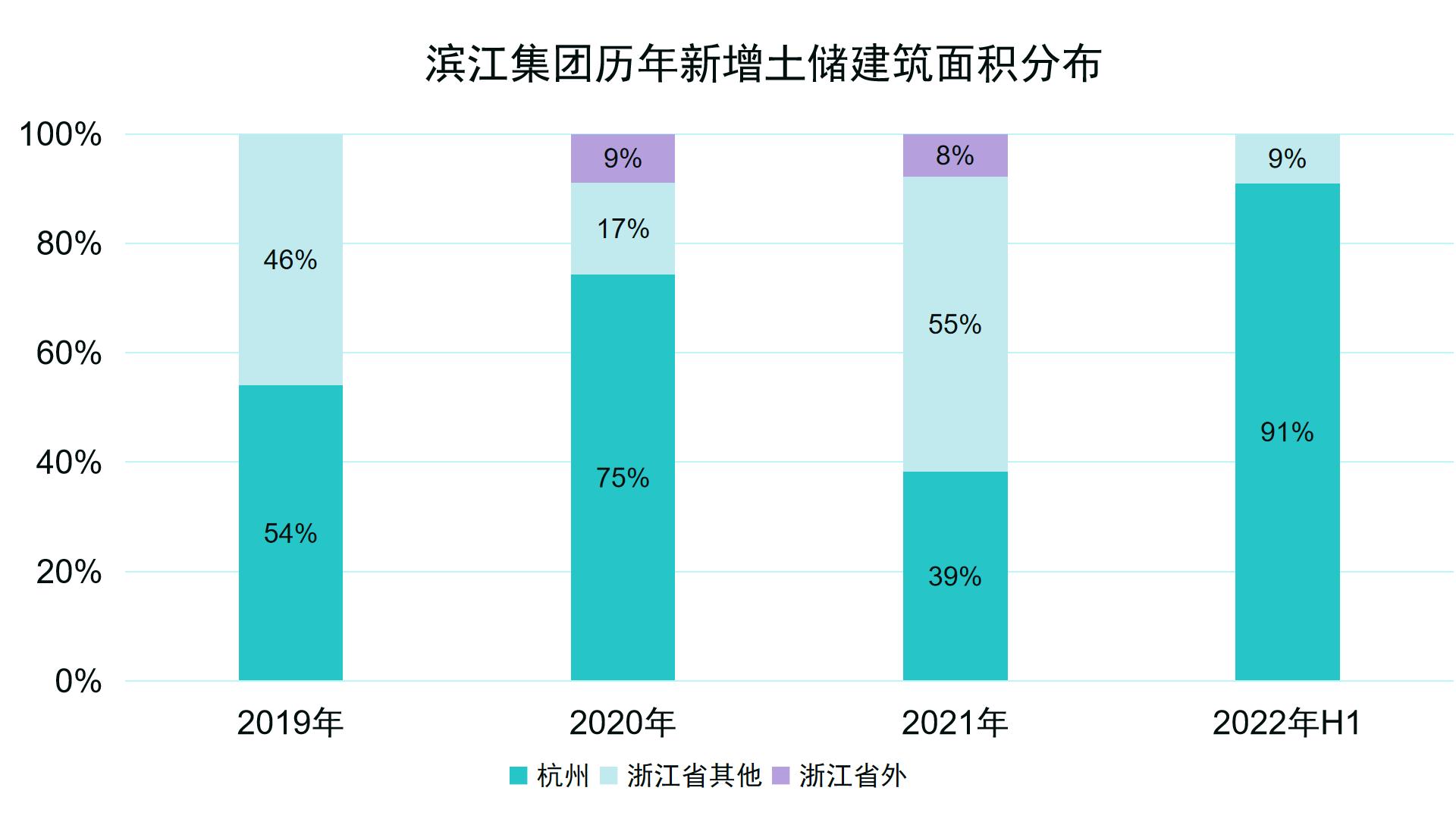

早在2021年,滨江集团曾明确,聚焦布局浙江省、江苏省、广东省和上海市的“三省一市”战略,即巩固杭州;加强宁波、南京;适度加强广东、上海、金华、嘉兴、湖州。投资比例上,杭州占比50%,浙江省内除杭州外40%,浙江省外10%。

2022年7月,滨江集团还在官微发布消息称,下半年该司将关注上海、南京、宁波等长三角城市,以及大湾区和海南自贸区。

最终结果却是,在滨江2022年拿下的41宗块中,杭州占据了38宗,剩余3宗位于浙江省内,没有地块位于省外。

数据来源:企业财报、观点指数整理

对于区域型深耕房企来说,销售情况很大程度上取决于当地楼市的景气程度。

过去几年间,受益于经济发展、人口流入、高收入人群聚集,杭州房地产市场规模持续扩大,增速超过全国市场水平。

2021年,杭州商品住宅销售规模达到6129亿元,在国内城市中仅次于上海市的6544亿元,也是全国城市中第二个能够突破6000亿市场规模的城市。

随着杭州市场的景气度不断上升,滨江集团杭州地区全口径销售额在2021年突破千亿,达到1048.73亿元。

然而,成也萧何败也萧何。一旦当地市场发生动荡,无疑放大了深耕型房企区域集中策略的弊端。

以同样区域深耕的建业地产为例,河南区域楼市自2019年起逐步下行,加之2021年遭遇重大汛情和疫情影响,导致公司销售出现大幅下滑,结转收入减少,陷入流动性危机。

相较于建业地产,滨江集团无疑是幸运的。2022年,杭州区域表现无论在商品房、二手房或土地市场,都仍好于一般的二线城市。

尤其是土地市场,四个批次供地涉宅地总成交金额约1913.5亿元,低于上海的2839.5亿元,位居全国第二。

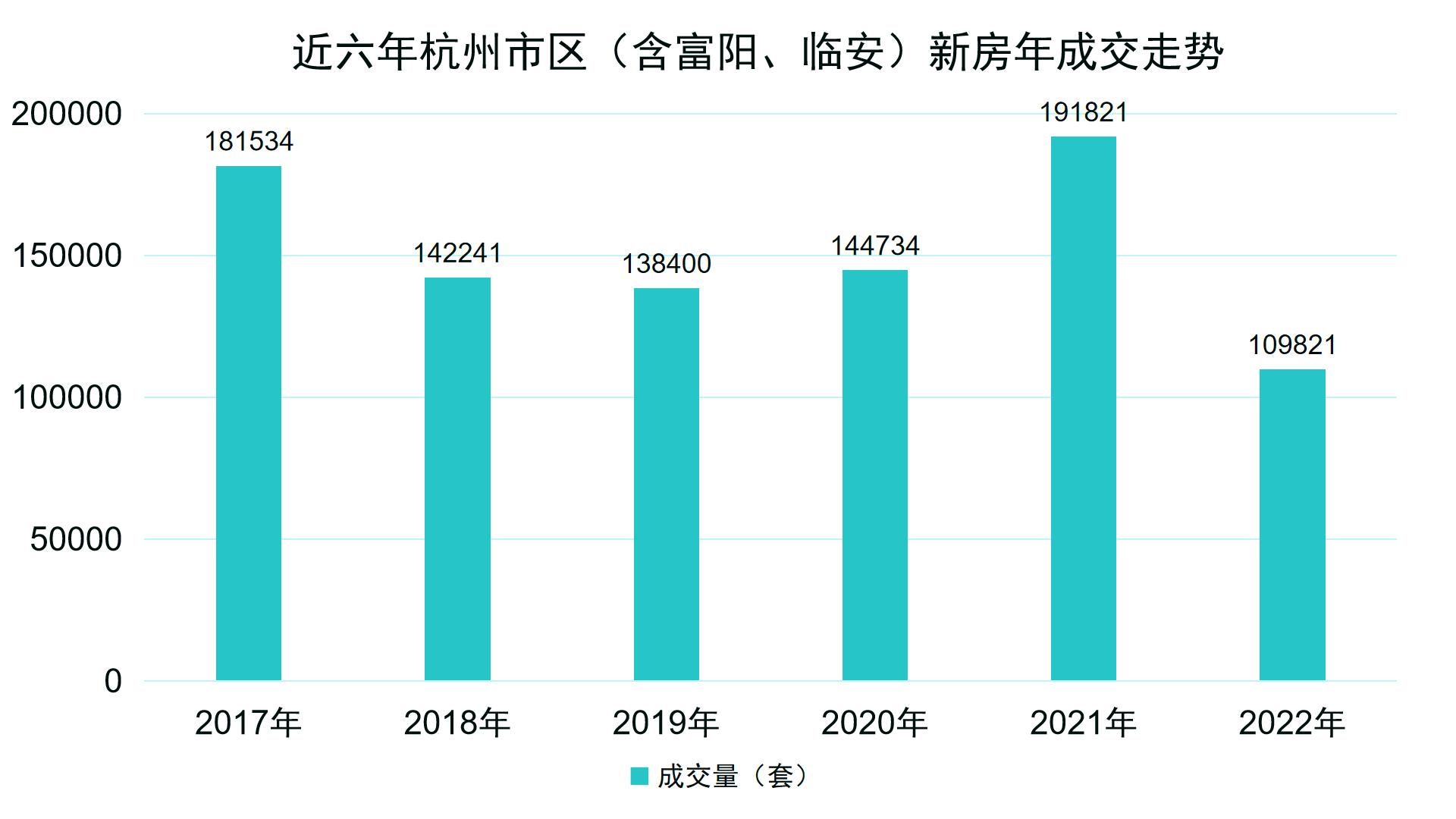

可以发现的是,同往年相比,在全国楼市遭遇下行压力的大背景下,杭州市场的景气度不可避免也出现了下滑。

数据显示,2022年杭州市区(含富阳、临安)新房成交量为近6年来最低,只有109821套,比2021年的191821套,下降了43%,创下六年来新低。同时,住宅入市量比2021年和2020年都少了40000套左右。

数据来源:公开数据、观点指数整理

新房市场整体低迷,也反映在中签率上。

据悉,2022年参与杭州新房摇号报名人数仅有249024人报名,与最高的2019年有76万人次相比,相差50多万人。这直接导致中签率来到5年来的新高,为38%,而2018、2019年整体中签率都在15%以内。

二手房成交量同样也出现了下滑,2022年,杭州二手房成交量(不含临安)为54134套,相比2021年的80802套下降约33%。

事实上,杭州市场对业绩的影响,在滨江年报中早有体现。

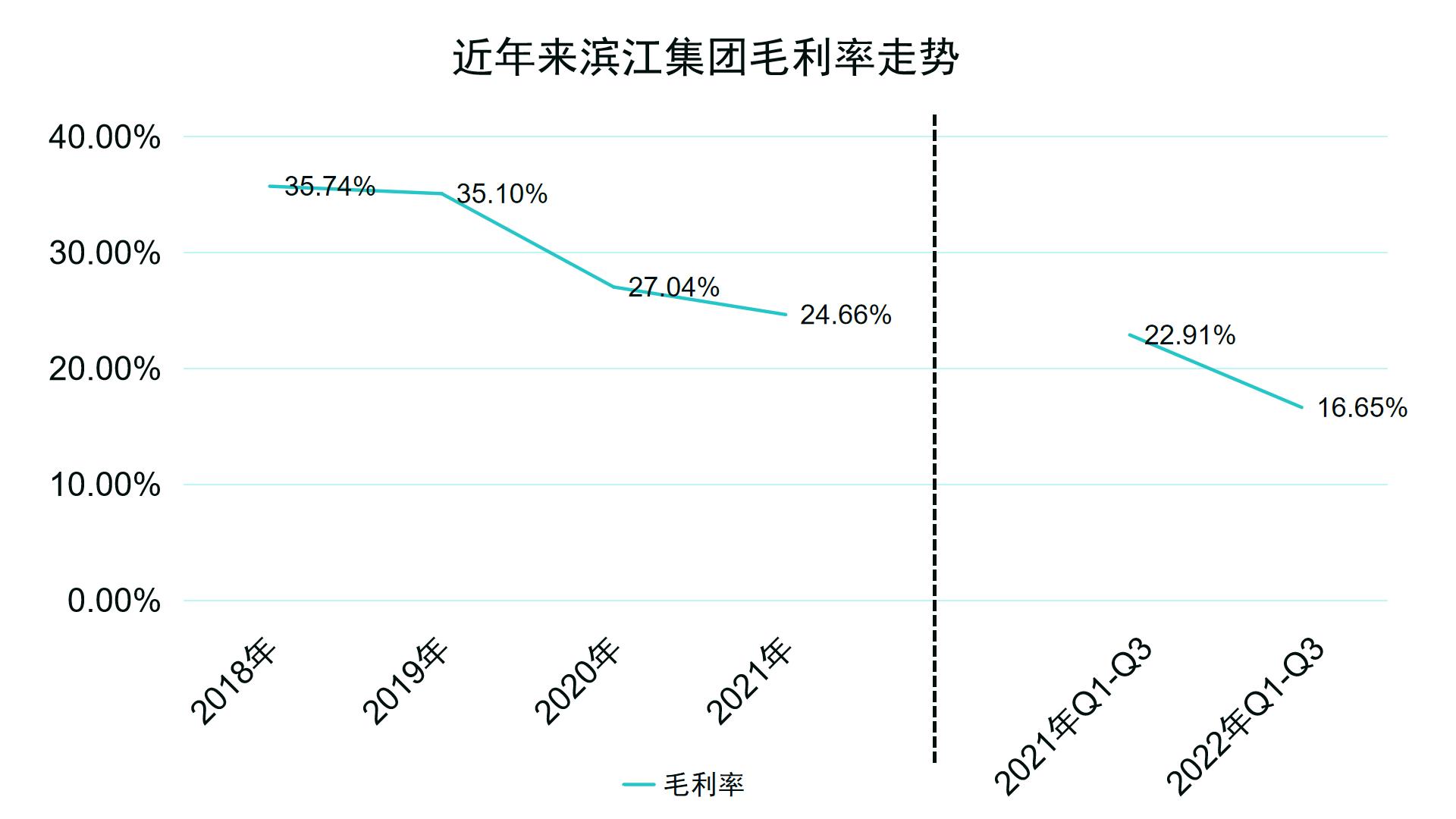

自2018年至2021年期间,受杭州限价政策以及高价拿地拖累,滨江集团毛利率分别为35.74%、35.1%、27.04%、24.66%,呈持续下滑态势。

根据最新财报披露,滨江2022年前三季度毛利率仅为16.65%,较2021年同期下降6.4个百分点,而三季度单季度毛利率更是跌至11.6%,创下近年来新低。

数据来源:企业财报、观点指数整理

不过,此前2022年5月业绩会上,戚金兴曾指出,公司2022年拿地利润率整体高于去年。

随后7月召开的投资人会议中,滨江集团管理层也表示,经投资部测算,杭州第一批地公司获得项目预计平均净利润率8%左右,第二批地预计净利润水平较第一批地略有提高。

考虑到滨江在2022年扩大拿地规模,大量获取低溢价高毛利优质土地,预计随着前期高地价项目结算陆续完成,未来毛利率有望回升。

值得注意的是,虽然近年来毛利率不断下行,但滨江归母净利润似乎并没有受到太大影响。

自2018年至2021年,滨江集团归母净润分别为12.17亿、16.31亿、23.28亿、30.27亿。2022年前三季度则为20.56亿元,同比增加55.21%。

梳理近几年财报发现,自2022年中期开始,滨江集团归母净利润仍能保持同比上涨,或许是受益于少股股东让利。

数据显示,截至2022年6月底,滨江集团少数股东权益201.93亿,占所有者权益的48%。而同期,少数股东损益为3.21亿元,占净利润的20%。

观察上述数据可以发现,权益占比48%的少数股东仅分得滨江集团20%净利润,两者之间存在28个百分点的剪刀差。换而言之,权益占比52%的母公司,分得了80%净利润。

随着时间到了9月末,这一情况变得更为明显。

截至2022年三季度末,滨江集团少数股东权益高达243.3亿,占比突破50%,高于母公司所有者权益。

同时,少数股东损益为2.55亿元,仅占净利润11%。少数股东权益占比与损益占比之间的剪刀差扩大至近40百分点。

圈内圈外

走出杭州乃至浙江这个舒适圈,对于滨江来说并不容易,过去数次苦涩的外拓经历,时常缠绕心头。

2016年,滨江集团与安远控股签订合作协议书,共同开发深圳龙华区安丰工业区地块城市更新改造项目。

通过信托借出资金11.6亿元,因项目未能推进,滨江决定退出并要求安远控股公司归还11.6亿元,对方并未执行。这导致滨江在2018年报中直接计提减值了7.23亿元,要知道当年归母净利润也才12.17亿元。

而在上海市场,成绩同样不太理想。

同样是在2016年,滨江出资7.89亿元收购中崇集团子公司崇滨建设持有的上海湘府项目10%股权,出资2亿元给浙银上海湘府城建,还借了7.06亿元给中崇集团相关公司。随后,中崇集团陷入流动性危机,湘府项目爆雷。

2018年滨江集团胜诉,可追回投资借款仍是长路。

此外,滨江还接盘了上置集团华府一号项目部分股权,目前推进非常缓慢。上置曾计划在2020年选择出售该项目剩余股权,然而却无人问津。2022年3月,主要从事该项目开发的子公司金心置业被爆出一笔1.815亿元利息逾期违约,让该项目的前途更显渺茫。

在此背景下,滨江集团退回杭州大本营,不过并没有放弃外拓。

2020年,滨江外拓取得较大进展,实现首入苏州和南京,分别为4月份通过合作方式参股东原苏州地块;7月份以上限价24亿元拿下南京浦口区江浦街道宅地。同年11月,滨江与深圳市爱义集团合作开发的爱义尚华大厦开工。

不过,滨江在杭州的优势还难以于浙江省外地区复现,仍需要一定时间来进行沉淀。

以滨江集团与越秀地产合作的广州黄埔越秀滨江星航TOD项目为例,该项目于2021年10入市,是滨江首次参与开发广州项目。

阳光家缘数据显示,截至2022年10月,星帆花园(星航TOD项目备案名)已取得预售证6张,合计货量为619套,而网签数量为256套,占比41.4%,其中2021年10月最先推出的5栋和6栋项目网签率为70.8%。从结果来看,去化速度与滨江杭州项目相比有一定差距。

另外,按照彼时滨江与越秀的战略合作要求,双方希望2021年在广州和杭州两个城市各有3个合作项目落地。然而,目前为止滨江在广州除越秀滨江星航TOD外尚无其他项目面市。

为了踏出舒适圈,除了开拓外地市场,滨江还将重心放在了多元业务的打造上。

2019年,滨江提出“1+5”多元化业务布局,“1”指房地产主业,“5”则是指的是同时有序推进服务、租赁、酒店、养老和产业投资五个业务板块。

据了解,目前在上述五大业务中,服务和租赁两个板块较为成熟。

发展最为顺畅的便是滨江服务,于在2019年初便完成了上市。2022上半年,滨江服务实现营业收入8.3亿元,同比增加40.6%;剔除计提源泉税影响后的归母净利润2.03元,同比增加39.7%。

规模方面,截至2022年6月30日,滨江服务在管面积3544万平方米,同比增长42.4%,合约面积5736万平方米,同比增长41.3%。

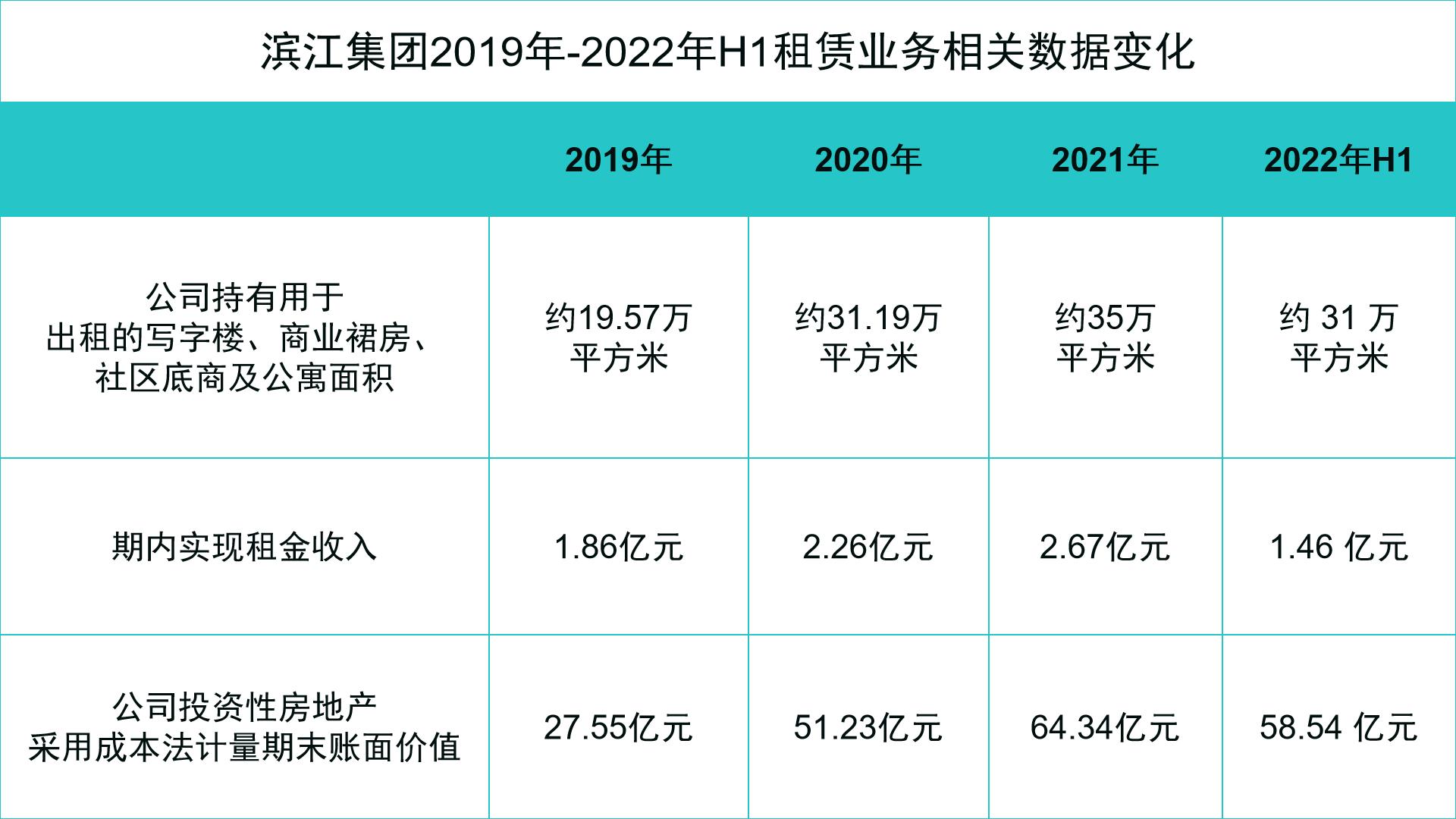

租赁业务板块,原本规划的是“未来10年,每年增加约16万平方米,到2028年自持物业超过200万平方米”。

截至2022年上半年,滨江集团持有用于出租的写字楼、商业裙房、社区底商及公寓面积约31万平方米,实现租金收入1.46亿元;投资性房地产采用成本法计量,期末账面价值58.44亿元。

相较于2021年底,自持物业面积不但没有增加,反而减少了4万平方米;投资性房地产的账面价值也减少了5.8亿元。

数据来源:企业财报、观点指数整理

不过,在滨江租赁业务中,长租公寓“暖屋”的发展仍值得关注,国家“十四五”规划对租赁住房的重视,或也让暖屋觅得行业契机。

据悉,暖屋成立于2018年,彼时长租公寓正处于风口期,但直到2020年公寓“暴雷时代”,滨江才真正推出了落地项目——位于杭州萧山的碧桂园翡翠江南和御江南华庭。

据滨江集团披露的数据显示,截至2022年7月,暖屋在杭州有18个项目,南京1个项目,折合成房间超过10000间。

截至2022年底,暖屋在杭州开业五个项目。除御潮府华庭外刚开业外,其余四个已运营项目全都进入了平稳运营期,整体的出租率保持在93.41%左右。这四个已运营项目的整体续租率为63.76%,其中暖屋南星桥项目续租率达到了92.59%。

长坡薄雪 | 在冬天,如何找到湿雪和一条很长的坡道?

撰文:张钇璟

审校:徐耀辉