对于碧桂园和与它相关的人来说,2022年是值得怀念的。

编者按:每个时代,每个行业,都会有一条正确的坡道。

2022年,中国经济三驾马车都面临着前所未有的挑战,出口、消费、房地产在时局变化中不断调整,寻找重启与复苏的道路。

为了检视过去及展望未来,观点新媒体策划和推出最新一期年度报道——“长坡薄雪”,全面深度报道房地产及关联产业链的标杆企业,他们的正确坡道和厚雪、湿雪会在哪里?

与此同时,我们继续对话具有全球视野和丰富经验的经济学家,从他们的角度,解读中国经济与各行各业的未来机会。

观点网 “2022年过去了,我很怀念它”。

面对周期的波动起伏、房地产行业模式的转变,这些挑战都迫使碧桂园有所改变,以求在房地产行业有长线的发展。

告别7000亿元量级,面对盈利能力减少的“薄雪”模式,碧桂园在销售、投拓、融资、管治等多方面都进行了调整。

对于碧桂园和与它相关的人来说,2022年是值得怀念的。

积极的信号

三年疫情下,房地产市场经受了不少冲击;与此同时,面对着去杠杆的调整、周期下行的影响,房地产企业在风暴中前行。

2023年1月初,央行、银保监再次强调,要落实好16条金融支持房地产市场平稳健康发展的政策措施,用好民营企业债券融资支持工具,保持房企信贷、债券等融资渠道稳定,满足行业合理融资需求。

新年伊始,碧桂园在融资端也传递出更多积极的信号。

据观点新媒体了解,1月31日,碧桂园发布称,拟由碧桂园地产集团有限公司发行总额200亿元中期票据经已获准注册。该笔注册额度自通知书日期起计两年内有效,可在注册有效期内分期发行中期票据。

有业内人士认为,碧桂园为2023年春节后获批储架式注册发行的首家房企,展现了监管层对其的支持;同时,储架式发行模式利于企业、投资人把握发行窗口、投资时机,提升市场投融资效率。

而碧桂园地产最近更新的20亿元中票信息显示,募集资金拟用于项目建设、偿还债务融资工具、偿还碧桂园控股有限公司境外美元债券。

透过该笔票据,不难猜测到碧桂园融资额度将用于偿还在岸债务以及离岸美元债,此次高达200亿元中票储架更将修补融资方面的信心。

不少专家表示,信心比黄金还重要。除上述境内融资进展外,碧桂园内保外贷方面也再迈出一大步。

1月26日,碧桂园与民生银行香港分行订立融资协议,据此获得最高达5000万美元等值的人民币定期贷款融资,自贷款首次提取日起计为期36个月。

市场消息认为,民生银行是通过内保外贷业务向碧桂园提供了5000万美元等值人民币定期贷款融资。

虽然融资金额并不大,但目前作为唯二获得内保外贷的企业,高盛预计碧桂园市值恢复正在路上,同时也传递出政策对于房企融资支持,有助于购房与投资情绪回暖。

再追溯到2022年12月27日晚间,碧桂园发布公告称,联席主席、执行董事兼控股股东杨惠妍全资拥有的必胜公司借出本金额为50.55亿港元的贷款,以支持碧桂园经营发展。该贷款为免息及无抵押,初始期限为三年一个月。

此次杨惠妍通过出售碧桂园服务股份获得市场资金借予碧桂园,体现出提前积极应对2023年美元债到期兑付。

或许房地产艰难时刻已经熬过去,或许信心已经渐渐被重拾,阴霾正在慢慢退散。

调整的成效

但在2022年,外部环境紧张与内部疫情反复下,伴随不少房企爆雷、住房消费信心减弱,全国楼市并未如预期穿越周期。

碧桂园也因应形势不断调整着自己的航向。

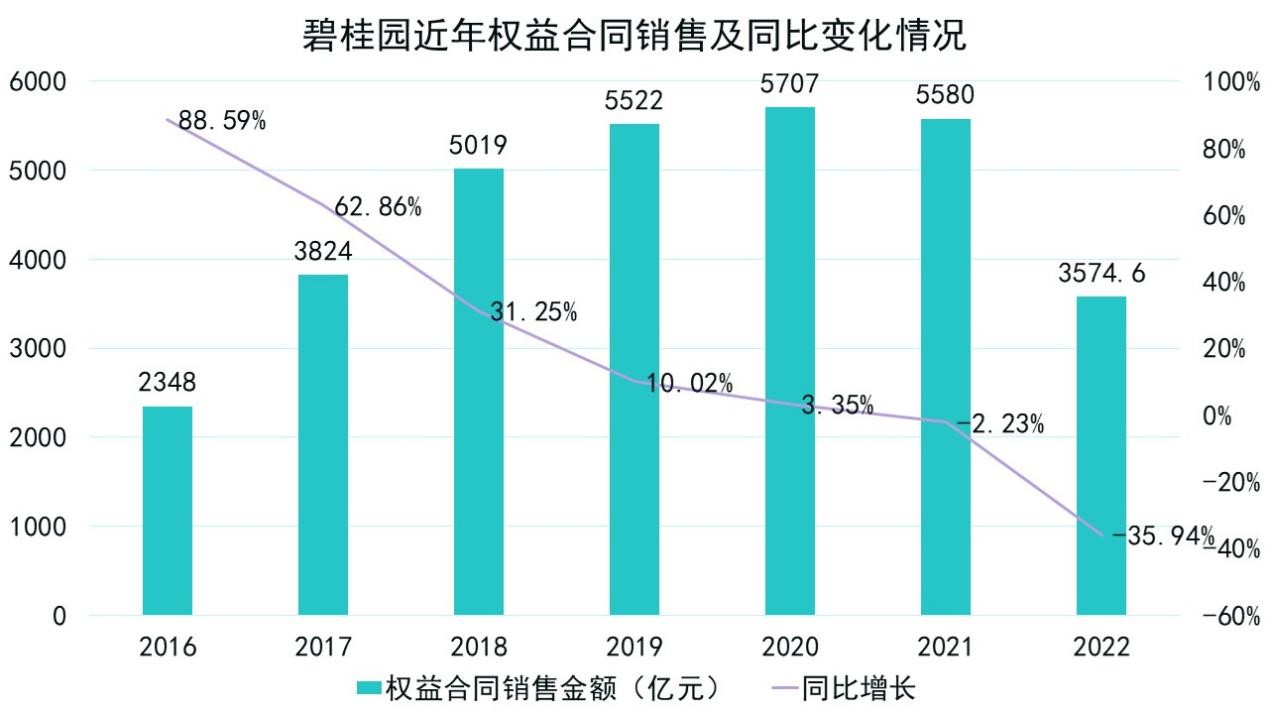

数据来源:企业公告,观点指数整理

可以窥见,2018年后,碧桂园销售增幅相较此前巅峰时期已经有了明显减速,2022全年,录得权益销售额3574.6亿元,同比减少35.94%。

据观点指数公布的数据显示,2022全年前100房企实现权益总销售金额5.02万亿元,同比减少45.1%,观察碧桂园的销售情况,好于市场走势。

面对房地产行业的加速调整,碧桂园2022年持续加大促销力度,全年单月销售均价同比下跌,年末时更是在众多城市采用最大75折优惠刺激销售。

一年坎坷走过,虽然告别7000亿元量级,但碧桂园仍保持住了榜首位置。

据观点指数2022年1-12月的房企销售数据统计披露,碧桂园录得全口径销售4643亿元,领先第二名保利约70亿元,领先第三名万科440.8亿元;权益销售方面,碧桂园则领先保利407亿元。

不过,2023年碧桂园的销冠位置仍然将接受市场的挑战。

按合同销售地区分布,碧桂园2020-2021年在广东省以外地区的权益合同销售占总体的81%和83%,而2022上半年广东省销售占比略微上涨至18%。

如硬币的另一面,地域多元化方面的努力导致碧桂园项目区域分散,同时城市能级下沉,在预售资金严监管下可能加大资金回流的难度。

数据来源:企业公告,观点指数整理

从权益口径合同销售城市类型观察,2022上半年碧桂园有31%来自一二线城市、69%来自三四线城市,而2020-2021年分别有61%和68%的销售收入来自三四线城市,2022上半年呈现轻微上涨的情况。

但2022年以来,部分三四线城市房地产市场供过于求的情况较为明显,房价受压,面临去库存的问题。

其实,市场对三四线城市的需求一直有所担心。而自2014年前后开始,碧桂园不断下沉至三四五线拿地,成为了许多三四五线城市第一家进驻的品牌房企,拥有非常丰富的土地储备。

但三四五线城市土地升值收益空间不大,建安成本管控是房企能否实现盈利乃至抢占市场份额的关键。碧桂园对三四五线的管控还是较为精细的,并将投拓重点倾斜在了更有发展前景的长三角、珠三角等优势三线城市。

此前抓住城镇化快速发展机会的碧桂园,现在如同站在繁忙的十字路口,同样需要选择。

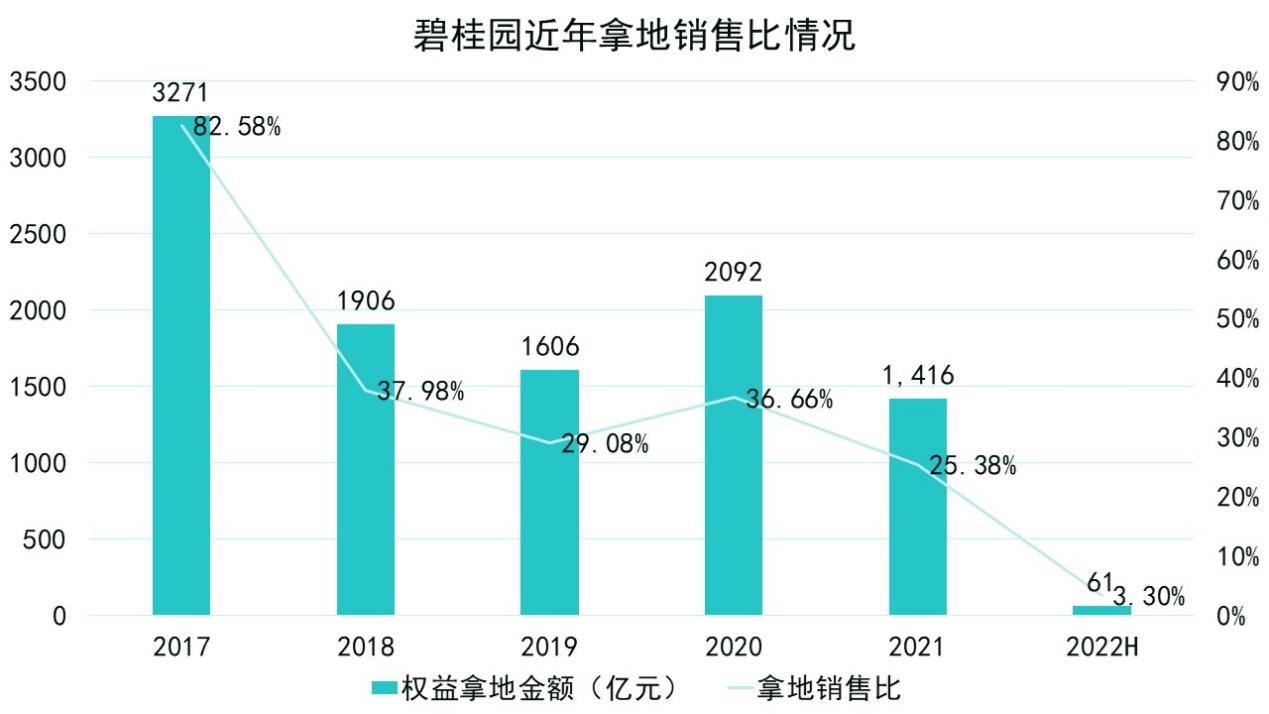

数据来源:企业公告,观点指数整理

2021年,碧桂园权益拿地金额较2020年已出现收缩,对于销售表现一般的城市放缓了拿地节奏,减少近600亿元拿地支出。

2022年,碧桂园在投拓扩张方面更是一改以往态势,据观点指数发布的1-11月房地产企业新增土地储备报告显示,该公司全口径新增土地储备76.26万平方米,排在第38位。

2022上半年,碧桂园分别在佛山、张家口、兰州等地获取低溢价率地块,共计9个项目,拿地权益金额60.9亿元。

从拿地结构来看,截至2022年前六个月,碧桂园二线城市权益金额占比71%,三四线城市占比29%;从已获权益可售资源城市类型来看,目标为一线城市占比20%,目标为二线城市占比30%,目标为三线城市占比50%。

对应发生变化的是位于三四五线的权益拿地金额占比,从过往60%以上收缩至30%以内,碧桂园对三四线城市的投资显著缩减。

截至2022上半年,碧桂园权益可售资源共计约12161亿元,另有潜在权益可售资源约2917亿元,合计约1.51万亿元,可支撑未来一段时间的销售需求;权益可售资源中,77%位于人口流入区域,75%位于长三角、珠三角、环渤海、长江中游、成渝等五大都市圈。

当下,房地产市场信任链在逐步修复中,每一家房企都承担着保交楼的责任。据统计,2022年碧桂园集团已累计交付近70万套房。

另外,良好的销售回款才能加强自身的造血能力。即使2021年按揭贷款收紧使房企回款率受到影响,不少房企回款率跌至80%以下,但碧桂园仍保持较好的90%回款率,2022上半年回款率微涨至91%。

但鉴于预售资金的管控,于碧桂园而言,高周转逻辑就需要有所改变,现金流、安全性可能比利润更重要。碧桂园近年来通过一些措施"降本增效",进行费用把控、改善盈利能力,已初显成效。

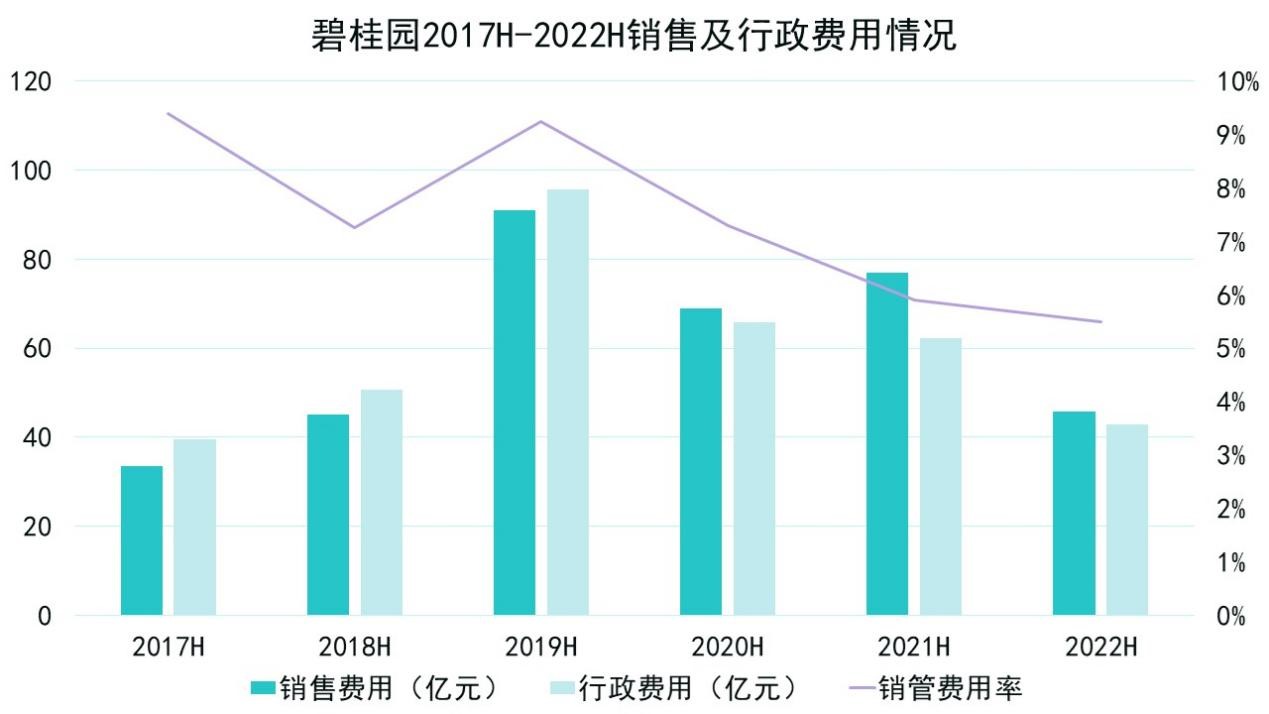

数据来源:企业公告,观点指数整理

2022上半年,碧桂园销管费用率再进一步下探到5.5%的水平,相比前几年已有不小回落。

此外,经过4年投入,截至2022年底,碧桂园旗下博智林已有33款建筑机器人投入商业化应用,服务覆盖30个省份(直辖市、自治区)超600个项目;累计交付超1700台,累计应用施工面积超千万平米。

融资变奏曲

高杠杆的模式渐渐降下帷幕,规模不再是房企追逐的第一目标。

经过上一周期规模追求、杠杆加大导致融资成本上升之后,碧桂园于2019年意识到,好的信用评级对公司寻求长远发展的重要性,当年便开始争取更多国际评级机构的投资级评级。

得益于信用评级的提升,碧桂园随后打开了境外融资通道,对于降低融资成本也有较大帮助。

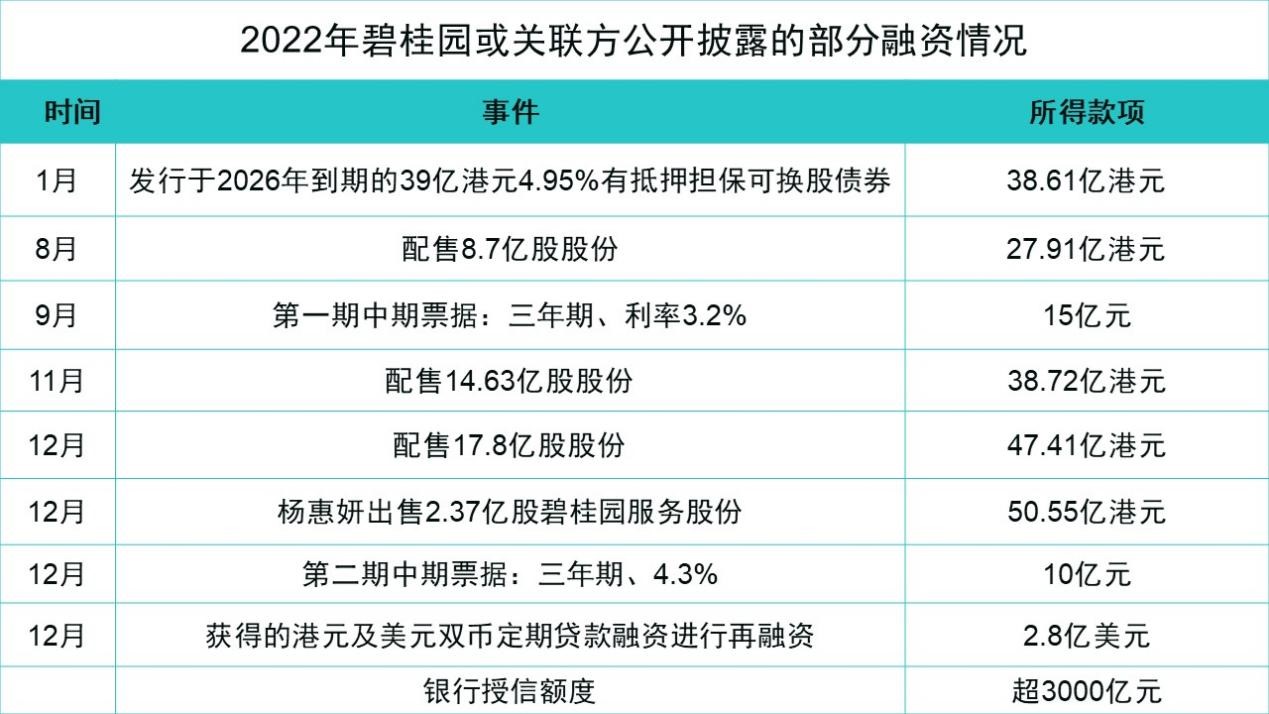

数据来源:企业公告,观点指数整理

从图表中可以窥见,2019年后碧桂园加权平均融资成本呈现逐年下降趋势,于2021年加权融资成本降至近十年最低水平,2022上半年加权平均融资微涨至5.31%,对比2021年底上升11个基点,主要由于美国加息导致部分以浮动利率计价的外币借款利率上升。

但2022年三大评级机构不断下调评级,碧桂园亦主动申请撤销标普和惠誉的评级,此前得以依赖的境外融资通道受阻。

穆迪提到,由于进入在岸和离岸资本市场的渠道收窄,碧桂园很可能需要在未来12至18个月内利用内部资源偿还到期债务。

碧桂园进而转向可转债、配售、出售碧桂园服务股份等方式,围绕上市平台股权操作获取境外融资,合计所得款项达203.2亿港元。

翻查2021年融资情况,碧桂园股权融资金额为零,发行优先票据(美元债)122.4亿元。2022年利用股权融资填补发行美元债的空缺亦不失为一种应急之举。

2022下半年,信贷、债券、股权、“内保外贷”四箭齐出,房地产行业融资端开始放松,碧桂园是受到监管部门认可的示范民营房企之一,也是行业中资本市场乐于向其敞开大门的企业之一。

数据来源:企业公告,观点指数整理

另外,从2022年至今,碧桂园采取回购债券、增持等实际举措提振投资人信心。

境内方面,自2022年7月14日至10月14日,碧桂园控股股东累计购买公司债券超3.25亿元,体现了核心管理层对未来持续经营能力和偿债能力的信心。

境外方面,2022年前5月,碧桂园累计购回本金总额5570万美元的优先票据,同年6月再以自有资金提早完成总额约4.11亿美元优先票据的赎回;2023年1月11日,碧桂园公告称,进一步回购2.18亿美元2023年1月到期优先票据。

有消息称,面对1月到期6.17亿美元债券,碧桂园已提前备好兑付资金。

数据来源:企业公告,观点指数整理

短期债券的到期,对于碧桂园现金流是一个挑战。

正如总裁莫斌在8月18日碧桂园业绩电话会中所说道:“现金流方面,公司已经将未来可能遇到的各个风险点都纳入了现金流铺排的考量,做到极致版本的压力测试。”

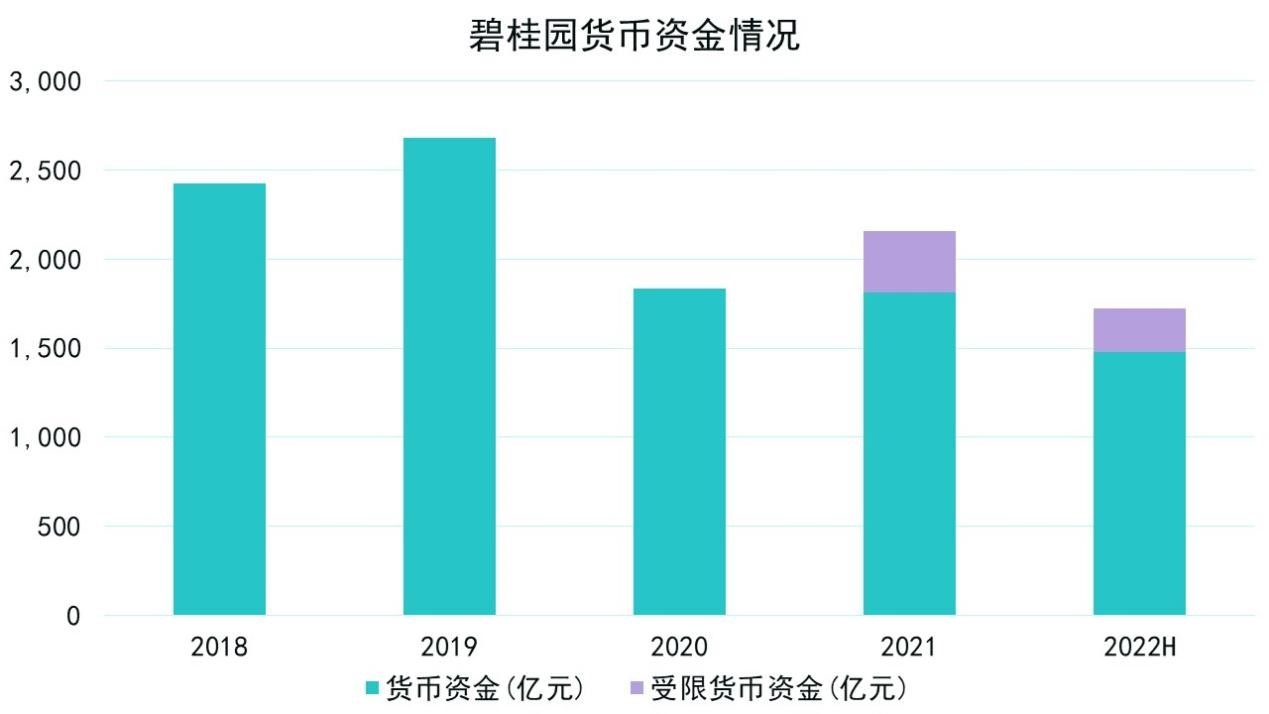

截至2022年6月30日,碧桂园集团可动用现金余额约人民1479.8亿元,其中受限货币资金244.93亿元,虽较2021年底有所减少,但可动用现金储备充足。

数据来源:企业公告,观点指数整理

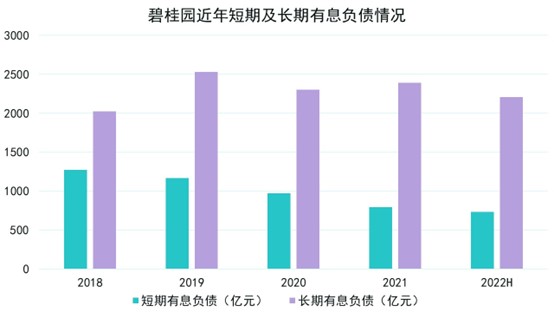

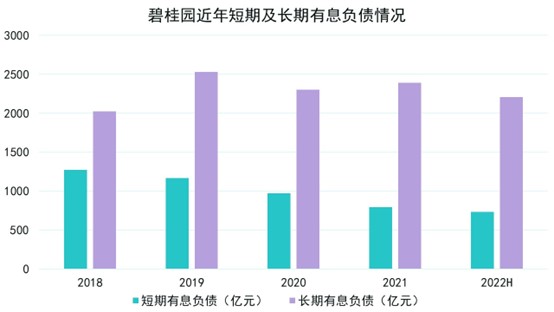

另观点新媒体整理数据发现,碧桂园从2021年开始就针对一年内短期有息负债进行置换,在债务期限上以中长债置换了部分短债,使得债务整体结构更加合理。

这也使得碧桂园短期有息负债规模逐渐减少,从2021年底的790亿元降至近年低位的728.5亿元,减少了近62亿元;短期负债在有息负债中的占比下降至24.81%,处于较为安全的范围。

与此同时,碧桂园长期有息负债从2021年底的2389.04亿元降至2022上半年的2208.24亿元;总借贷余额从2021年底的3179.2亿元进一步降至2936.8亿元,较2021年底下降7.6%。

数据来源:企业公告,观点指数整理

财务指标的变化,亦能反馈在“三道红线”上。

截至2022年中期,碧桂园仍处在黄档,唯一不达标的剔除预售账款的资产负债率,已从2021年底约76%下降至74%;净负债48.1%,相比2021年底上升了2.63个百分点。

总体而言,碧桂园财务指标有了一定优化,但净负债率和现金短债比情况有所回升。

对此,莫斌曾表示,为确保能够穿越周期,碧桂园把重心放在保证资产负债及利润的平衡上,并确保核心资产的不受损。碧桂园主要通过销售回款、可动用现金的管理、审慎投资,来维持收支相对平衡的状态,并通过经营性现金流偿还高成本短周期的一些融资,进一步优化债务结构。

结合2022全年情况,确如莫斌所言,碧桂园一步一步地偿还高成本及到期融资,使得整体经营状况并未受到过多影响。

长坡薄雪 | 在冬天,如何找到湿雪和一条很长的坡道?

撰文:彭莹琛

审校:徐耀辉