合并之后的东久新宜较少单独提及物流仓储或者工业园区,而是更强调新经济理念,紧抓国际投资者的关注点。

编者按:每个时代,每个行业,都会有一条正确的坡道。

2022年,中国经济三驾马车都面临着前所未有的挑战,出口、消费、房地产在时局变化中不断调整,寻找重启与复苏的道路。

为了检视过去及展望未来,观点新媒体策划和推出最新一期年度报道——“长坡薄雪”,全面深度报道房地产及关联产业链的标杆企业,他们的正确坡道和厚雪、湿雪会在哪里?

与此同时,我们继续对话具有全球视野和丰富经验的经济学家,从他们的角度,解读中国经济与各行各业的未来机会。

观点网 2022年是东久新宜作为集团正式运营的第一年。

2021年12月之前,东久新宜还是两个公司,东久中国主要从事工业与生物医药园区的开发,新宜中国则专注于物流仓储的投资,两家公司均由孙冬平创立,并同为华平投资的重要投资平台。

截至目前,东久新宜总资产管理规模超1000亿人民币,总建筑面积超过1200万平方米,旗下包括工业与生物医药园区、城市更新、智慧物流与冷链、数据科技四大业务板块,以及私募股权投资平台东久新宜资本。

合并之后的东久新宜,较少单独提及物流仓储或者工业园区,而是更加强调新经济理念,紧抓国际投资者的关注点。

年内,东久新宜与多方达成合作,既引入了投资供应链设施的投资者,也引入了投资生物医药园区的投资者,还成立了新经济股权投资平台东久新宜资本,希望为工业园区发展赋能。

要说最大的成就,必然是推动实现了东久新经济REIT的成功上市。

同时,公司还与国寿投资达成合作建立Pre-REITs基金,“投资-建设-运营-退出-再投资”这一完整链条自此打通,园区开发的良性循环得以形成。

紧抓新经济潮流

2021年12月16日,东久中国与新宜中国联合宣布两家公司已经完成合并交易,合并后命名为东久新宜。

作为东久和新宜共同的创始人,孙冬平还是ESR前身易商的创始人,在2014年离开易商后,孙冬平联合易商最重要的创始投资者华平投资,创建了专注工业地产的东久中国。

尽管转做工业地产数年,孙冬平仍难忘记做物流仓储的时光,随后在2018年创立了新宜中国,同样说服了华平的入股。

在合并之前,新宜中国投资并管理约650万平方米资产,成为行业领先且增速最快的物流基础设施平台之一。

合并之后,作为新平台的东久新宜梳理出来包括工业与生物医药园区、城市更新、智慧物流与冷链、数据科技四大业务板块,更加符合新经济的定义,不再单独提物流仓储或者工业园区,试图紧抓国际投资者的关注点。

对于国内外投资者而言,新经济在2021年开始成为了热门话题,特别是在物流龙头ESR并购ARA之时,“新经济”就作为核心关键词频繁出现在收购公告、投资者简报乃至业绩会上。似乎管理总资产达950亿美元的ARA不是收购重点,而整合了ARA大部分新经济业务的LOGOS才是收购核心。

ESR同样是华平投资在亚太区的重点投资项目,对ARA的收购同样亦是华平在推动。

合并后的新经济概念是否能为东久新宜带来新投资尚难证明,但合并当期即引入战略投资者募集资金超过15亿美元,却是事实。

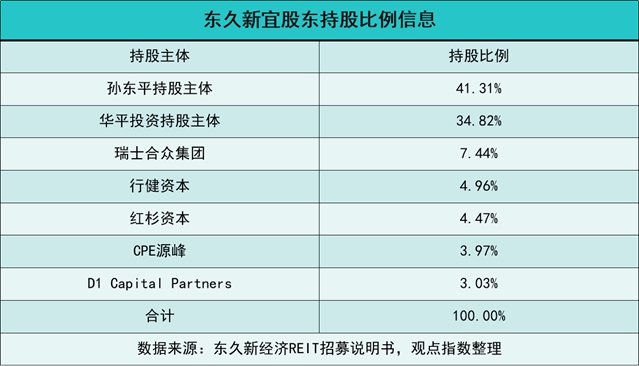

东久新宜投资者包括瑞士合众集团 (Partners Group)、行健资本(StepStone Group)、红杉资本、CPE源峰及D1 Capital Partners等,现有股东华平投资和创始人亦共同参与此轮融资。

尽管资料显示这些投资者基本都是东久中国原有的投资者,但观点指数认为,合并后成为中国领先的新经济投资平台,给了原股东一个增资的理由。

对于东久中国来说,初始发展相当迅速,到2020年9月就已持有20个投入运营的园区,总资产管理规模逾360亿元人民币,还与临港集团、北京电子城等国资产业平台建立了长期战略合作,并成为上市平台上海临港和电子城的重要股东。

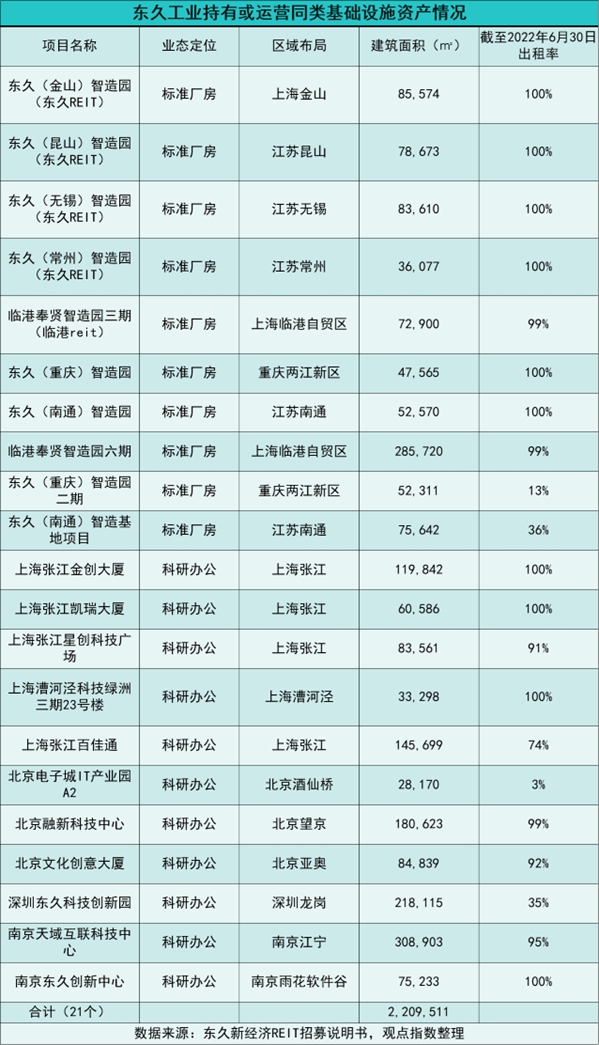

然而发展速度很快有所放缓,尽管拿地签约仍保持一定进度,但根据东久新经济REIT招募说明书显示,截至2022年一季度,东久中国持有并运营的产业园资产为21个,合计资产管理规模超365亿元--意味着近两年时间仅新增1个新园区。

虽然有疫情的因素,但对于东久来说,无论如何强调投资者和合作伙伴实力强劲,资金如何长周期,开发产业园区的资金仍成为了拖累拓张的主因。

毕竟相较新宜的物流园,产业园的培育周期还是太长。

新平台下的新投资

产业园区的资金较物流难觅,再多的愿景也抵不过投资者对稳定回报的追求。

因此,东久在扩张之时需要不断将部分优质项目或出售,或出表融资,以进行偿债和支付新园区的建设资金。

数据来源:东久新经济REIT招募说明书,观点指数整理

从营业收入看,东久2021年及2022年一季度营业收入分别为4.96亿元和1.30亿元。其中2021年营业收入同比降低24.3%,主要源于2020年有个别稳定运营的产业园在保留项目管理权的同时,引入战略投资者并出让大部分股权以完成项目出表,2021年就不再并表。

从现金流看,根据前两年数据,2020年和2021年东久主要现金来源于投资活动产生的现金流中“处置子公司及其他营业单位收到的现金净额”这一子项,分别为9.47亿元和26.33亿元,以此支付了大部分东久收购、建设新项目的费用。

数据来源:东久新经济REIT招募说明书,观点指数整理

2022年一季度,东久实现经营活动现金流量净额为7.22亿元,实现投资活动产生的现金流量净额为-4.80亿元,实现筹资活动产生的现金流量净额为-0.85亿元。流出现金除了用于分配股利、利润或偿付利息外,主要用于新增的各类型投资,达到4.35亿元。

由上可知,作为开发建设产业园区的平台,东久园区资产大部分都在长三角核心区位,资产优质程度有保证,在获取土地资源方面具备一定优势,但获取资金依然有难度,投资开发运营和退出难度大。

新宜作为纯物流平台,更受长效资金青睐,物流园退出难度相对较小,但在现时市场环境有较大获取土地的压力。

因此,两者合作正好可以形成互补,也是东久新宜合并的最主要推动因素,能够紧抓投资者和合作方的喜好。

合并之后的东久新宜,总资产管理规模超1000亿人民币,总建筑面积超过1200万平方米,达成了孙冬平建立新宜时的千亿目标。

观点指数认为,新平台东久新宜能将产业和物流做更好的结合,这样能给集团带来两大好处:一、带产业基因更容易获得物流用地;二、能为产业园区的发展带来资金实力更强的长期投资者。

在2022博鳌房地产论坛的博鳌产业科技大会中,东久新宜集团首席投资官陈名就曾提到东久新宜的优势,表示“因为集团积累了很多厂房方面的租户优势,包括有一些产业资源,可以和政府勾地的时候进行打包、分享,有助于拿下物流项目”。

东久新宜在2022年与多方达成合作,既引入了投资供应链设施的投资者朗姿韩亚资管,也引入了投资生物医药园区的投资者,参与投资位于上海张江科学城的项目。

不仅如此,东久新宜还在完成合并时就设立了新经济股权投资平台--东久新宜资本,专注于投资生物医药、智慧物流和高端制造等领域的企业。

东久新宜资本首个对外宣布完成的投资是参与超显微、高精度手术机器人平台企业昂泰微精的A轮融资,该轮资金将主要用于产品研发、团队扩张及GMP厂房建设。公司GMP厂房已入驻东久新宜集团旗下园区“上海临港生命科技园”,产业投资的资金闭环亦自此打通。

REITs与Pre-REITs布局

对于东久新宜来说,产业园区部分的资金来源一直是个难题。

2016年,东久与中航信托共同成立了100亿元的产业园区QFLP基金;2017年,与招商银行成立35亿元的第二支QFLP基金;2018年,东久不仅发起设立了规模10.01亿元的智能制造产业园ABS,还相继与上海临港、北京电子城发起产业基金。

2022年,东久新经济REIT作为国内首批工业厂房类产业园REITs,成功完成了申报和上市。

产业园区与物流园区的差别是显而易见的,初期建设大量投入,建成后需较长时间培育孵化,招商前置可以缩短培育时间,但即便如此也较同区域物流园区成熟周期长。

从以往市场经验看,排除疫情因素,位于国内重要节点城市的物流园区出租率大部分能在建成两年内达到90%,但即便在上海核心区域的产业园区也难以有此速度。

此外,产业园区还存在可售比例限制的情况,这在物流园中较少存在,因此在有通畅的REITs渠道之前,东久新宜主要还是依靠贷款去支撑扩张,然后靠出售成熟项目股权以加快进度。

对于成功推动东久新经济REIT上市的东久新宜来说,未来REITs不仅是一种融资工具,更会是业务模式的核心。

基础设施公募REITs为“投资-建设-运营-退出-再投资”这一完整链条打通了“最后一公里”,由此能极大减轻公司在开发新项目上的压力。

资料显示,截至2022年一季度,东久储备产业园区项目土地面积达2351亩,建筑面积超120万平方米。

2022年10月14日,东久新经济REIT在上交所成功上市交易。同日,东久新宜和中国人寿合作发起的Pre-REIT基金完成签约,投资标的为长三角区域智能制造产业园区,总投资规模近30亿元,拟投总建筑面积为78.34万平方米,区位选择与东久新经济REIT基础资产相一致,显示东久新宜十分积极地参与公募REITs扩募。

资料显示,该单REIT预计2022年7-12月(年化)及2023年的现金分派率分别高达5.33%和5.41%,为目前产业园区类公募REITs之最。

Pre-REIT参与投资的项目运营成熟稳定后可快速通过对东久新经济REIT进行扩募的方式上市,提前回笼投资收益,促进园区开发的良性循环,确立全链条的闭环模式,降低东久新宜对出售项目的依赖。

长坡薄雪 | 在冬天,如何找到湿雪和一条很长的坡道?

撰文:黎浩然

审校:刘满桃