2018中国房地产上市企业30强 (地产G30)

2018中国房地产上市企业30强(地产G30)指标体系构成

上市企业30强(地产G30)是中国房地产卓越100榜的源起,评选的是30家位于行业顶尖位置的房地产上市企业,他们是优秀房地产行业上市企业的代表。

地产G30代表着:伟大(Great)的房地产企业、勇于追求光荣(Glory)的房地产企业以及跻身中国最优秀行列的地产企业群体(Group)。榜单的目标企业为在内地、香港及海外上市的中国大陆房地产企业。

评测体系由营运、财务、管理、商业模式、品牌、人气指数六大指标体系构成,分别占比25%、25%、15%、15%、10%、10%,即25分、25分、15分、15分、10分、10分。

财务指标是上市企业30强(地产G30)的关键指标,也是与卓越100榜主榜单的最大区别之处。故此,在上市企业30强(地产G30)中,营运指标占比权重由50%降低到25%,变化的权重空间形成财务指标,占比25%,管理、商业模式、品牌、人气指数等指标构成与权重与卓越100榜主榜单相同。财务指标体系包括毛利率、净利率、流动比率、速动比率、资产负债率、净资产收益率六个单项指标,所占权重分别为4%、4%、3%、3%、3%、8%,即分别为4分、4分、3分、3分、3分、8分。

上市企业30强(地产G30)点评

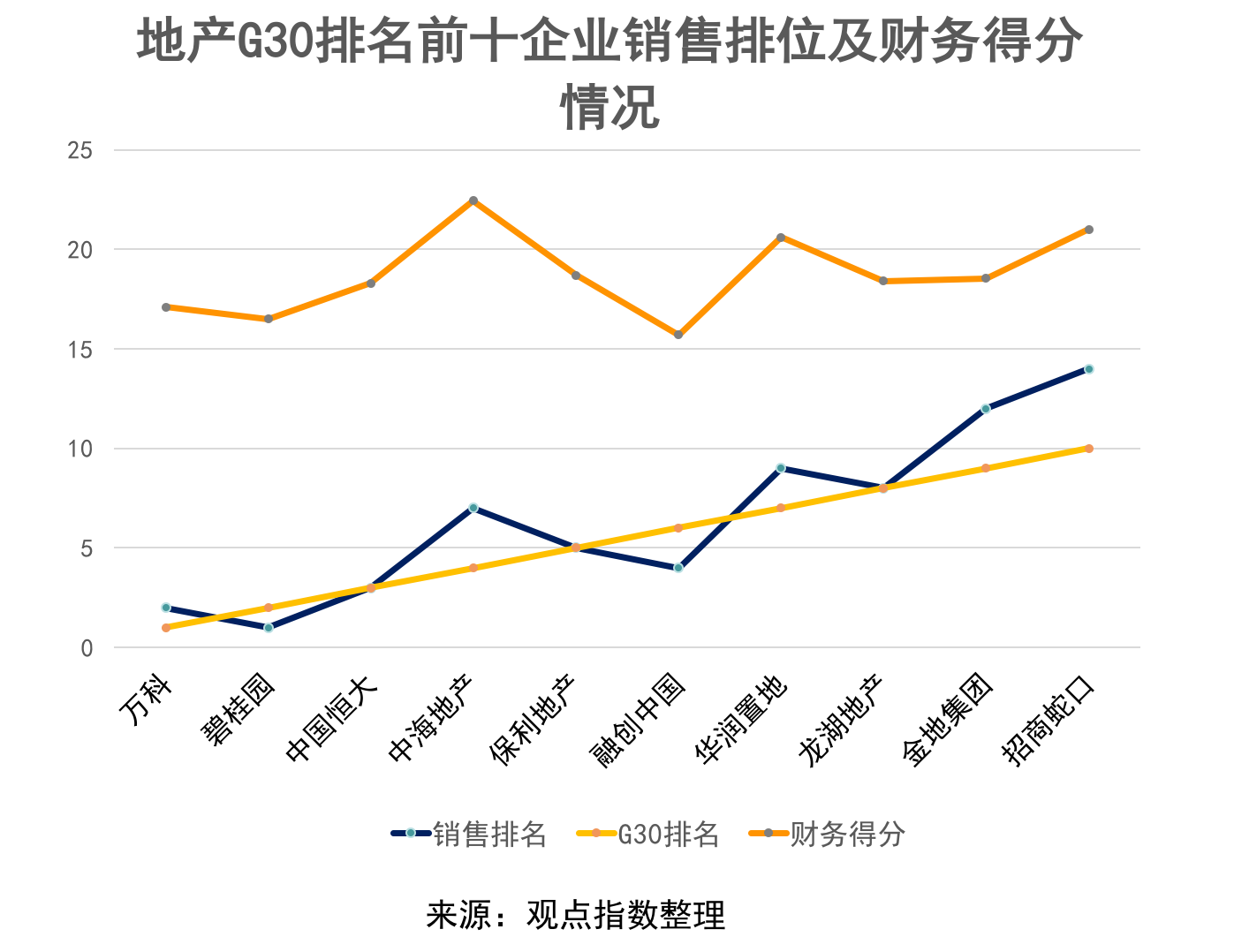

德比之战,万科力压中海重登榜首

“剪不断,理还乱”,若要用一种比较文学的语言概括万科和中海在地产G30中的关系,这句话可能不算准确但却最为具象。

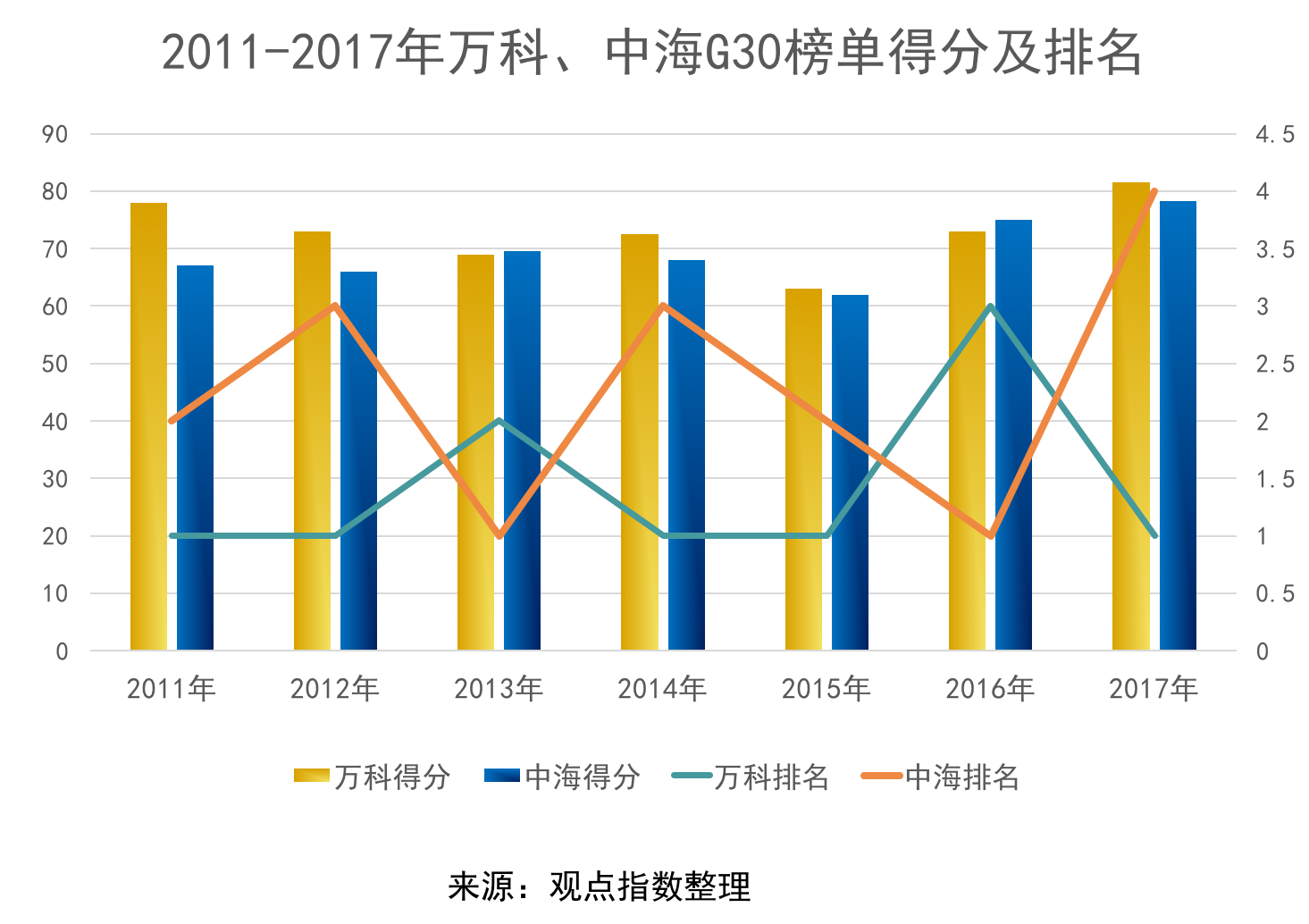

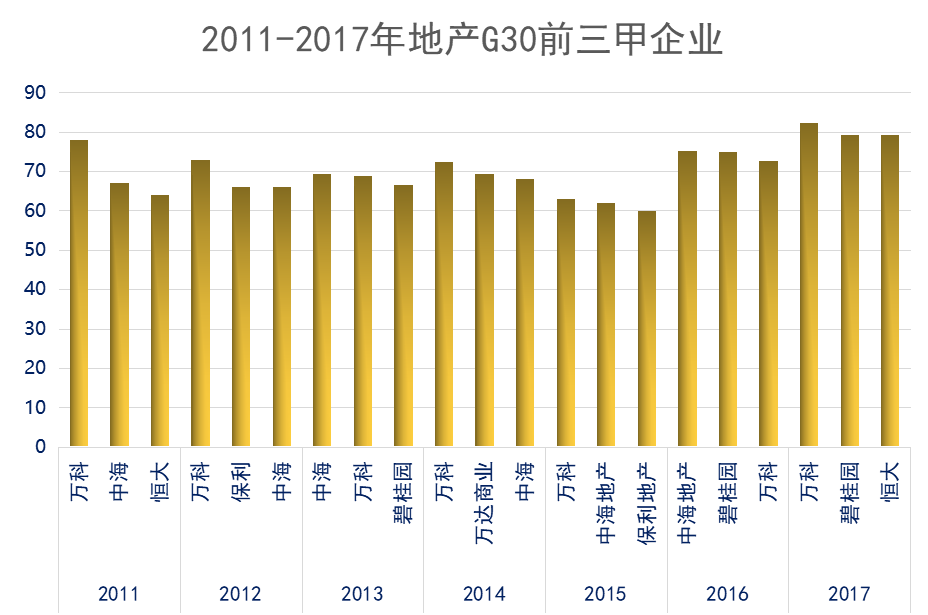

过往的6年中,地产G30企业来去匆匆。对于万科和中海来说,虽然身边的企业或位次不断变化,但是两者却有难得的默契,代替对方牢牢占据地产G30的榜首位置。因此,经历去年中海的登顶后,今年万科超越中海坐上地产G30的头把座椅。

从榜单数据来看,在地产G30企业中,万科的财务表现只能算作中等,17.10分的成绩落后上年的桂冠中海5.35分。

截至目前,万科在物业服务、商业运营、长租公寓、教育度假、养老等不动产及服务领域积极布局,新业务的持续扩张也给万科带来一定的财务压力。由于加大杠杆,公司净负债率已由2014年不足6%提高至最新的38.2%,不过在同业中仍处于较低水平。

虽然财务表现方面万科不占优势,但是在运营、品牌、管理和商业模式等领域的表现却是可圈可点。

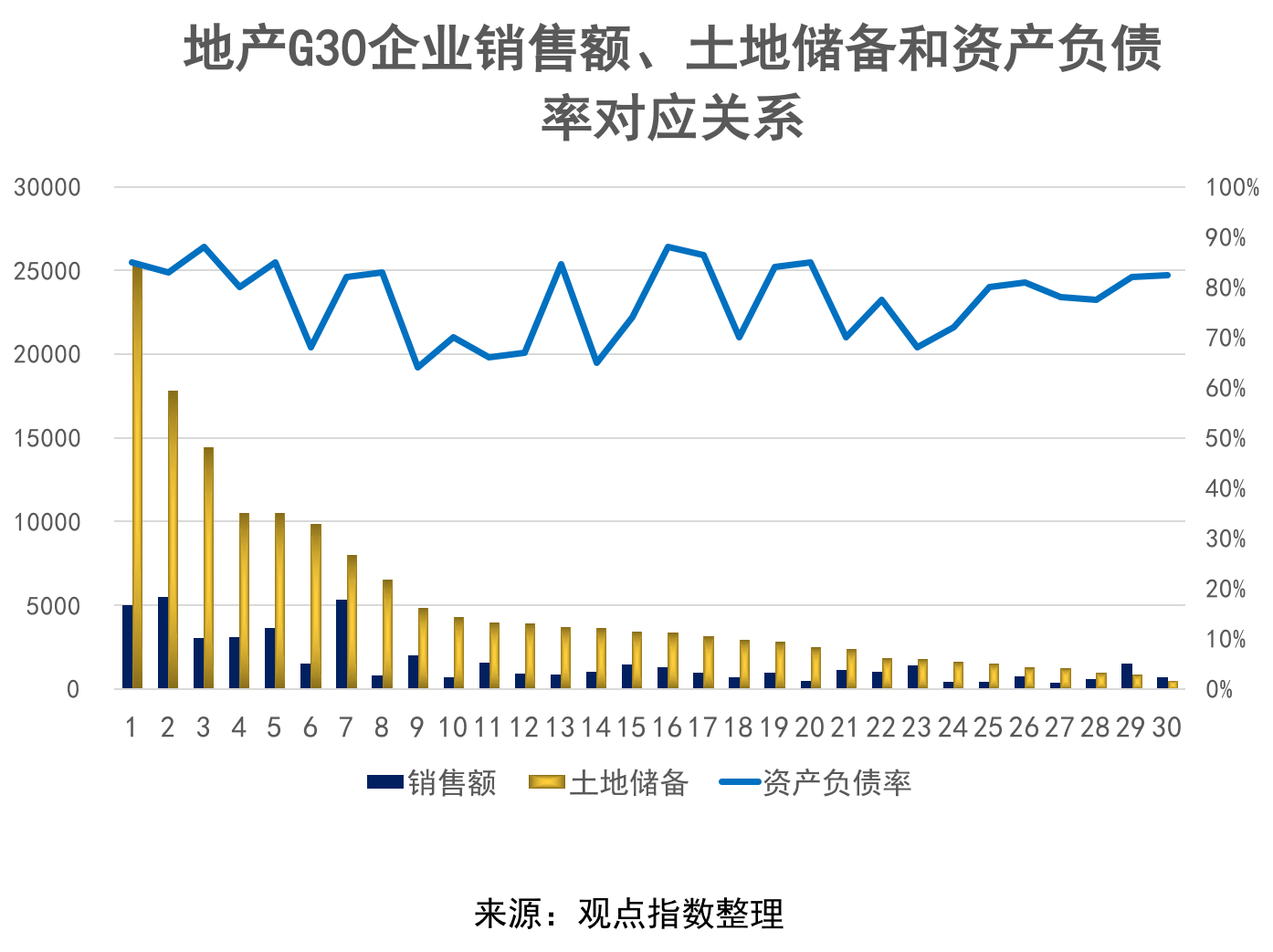

凭借过去一年的努力,万科的销售额由3000亿跃升到5298.8亿元,成为冲进5000亿的房企之一。另外“粮草”方面,万科也积极备货,截止2017年末的土地储备在地产G30企业中排行第7。

受益于此,万科的营运指标获得25分的满分成绩。其次,在榜单中万科的管理指标、商业模式、以及品牌指标等得分也遥遥领先,分别为10.30分、11.20分、9.00分。除开财务指标,万科的总得分比其他企业至少拉开1.1分的差距,这也给万科登顶地产G30提供了得天独厚的优势。

万科之外,中海受累于销售规模构成的营运指标,遗憾未能卫冕冠军,获得第四名。不过作为一向稳健的国企,中海凭借在盈利和偿债方面的突出表现,获得22.45的财务得分,在所有地产G30企业中排名第一。

有意思的是,万科和碧桂园分别成为地产G30和卓越100榜两个榜单的榜首,从侧面似乎也透露出两个龙头房企在公司发展上的不同侧重。是销售致胜,还是在更加多元、综合的业务上取得最大平衡?这或许是行业滚动向前的过程中,给全体房地产企业留下的共同思考。

以价换量,规模与利润能否兼得?

本次上榜地产G30的企业中,总合约销售为48991.69亿元,同比去年上升52.85%。其中有16家销售规模超过千亿,比去年多出5家;销售额介于400-1000亿元间的有13家,高于去年的11家;另外30家上榜企业中仅有1家销售额低于400亿元,而去年该区间的企业高达8家。

这也意味着,规模增长至少是2017年行业的主旋律。不过需要关注的是,在千亿阵营不断扩围的同时,整体的利润也在不断下降。

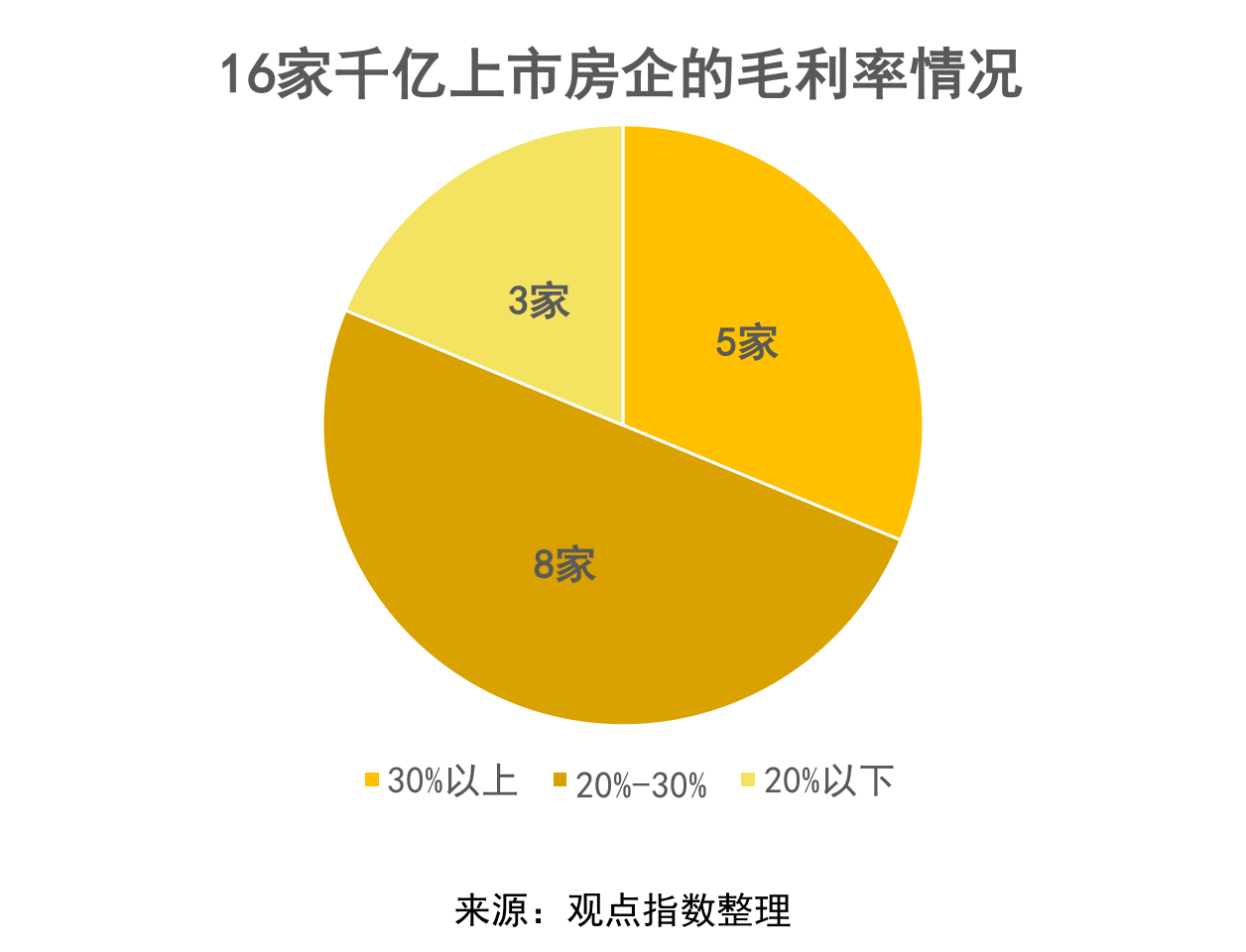

地产G30统计发现,在16家千亿上市房企中,毛利率高于30%的企业有5家。占比超过三成;毛利率介于20%-30%(包含30%)间的最多,为8家;毛利率低于20%的有3家,其中最低的为12%。上述千亿房企的平均毛利率为25.75%,比G30整体毛利率低0.91个百分点。

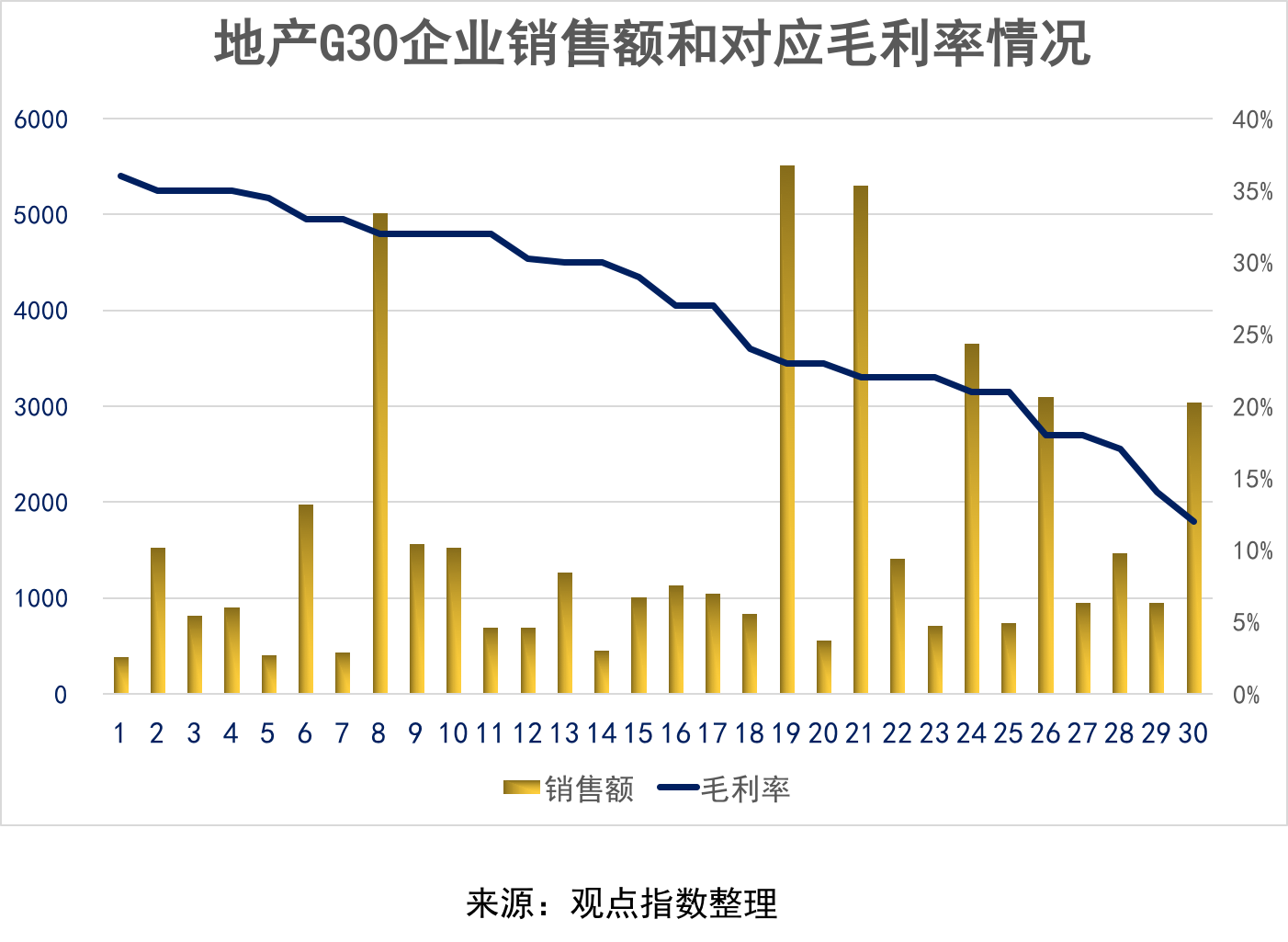

16家龙头企业毛利率的下滑趋势,也是整个房地产行业利润空间式微压缩的缩影。在30家上榜企业中,销售规模较高的企业毛利率也相对偏低,毛利率≥35%的企业中仅有一家销售过千亿,其余销售金额基本处于900亿元以下。

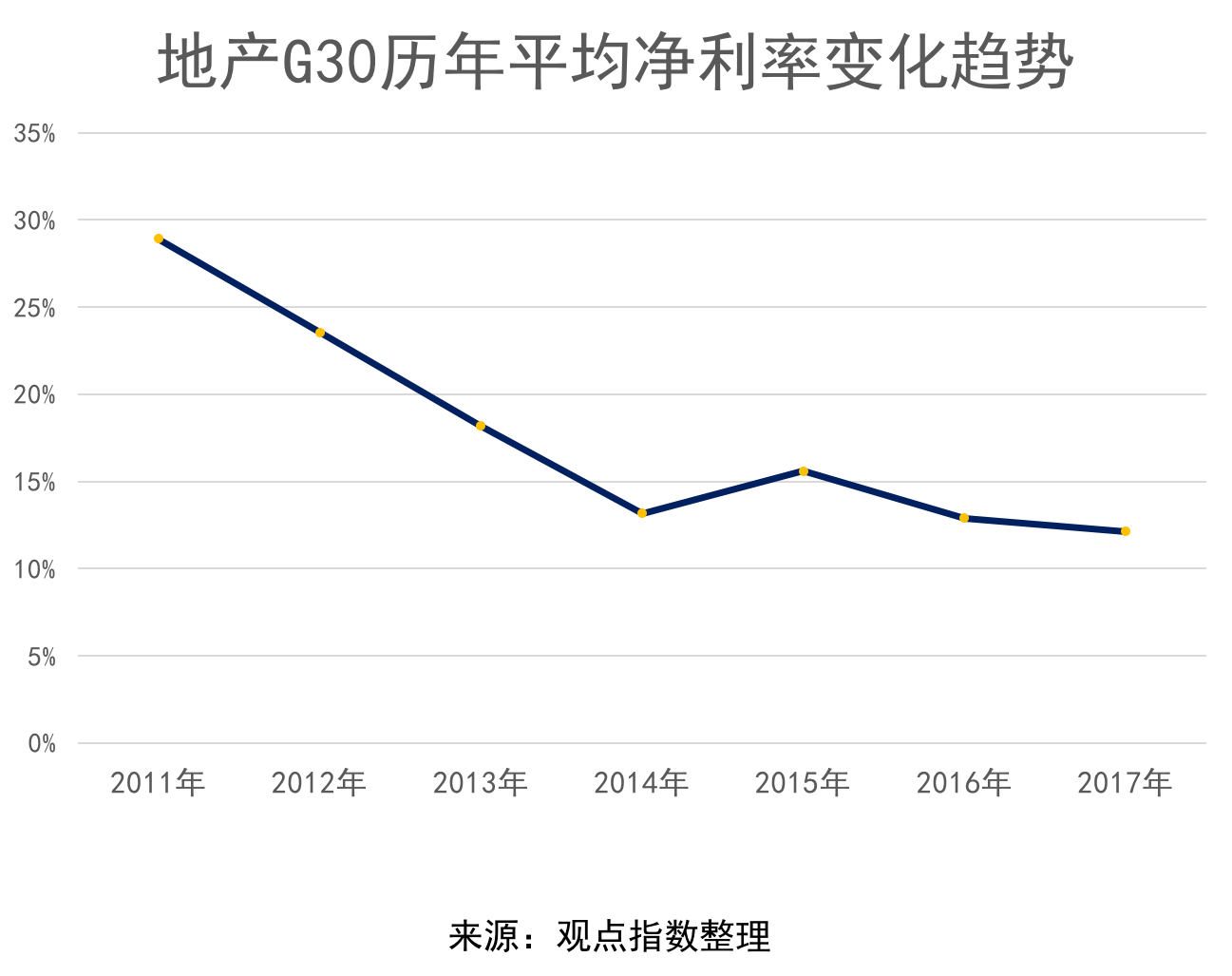

另外对比过往几年数据,G30房企的利润率也在逐年走低。上市企业30强中,平均净利率为12.14%,对比2016年的12.90%下降了0.76%,这个数字也创下了过往6年的新低。

净资产收益率方面,随着企业规模的不断扩大,企业的净资产收益率也在不断下滑。地产G30中,净资产收益率低于15%的企业高达17家;15%-20%(包括15%、20%)的企业占比达到33.33%,为10家;净资产收益率高于20%的仅有3家,其中一家为国企。

数据端呈现的结果说明,不少房企在扩张规模、增加净资产的同时,也在持续布局新的业务、开拓新产品。不过,对于房企来说也是未知的挑战,考验房企对行业发展的判断,以及新的利润增长点的预测。

偿债水平创新低,融资门槛上升房企面临大考

销售业绩增收不增利,已经成为横亘在房企面前的大考题。与此同时,上市企业30强的负债水平不断推高,亟需予以重视。

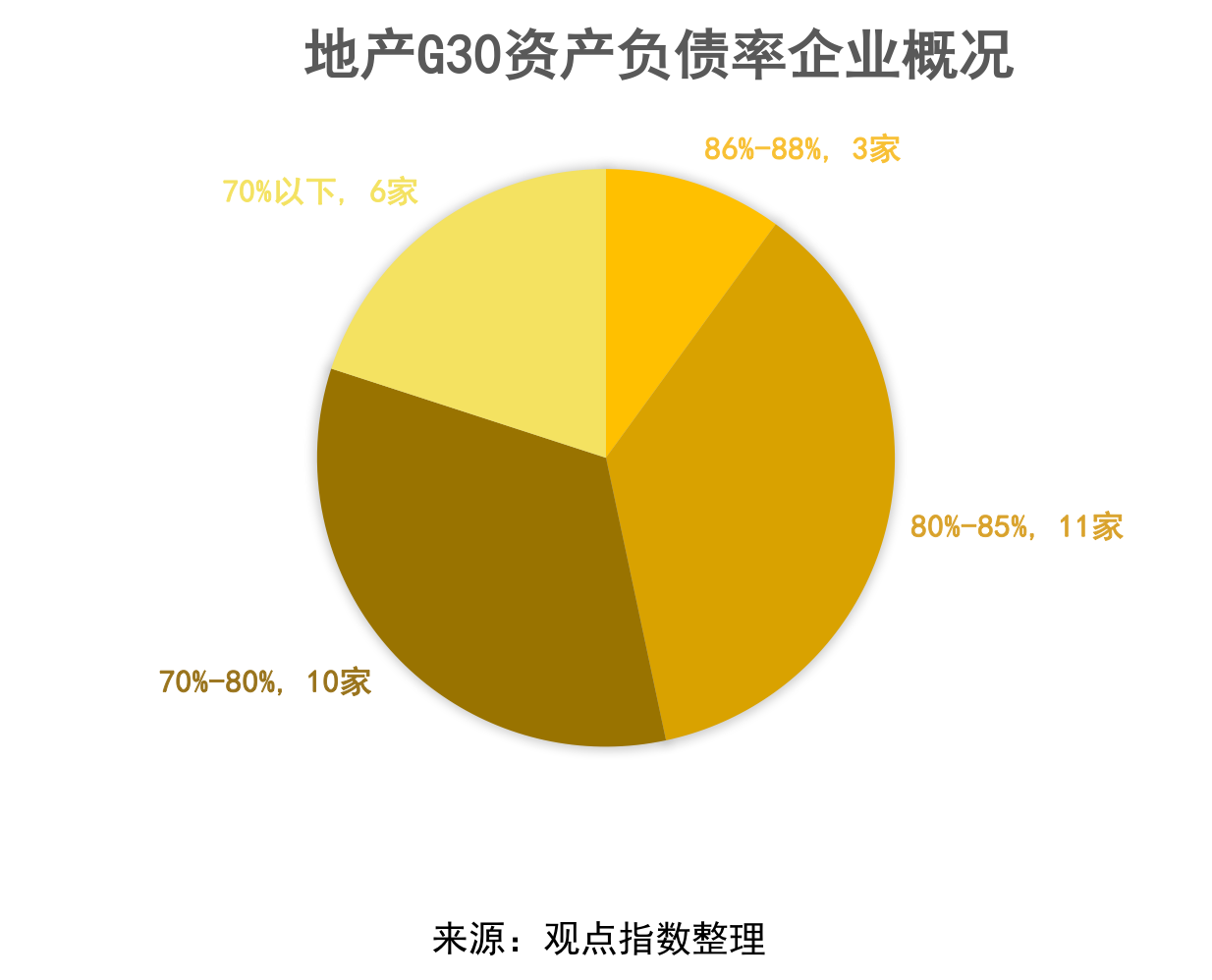

地产G30财务指标显示,资产负债率高于80%的占据了大壁江山,其中高于85%的企业达到3家,80%-85%(包括85%)的占地产G30的40%,为11家;70%-80%(包括70%、80%)的企业有10家,低于70%的仅有6家,其中2家为国有企业。

需要注意的是,资产负债率高于80%的有14家企业,比上一年多6家;这14家企业2017年的销售金额为30726.39亿元,占整个地产G30的62.72%,其中有7家的销售额高于1000亿元。资产负债率低于70%的G30企业有6家,比去年少4家,上述6家企业的销售总和为8367.88亿元,比去年资产负债率低于70%的10家企业销售总和(7831.8亿元)还高536.08亿元。

推高资产负债率的是企业的债务式扩张。过往的几年中,规模化理论逐渐被房企所认同,随之而来的是规模驱动下的积极补仓,更有甚者拿地金额高于销售金额。从地产G30企业的土地储备和资产负债情况来看,资产负债率高于80%的14家企业中,土地储备总和为100812.73万平方米,占地产G30的63.24%,其中土地储备排名最高的5家企业(高于1亿万平方米)均在列。

研究数据显示,截止2017年末期,房地产行业的境内发行债务融资总余额约为2.3万亿,当中公司债占比为24.63%,为5665亿元,企业债占比为13.5%,达到3106亿元。另外私募债券和中期票据同样高企,分别为7322和3818亿元。需要注意的是,上述2.3万亿的总债务中,有74%将于未来四年间到期,即为1.7万亿元。

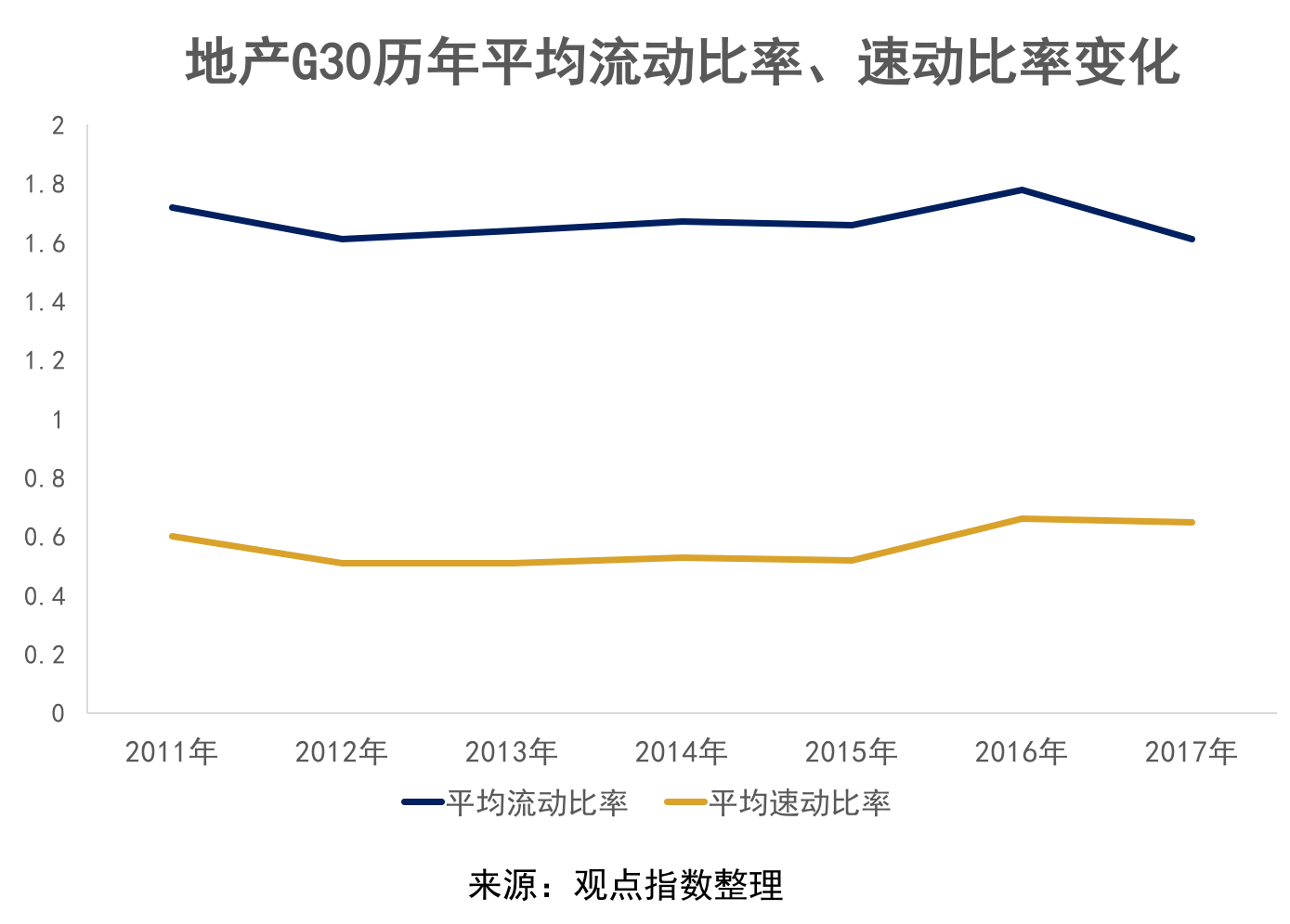

债务偿还压力亦步亦趋,房企的短期偿债能力却在不断削弱。从地产G30企业的流动比率和速动比率变化来看,2017年平均流动比率(1.61)对比去年下降了0.17个百分点。其中接近2.0(1.9-2.2)的企业有5家,包括中海和首开股份2家国企;高于1.5低于1.9的有12家,占比达到40%;需要注意的是流动比率最低的为1.08,属于规模扩张比较快的企业。

流动比率方面,同样面临上述尴尬境地。2017年平均速动比率同比上年下降了0.01个百分点。其中0.9-1.3之间的仅有2家,低于0.5(包含0.5)的企业占比达到30%。

这也提醒房企,金融去杠杆大环境下,高比例债权融资的格局需要进行相关优化,否则将会成为企业长足发展的桎梏。

七年换血43.3%,地产G30更新中的“常胜将军”

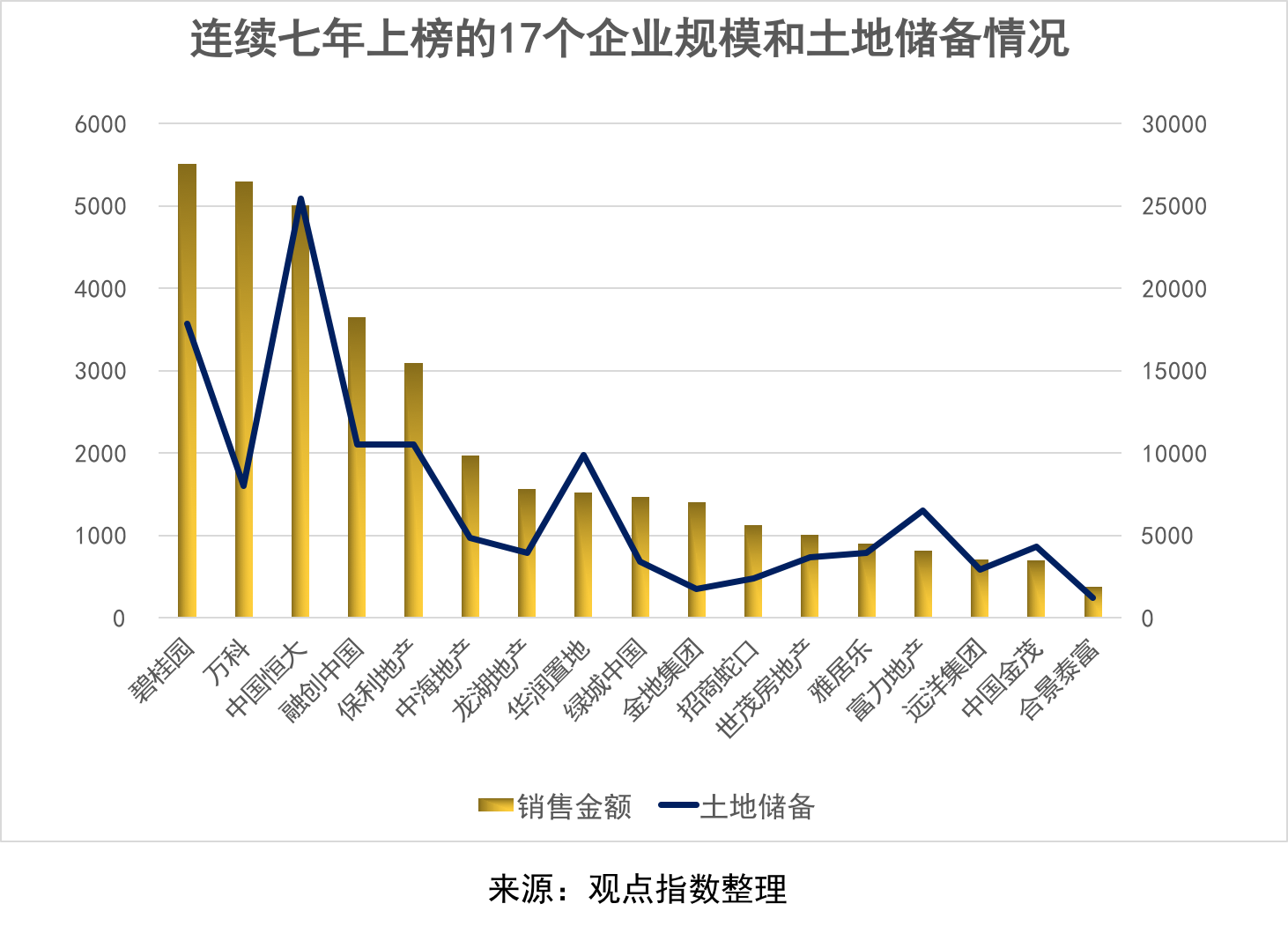

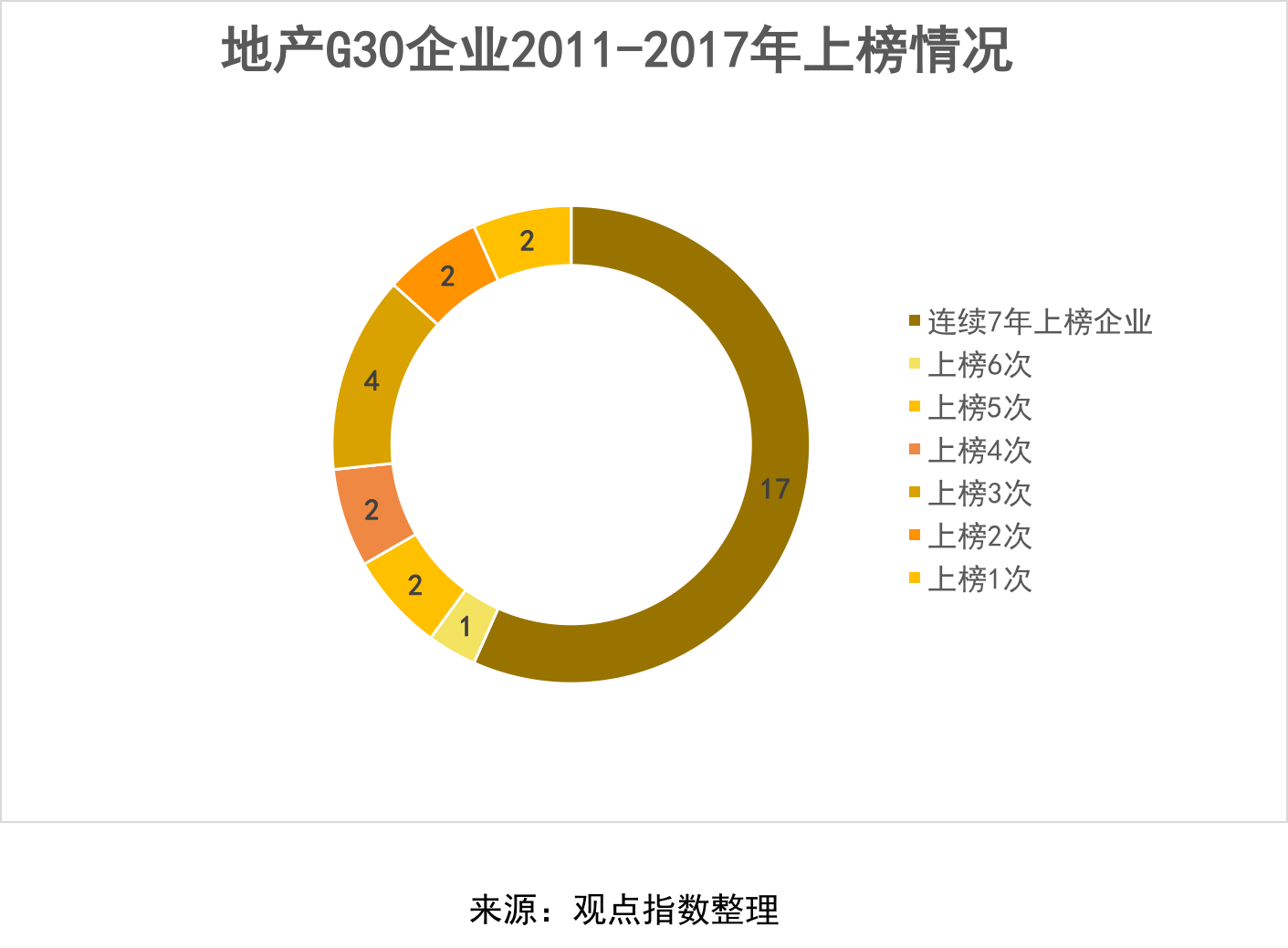

与2011年地产G30榜单对比,经过7年的跨度,仅有17家企业依然保持在今年的地产G30队列中。同时也意味着,上市企业30强7年的换血率达到43.3%。

榜单数据显示,从2011年开始万科、中海、恒大、保利、龙湖、华润置地、碧桂园、合景泰富等17家企业每年保持榜上有名。虽然座次均发生一些改变,但从另一个角度来讲也是行业竞争加剧下的结果,亦是房地产行业的创新和活力之所在。

17家房企中,销售规模达到千亿的占比高达70.59%,为12家;销售规模在800-900亿元之间的有两家,分别为雅居乐和富力地产;销售额低于800亿元的仅有3家,其中最低的为合景泰富,销售规模为380亿元。上述企业的总销售额合约36117.14亿元,占据地产G30的73.72%,土地储备之和约为121003.95万平方米,占上市企业30强的75.9%

从2011年至今,作为连续7年上榜的唯一一家小型房企,合景泰富的销售规模虽少,但是财务表现却一如既往地稳健。

榜单显示,合景泰富的营运指标得分为15分,在卓越100榜中排名30,但是依靠突出的盈利能力,合景泰富的财务总分达到20.70分,在地产G30企业中排名第五。财务上的领先优势,也让合景泰富超越几十位对手,成功入围上市企业30强,总得分排名第23名。

2017年,合景泰富透过与其他发展商合作开发项目,再推出市场销售,将毛利率继续维持在30%以上的水平。与此同时,素来以稳健、高利润率著称的合景泰富,在销售目标的设定上也更加积极,合景泰富主席孔健岷近期表示,现在已经到了将合景泰富的规模做上去的时候,争取尽快达到一千亿的规模。

上述17家房企之外,华夏幸福依靠稳健的财务表现,成为唯一一1家在地产G30中上榜6次的房企。佳兆业和首创置业则紧随其后,在地产G30中维持5次上榜纪录。此外,还有2家企业上榜4次,4家上榜3次。上榜2次和1次的企业数量一样,均为2家。

对比去年,2017年度地产G30中有5家新面孔,分别是佳兆业、荣盛发展、蓝光发展、首创置业和禹洲地产,其中蓝光发展为第一次入选。

有新面孔就意味着去年在榜的5家上市企业被迫下课。除了财务上表现欠佳以外,规模上的落后也是原因之一,上述5家企业的销售金额均低于410亿元。这也说明房地产行业的革新发展,对房企的规模和财务平衡提出了新的要求,不仅要卖得多,还要赚得多、赚得长远。

谁做到更好?财务表现分化加剧中的区域选择

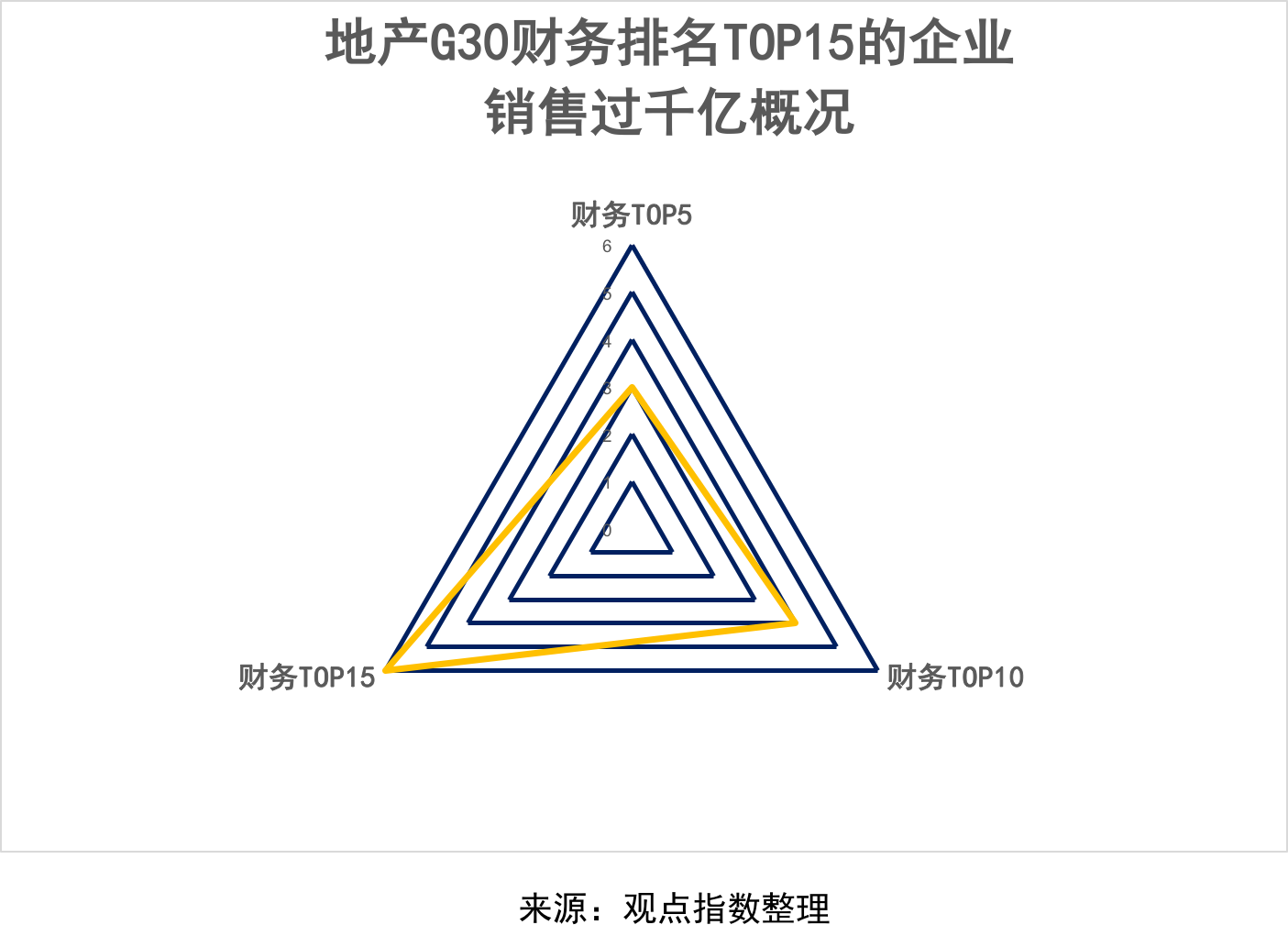

从研究数据来看,地产G30榜单中财务排名最高的为中海,其次是龙光和招商蛇口。在财务指标TOP5企业中,销售过千亿规模的有3家,均其中2家为国企。需要注意的是,作为入围财务TOP5的两家民企代表,龙光和合景泰富的销售额均处于比较低的水平,在上市企业30强中分别排名28和30名。

财务指标TOP10企业中,销售超过1000亿元的房企几乎占据半壁江山,为4家;财务指标TOP15中,销售千亿以上的企业占比达到40%,为6家。有意思的是,销售规模超过3000亿元的房企,财务得分均排到12名以后。

国企和中型房企的财务登顶,给了房地产企业一个提醒——规模和财务演绎的正是“鱼与熊掌”的故事,金字塔顶上永远是最稀少珍贵的,因此好的东西不能拥有太多,否则就体现不出其价值。

房地产市场亦是如此,行业内陷入销售“大”与“小”的恐慌中,认为无规模即面临淘汰甚至灭亡。但是换一个角度来看,任何一家企业的成长轨迹不尽相同,因此追求规模趋同,不应该成为中小房企的必然和唯一。

从地产G30排名中,也可以发现销售规模不在于多,而在于适度。行业更加健康的状态应该是泾渭分明,而不是非此即彼,在大房企憧憬于做行业“主流”的同时,中小房企同样有潜力成为行业的“支流”,更加精细、小而美。

除了规模之外,财务上的表现分化也体现在区域的选择上。在2017年一大波信贷收紧、竞自持等政策的压力下,不少区域型小房企黯然离场。不过在这波大潮中,一些深耕市场的区域房企却“逆水行舟”,表现得越来越好。

上文提及第一次入选地产G30的、蓝光发展,还有第二次上榜的禹洲、荣盛发展,均是扎根区域的房企代表。市场竞争的白热化,让巨头的触角渐渐伸向各个支系,但是对于这些区域市场来说,本土企业是最接地气的,对城市发展、客户偏好以及市场更有判断和把握,也往往能做出贴合当地客户的好产品。

因此规模、财务之外,又多了一个命题,如何在既定的业务范围之内,耕好一亩三分田,或许也是应对竞争的选择之一。