投资级房企优势明显 | 融资能力报告

通过多项指标,以及多维度的考量,龙湖集团、中国海外发展以及万科脱颖而出。

通过多项指标,以及多维度的考量,龙湖集团、中国海外发展以及万科脱颖而出。

龙湖集团不仅于国际三大评级机构获得投资级发行人评级,而且一直保持着良好的财务状况和低成本融资记录。观点指数计算,龙湖集团债券加权平均票面利率仅为3.9%。

以良好财务状况著称的中国海外发展、万科,符合国际评级机构投资级发行人标准,凭借充足的现金储备(表现为较高的现金短债比)、较低的债券发行利率、较高的违约距离得分,领先行业。

华润置地、保利地产也保持了优秀的表现,紧随万科。

此外,权益销售较低的越秀地产,也凭借较高的现金短债比,低息债券发行记录进入研究名单。

大部分房企现金短债比达标

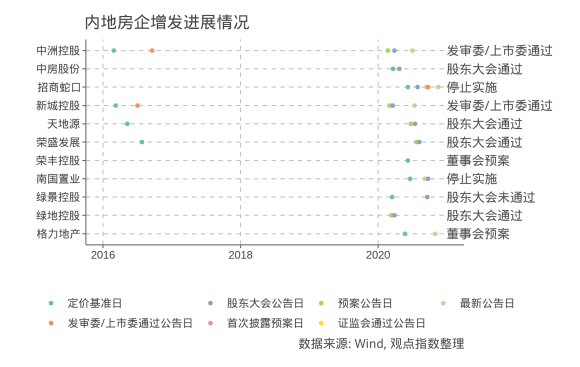

2020年,房企在公开市场融资仍以债券类为主,增发等股权类融资则多发生在香港市场。内地情况来看,多家房企申请发行预案后进展不顺。

根据市场数据,包括新城控股、荣盛发展等房企最早自2016年便开始筹划增发预案,但截至目前仍没有进入实施阶段。同时,有两家房企的增发预案正式停止实施。

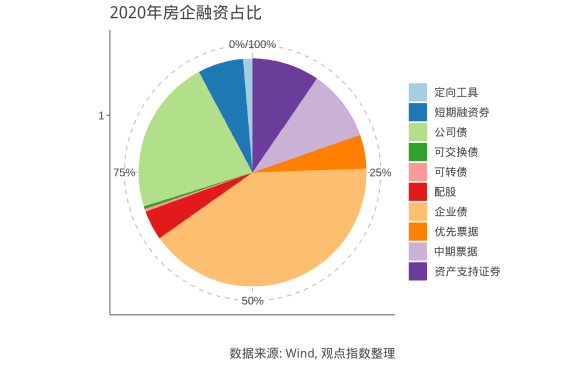

从公开融资渠道看,2020年房企融资类别中金额最多的是企业债,其中绝大多数为在香港、新加坡发行的中资离岸债券。

类似的,配股融资方面,香港依然是该类融资的主要渠道,内地配股融资进展缓慢,导致并没有实质性的执行结果。

整体来看,2020年海外融资总额仅仅小幅低于境内融资总额。值得注意的是,这里并没有包括银行贷款类缺少公开信息的融资渠道。

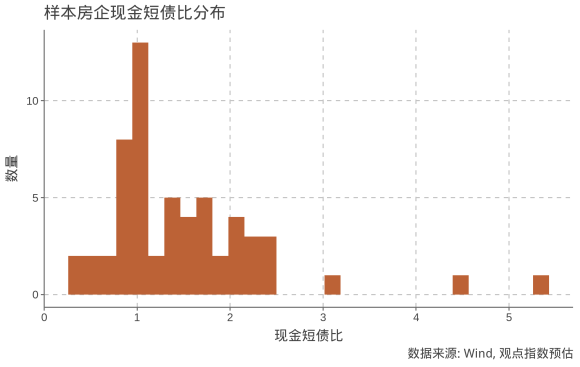

衡量房企债务健康状况的一个重要指标便是现金短债比,2020年影响深远的“三道红线”监管标准也将现金短债比作为红线之一。

观点指数预计,截至2020年底,大部分样本房企的现金短债比将大于1,即达到“三道红线”监管要求。

根据观点指数预估,66家样本上市房企的现金短债比多分布在1-2的区间范围,而少数房企拥有充足的现金水平来偿付短期有息债务。值得注意的是,该指标没有考虑应付账款等短期商业信用的偿付压力。

据观点指数以往报告所述,个别房企信用政策较为激进,导致无息债务水平过高,即过于依赖商业信用而非预收款提供运营资金,这对企业整体的财务健康状况带来负面影响。

对于房企而言,销售回款自然是重要的资金来源,也是房企偿还债务的重要保障。同时,较高的权益销售会为房企融资提供重要支持。

观点指数根据穆迪评级机构对上市房企的信用评级(指发行人评级或企业家族评级)进行打分,并将其房企的权益销售进行对比,可发现统计显现出显著的相关关系:Spearman相关系数为0.70,p值接近0,意味着该相关性通过显著性检验。

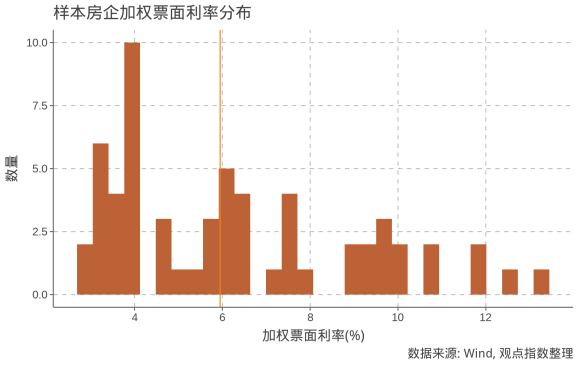

从图中也可以明显发现,左上方有个别显著偏离群体的异常值,这通常意味着房企通过过于激进的扩张策略导致杠杆水平攀升,财务状况恶化,从而拉低了信用评级。可以看出,投资级房企利率分布较为密集,尽管受到上述因素影响,但绝大部分加权利率还是控制在5%以下。

投资级房企利率优势明显

综合房企2020年债券发行票面利率情况,分布呈现显著的右倾现象,约一半房企加权平均票面利率不足6%,同时10家房企平均加权利率落在4%的水平,整体表现出了较低的融资成本。

另一方面,可以看到个别房企的加权平均票面利率超过12%。

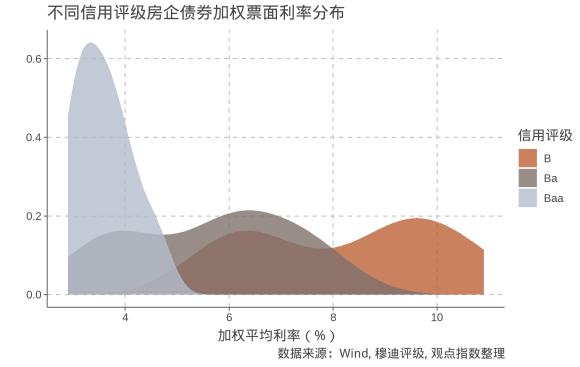

根据不同信用评级的房企来看,可以发现投资级(Baa)房企优势较为明显,但同时也可看到,部分Ba级房企依然可以有与投资级房企相当的利率,这是由于债券利率还会受到债券类别、期限、抵押品、特殊条款等多种因素影响。

可以看出,投资级房企利率分布较为密集,尽管受到上述因素影响,但绝大部分加权利率还是控制在5%以下。

撰文:刘阳

审校:欧阳颖

Club Med加速粤港澳大湾区市场开发布局,聚焦客群品质需求引领国内游发展

Club Med加速粤港澳大湾区市场开发布局,聚焦客群品质需求引领国内游发展 聚焦可持续社区运营,朗诗绿色生活2020年度ESG报告亮相第十七届绿建大会

聚焦可持续社区运营,朗诗绿色生活2020年度ESG报告亮相第十七届绿建大会 金辉控股38亿ABS赎回后重新申报 融资成本有望进一步降低

金辉控股38亿ABS赎回后重新申报 融资成本有望进一步降低 520朗诗“分手”惠誉:房地产行业与评级机构合作的变动属常态

520朗诗“分手”惠誉:房地产行业与评级机构合作的变动属常态 这家被严重低估的房企,正在慢慢发光

这家被严重低估的房企,正在慢慢发光 第二届中国丹寨非遗周开幕 推动非遗旅游融合发展助力乡村振兴

第二届中国丹寨非遗周开幕 推动非遗旅游融合发展助力乡村振兴 凯德华北区开启后疫情时代“焕新行动”

凯德华北区开启后疫情时代“焕新行动” 中国非遗与旅游融合发展论坛在丹寨万达小镇举办 专家为非遗与旅游融合发展助力乡村振兴把脉开方

中国非遗与旅游融合发展论坛在丹寨万达小镇举办 专家为非遗与旅游融合发展助力乡村振兴把脉开方 领地控股获国际评级:穆迪及惠誉分别首予B2及B评级 展望稳定

领地控股获国际评级:穆迪及惠誉分别首予B2及B评级 展望稳定 新希望服务于5月11-14日正式启动公开招股

新希望服务于5月11-14日正式启动公开招股