销售回顾:去化与促回款

按照往年货值铺排和去化规律,上半年合约销售超过400亿元的房企均有望冲击千亿门槛,这意味着今年千亿级房企或将达到56家,比去年增加16家。

前100房企销售同比增长37.4%,19家房企超1000亿

随着调控政策的出台和市场环境的变化,房地产白银时代的论调正在被逐渐验证,加快楼盘推售和回款周期成为了房企稳健经营的重要保障。

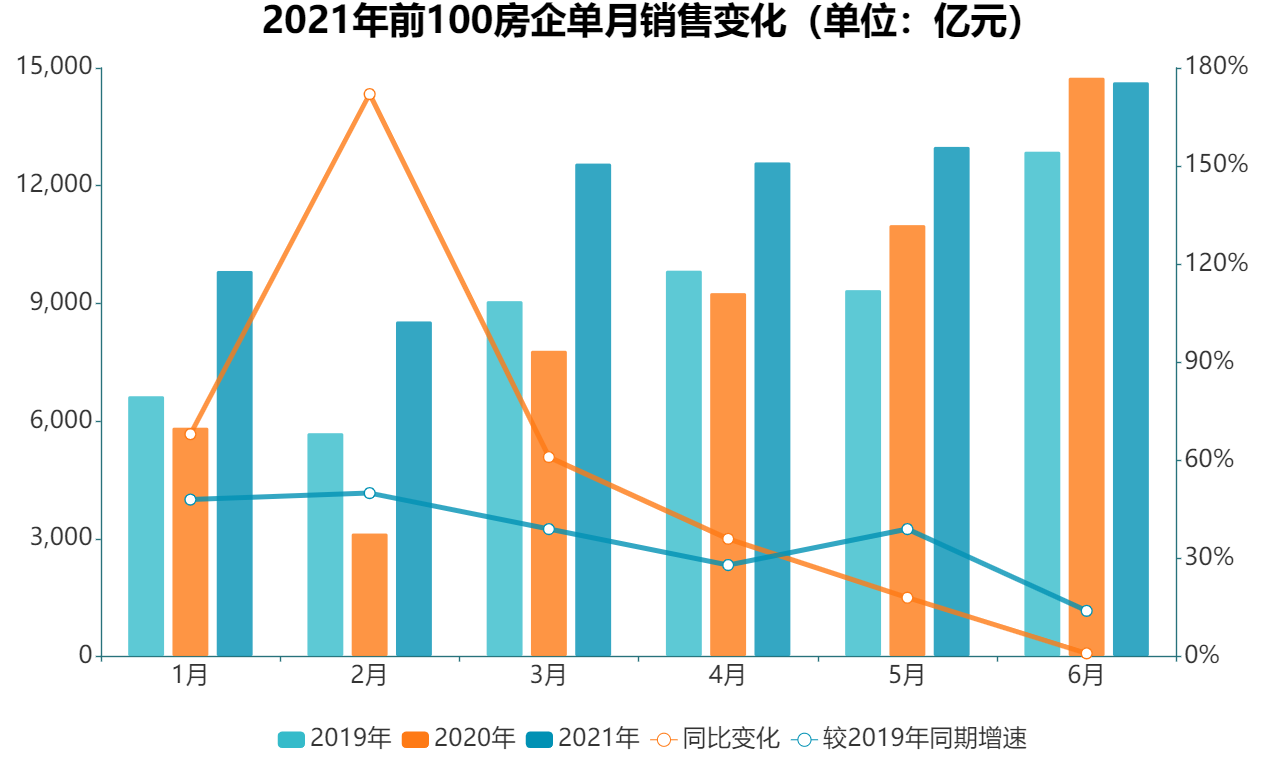

观点指数发布的“2021年1-6月房地产企业销售金额表现”研究成果显示,前100房企实现全口径总销售金额71221.8亿元,同比增长37.4%,较2019年同期增长33.8%,两年复合增长率为15.7%。

数据来源:观点指数整理

6月是房企上半年抢收的时点,前100房企当月录得全口径总销售额为14647亿元,达到年内高峰。但在高基数的影响下,今年6月销售较2019年以及2020年同期的增速分别为13.7%和-0.8%,总体增速呈现下降趋势。

数据来源:观点指数整理

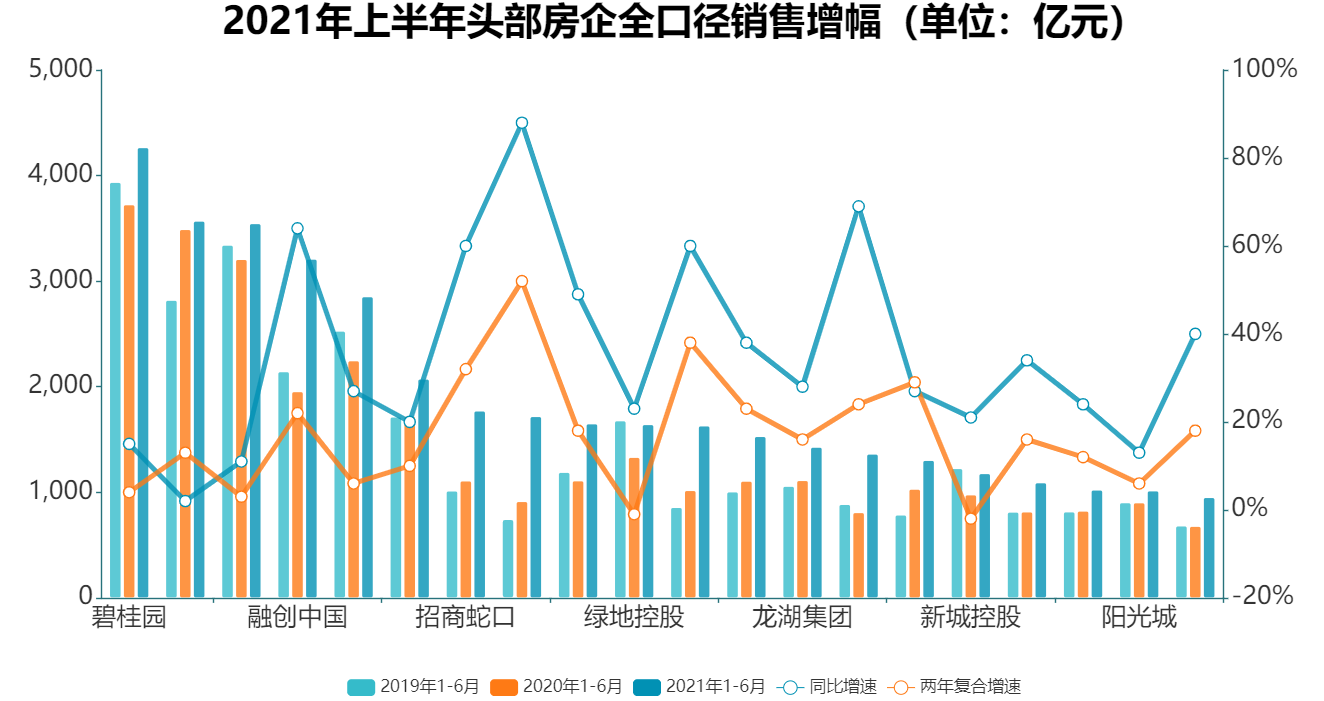

从房企上半年销售业绩来看,碧桂园、恒大和万科处于行业领先位置,分别录得全口径销售4264亿元、3567.9亿元以及3544.3亿元,同比增长14.5%、2.3%以及10.6%。

对比2020年上半年,头部20家房企凭借着庞大的推售货值和积极的营销手段,全口径销售金额实现29%的高速增长,占前100房企总销售额的54.4%。其中融创、招商蛇口、绿城、金地以及旭辉5家房企销售同比增幅超过50%,行业马太效应愈发明显。

数据来源:观点指数整理

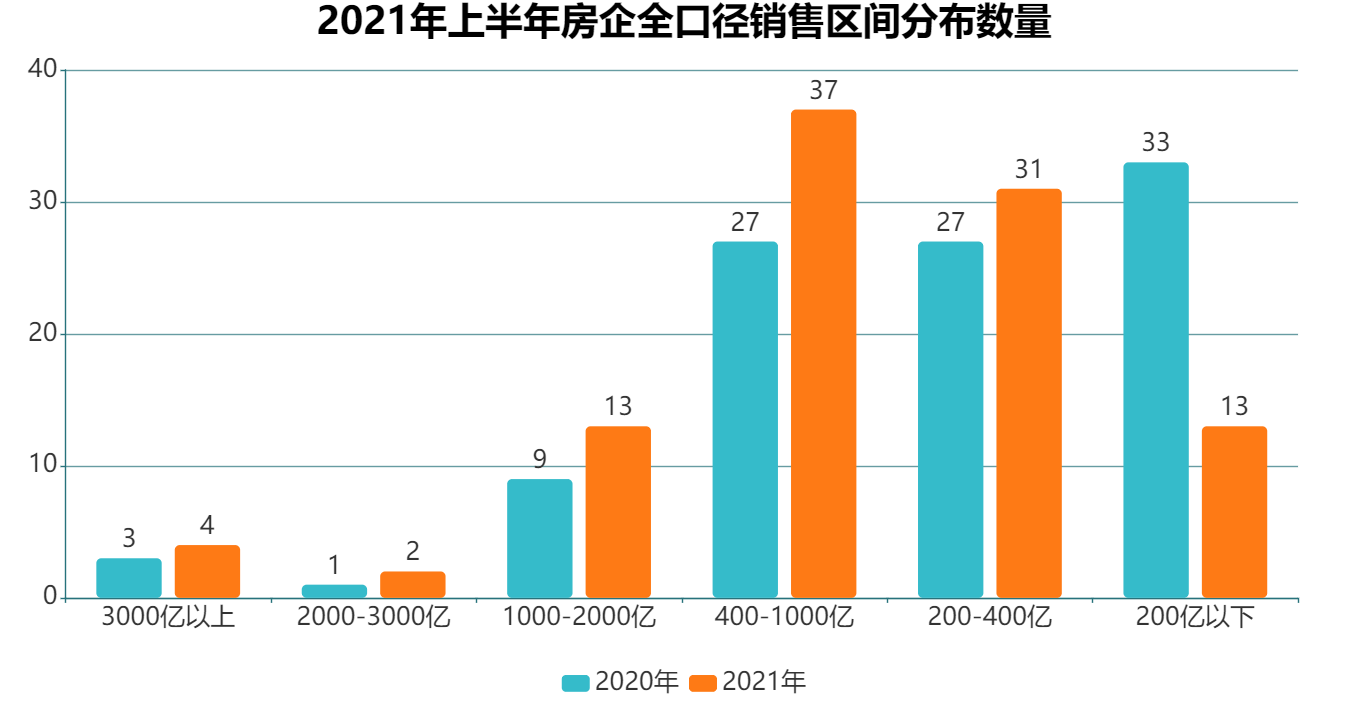

从整体销售情况来看,2021年上半年前100房企整体销售金额上涨明显。其中,全口径销售金额超过1000亿元的房企有19家,较去年同期增加6家。全口径销售金额处于400-1000亿元的房企有37家,较去年同期增加10家。全口径销售金额处于400亿元以下的房企数量明显减少,由60家降至44家。

按照往年货值铺排和去化规律,上半年合约销售超过400亿元的房企均有望冲击千亿门槛,这意味着今年千亿级房企或将达到56家,比去年增加16家。

房企平均销售目标完成率过半,未来权益比例继续下降

年初,房企根据自身发展战略和定位,提出2021年销售目标。从上半年销售业绩,我们可以更加具体地观察房企的销售景气情况。

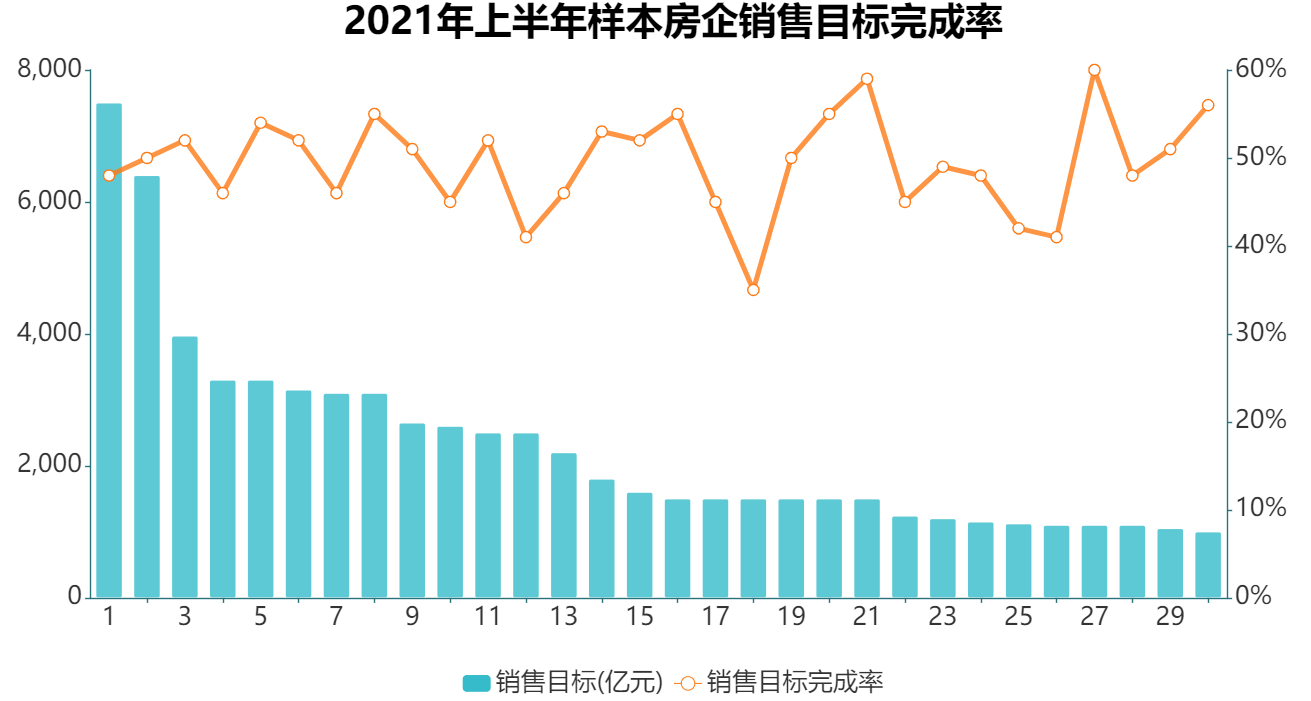

观点指数选取30家公布销售目标的上市样本房企,计算出2021年上半年平均销售目标完成率为49.4%,高于去年同期的42%。

数据来源:观点指数整理

其中目标完成率超过50%的房企有16家,所占比重为53.3%;完成率位于45%-50%的房企有10家,所占比重为33.3%。剩余4家房企目标完成率未达45%,销售目标完成率最低值为34.9%。

尽管上半年房地产行业调控趋严,但众多房企取得的全口径销售业绩良好,符合预期目标。以房企上下半年45%:55%的销售金额比例估算,预计今年大部分房企能够超额完成年度销售目标。

值得注意的是,前100房企中,45家房企销售均价出现下降,这部分房企销售金额的增长一定程度上是通过降价促销,以价换量实现的。

数据显示,前100房企上半年实现销售面积48311万平方米,以此计算出前100房企销售均价为6783元/平方米,较去年同期的7311元/平方米下降7.8%,这在一定程度上显示了部分房企加快楼盘推售去化和现金回流的决心。

数据来源:观点指数整理

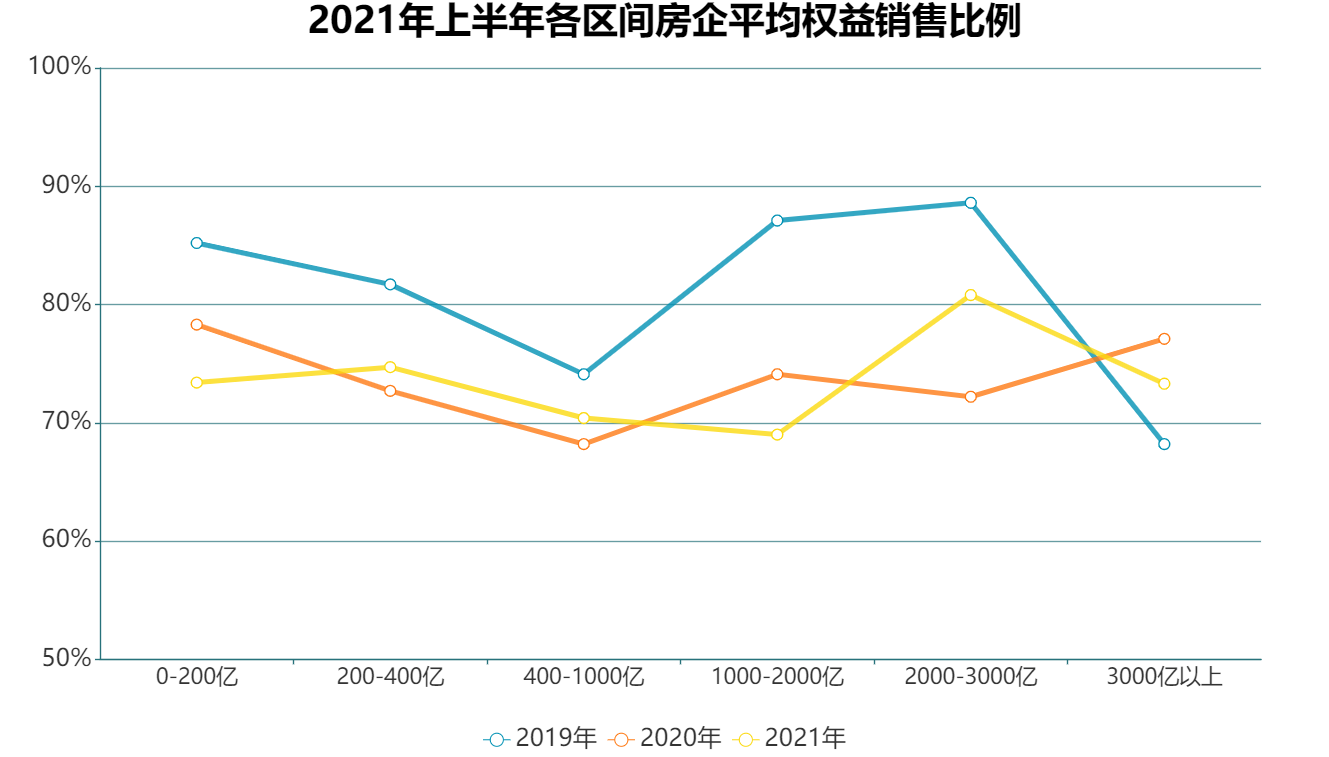

销售权益比例方面,2021年上半年前100房企实现总权益销售51535.2亿元,平均权益比例为72.4%,比去年同期下降1.1个百分点,较2019年下降6.8个百分点。

分销售区间来看,2021年上半年全口径销售金额位于3000亿以上、1000亿-2000亿以及200亿以下这3个区间的房企平均权益销售比例出现下降,由2020年上半年的77.1%、74.1%、78.3%分别下降至73.3%、69%、73.4%。

随着房地产行业融资通道收紧,房企在寻求规模增长的同时,会更多使用合作开发的方式,减少资金压力和分散开发风险,预计未来权益比例将会继续下降。

城市土拍分化明显,预计未来地市有所降温

随着三条红线政策的落地,房企采取减少土地投资支出等策略,加快优化财务指标进程。

国家统计局数据显示,1-6月,房地产开发企业土地购置面积7021万平方米,同比下降11.8%;土地成交价款3808亿元,下降5.7%。降幅分别较1-5月扩大4.3个百分点和收窄14.9个百分点。

由于房企谨慎的土地投资策略,土地市场整体表现平淡,但是部分重点城市尤其是东南沿海城市依靠优越地理位置以及外溢需求影响,呈现出局部热度上升的分化现象。

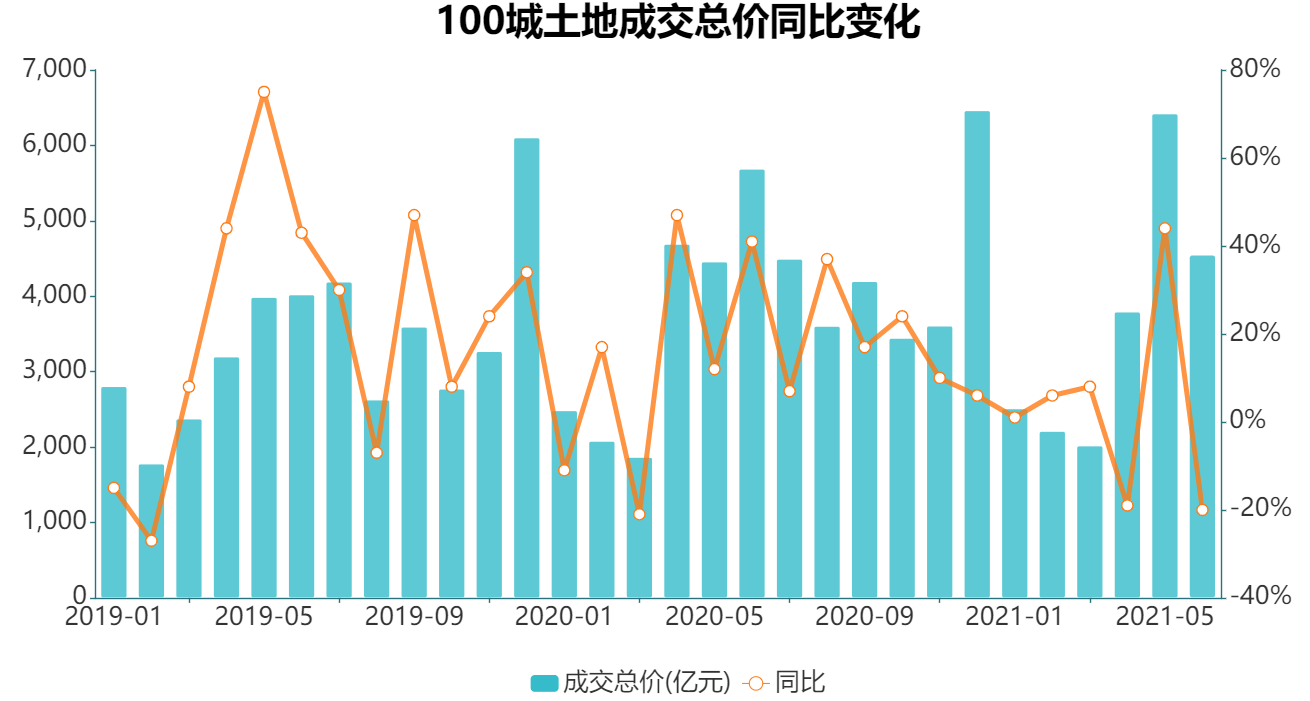

以观点指数监测的100个重点城市情况来看,2021年上半年土地市场热度波动明显,5月土地成交出现一波小高潮,土地成交总价6100亿元,同比增长36.9%,土地出让城市能级整体上移,成交楼面价同比上升65%至6219元/平方米。

数据来源:观点指数整理

5月重点城市成交热度主要跟集中供地政策带来的供应节奏变化有关。今年2月,市场上传出消息,北京、上海等22个重点一二线城市将实施两集中供地政策,要求出让公告全年不得超过3次,2021年公告供应量不得低于近五年(2016年-2020年)平均完成交易量。随后,试点城市集中在3-4月公告第一批供地公告,并在5-6月开始陆续出让。

截至6月底,22个试点城市均已完成首批供地。从出让结果来看,22个城市首批供应住宅用地902宗,供应建筑面积1.2亿平方米,成交数量850宗,成交建面1.1亿平方米,成交总价10557亿元,平均成交楼面价9732元/平方米,平均溢价率和流拍率分别为15.6%和5.8%。

数据来源:观点指数整理

以溢价率作为观察指标发现,各个城市成交热度分化明显。其中重庆、深圳、厦门、合肥以及杭州等热门城市土拍竞争激烈,溢价率均高于25%,而青岛、长春、苏州和上海等城市土拍市场溢价率处于低位,且长春、天津土地流拍率大于20%。

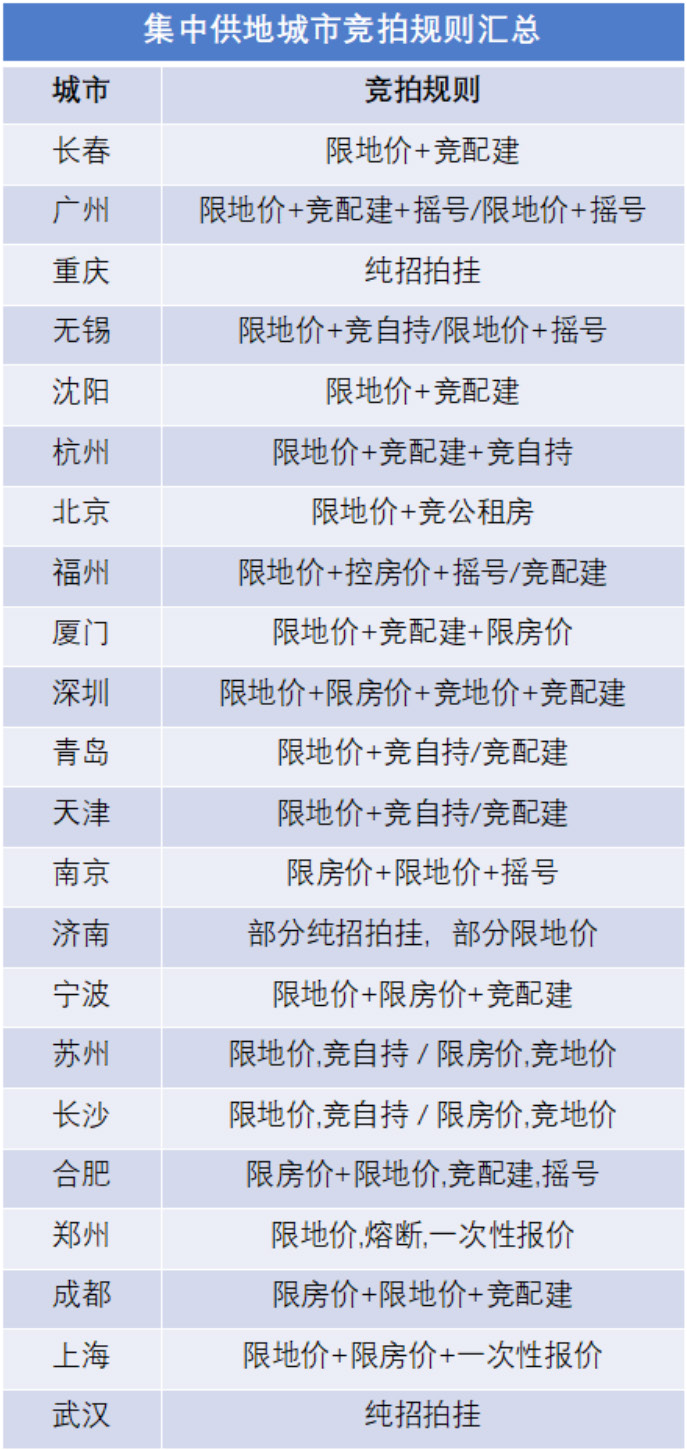

除了所处区位之外,城市土地成交溢价率表现还跟土地竞价规则有关。据出让公告披露,22个试点城市中除重庆和武汉外均采取了限地价的出让规则,部分城市还在此基础上增加了限房价、竞配建、摇号等出让限制。这有效减少多家房企抢地的现象,引导土地价格趋向合理。但另一方面,限房价、配建也很大程度上缩窄了土地项目盈利空间。

数据来源:观点指数整理

另外,由于第二、三批次集中供地时间相对靠后,房企若要及时拿地开发周转,并在年内转化成销售,只能积极参拍第一批次集中供地,这一因素也造成当前土拍竞争更加激烈。

从拿地房企来看,融创、华润、保利以及万科等全国化布局房企在首次集中供地中拿地力度较大,少数深耕单一区域的腰部房企如滨江(杭州)、越秀(广州)、龙光(深圳)也在大本营进行大手笔拿地。

考虑融资环境收紧以及拿地投资预算使用情况,预计下半年房企拿地积极性变小,土地市场将有所降温。

房企积极优化融资成本,销售回款成资金重要来源

随着国内融资形式不断趋紧,房企更加注重通过内生的销售回款,改善现金流状况。

国家统计局数据显示,1-6月房地产开发企业到位资金102898亿元,同比增长23.5%,增速较1-5月下降6.4pct。6月房企到位资金21518亿元,同比增长4%,,增速较5月下降10pct。

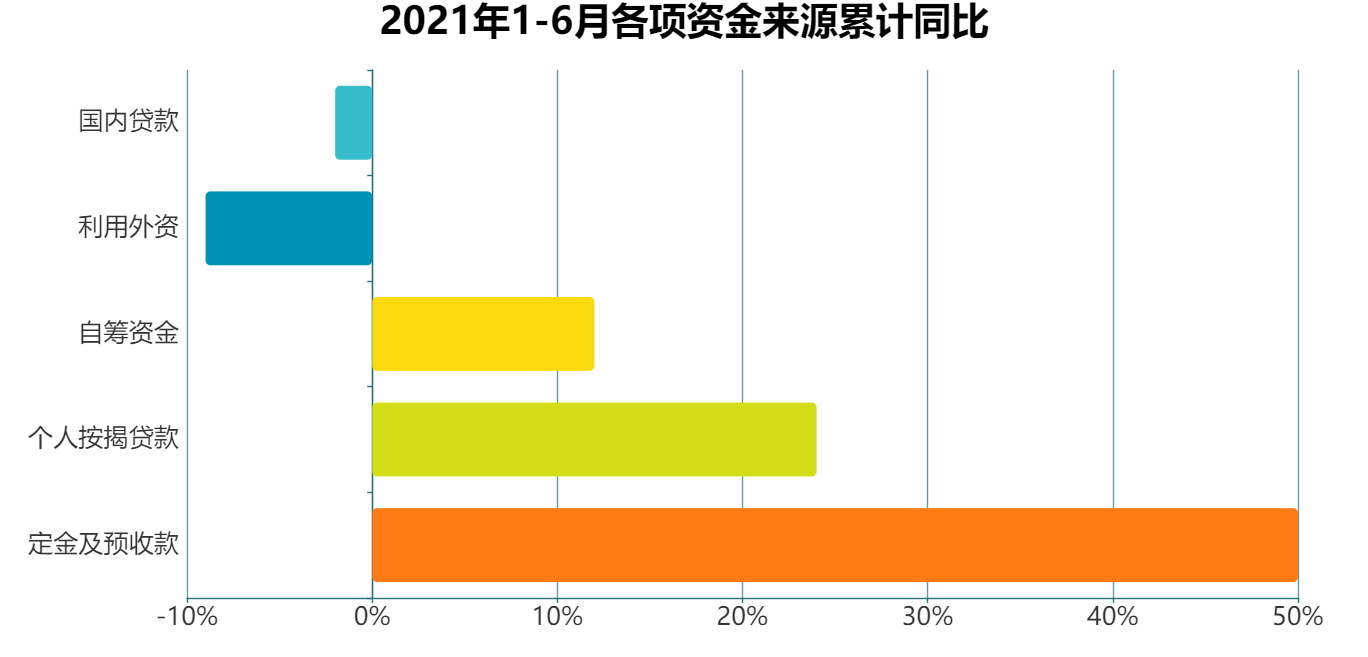

从到位资金结构上看,1-6月国内贷款、利用外资、自筹资金、个人按揭贷款和定金及预收款累计值分别为13465、42、30153、16355和39625亿元,占总资金来源的比重为13.1%、0.04%、29.3%、15.9%和38.5%,同比增速分别为-2.4%、-9.1%、11.9%、23.9%和49.7%,增速较1-5月变动分别为-4pct、17.4pct、-0.9pct、-9.1pct、-13.2pct。

数据来源:国家统计局,观点指数整理

6月,国内贷款、利用外资、自筹资金、个人按揭贷款和定金及预收款分别为2592.2、16.8、7466.5、2954.7和7886.6亿元,同比增速分别为-16.1%、42.3%、9.2%、-3.1%、12.7%,增速较5月变动分别为-8.8pct、65.1pct、3.7pct、-7.4pct、-21.6pct。

虽然近期银行在按揭端持续收紧信贷,个人按揭贷款和定金及预收款两项资金单月同比增速出现下行,但强劲的销售回款依旧是驱动房企到位资金增长的主要动力。

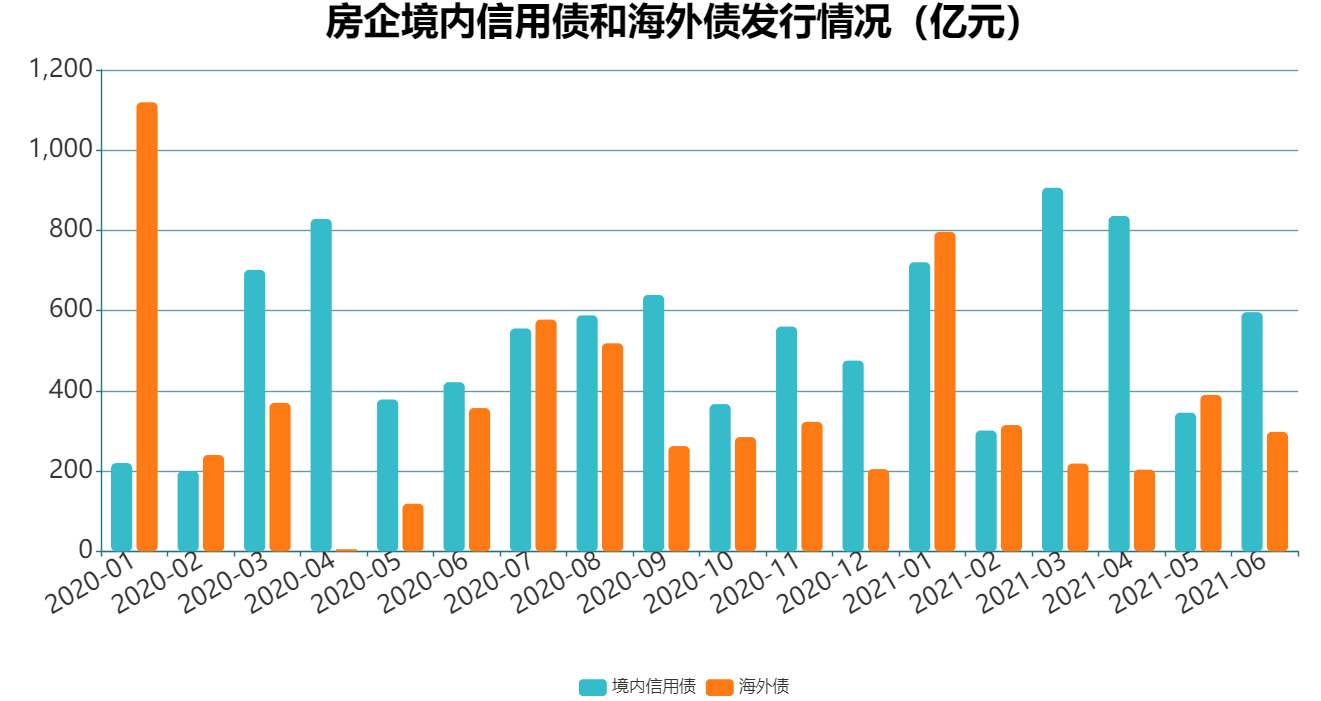

从房企融资情况来看,2021年1-6月,房企(申万二级分类房地产行业)实现融资规模5929.3亿元,同比增长19.4%,募集金额大部分用于偿还到期债务。

数据来源:Wind,观点指数整理

1-6月房企发行融资产品387只,涉及融资金额3695亿元,同比增长9.4%,平均票面利率为4.25%,较2020年全年信用债平均票面利率下降0.06百分点。

发行类别上,公司债是房企信用债融资的主要渠道。2021年1-6月年房企发行公司债127只,融资金额为1310.7亿元,占比42.9%;其次为资产支持证券,发行数量为89只,融资金额为478.9亿元,占比12.9%。

自从三条红线提出以后,房企将优化财务表现提上进程,其中一个重要动作就是寻求更加便宜的融资,避免使用海外债融资工具,做低融资成本。2021年1-6月房企发行海外债券114只,实现海外融资294.81亿美元,同比减少13.9%,加权平均票面利率为7%,较2020年全年加权平均票面利率下降0.7个百分点。

值得注意的是,2021年1-6月海外债发行票面利率最高为16%,有28只海外债券票面利率高于10%,占比24.1%,明显低于2020年全年的30.8%。

撰文:詹兴晶

审校:欧阳颖