合约销售增长超50% 净负债率降至64% 禹洲集团获多家知名投行看好

显然,不管是合约销售、营业收入,还是净负债率、派息比例,禹洲集团的这份中报,含金量十足。

近日,禹洲集团(01628.HK)发布中期报告。在合约销售、财务稳健性、土地储备等关键指标方面,禹洲的表现可圈可点:

上半年,禹洲累积合约销售金额为人民币428.51亿元,同比上升50.49%,完成全年目标的42.85%;实现营收为人民币140.07亿元,同比上升20.36%;净负债比率为63.72%,较去年同期下降9个百分点,继续处于行业领先位置。此外,禹洲还宣布派发中期股息每股12港仙,派息率为36.65%,延续了与股东、投资者分享价值的稳健务实风格。

禹洲的这份中报成绩单发布后,也获得了境内外多家知名投行的关注,摩根士丹利、花旗、摩根大通、中信里昂、星展、中银国际等多家投行维持禹洲“买入”或“优于大市”评级。

显然,不管是合约销售、营业收入,还是净负债率、派息比例,禹洲集团的这份中报,含金量十足。

销售强劲增长50.49% 区域深耕成果显著

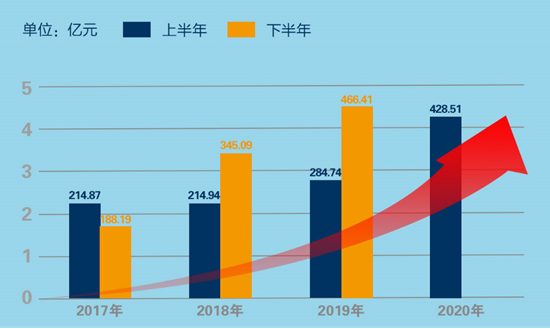

上半年,禹洲集团实现合约销售人民币428.50亿元,同比大幅增长50.49%,销售规模再创历史新高。

销售强劲增长

数据显示,3月份,禹洲集团实现合约销售金额57.17亿元,同比上升11.7%;4月份,禹洲销售快速反弹,实现合约销售金额96.27亿元,环比增长68.39%,同比增长87.41%;5月份,禹洲销售同比涨幅超过1倍,并创下历史新高,合约销售金额达到107.51亿元;6月份,禹洲销售同比增加68.57%,达到121.10亿元,再创历史新高。

销售金额放量增长,创下历史新高,增速领先行业,这主要得益于禹洲的聚焦一、二线城市持续深耕的前瞻性布局。

分区域看,长三角区域依然是禹洲合约销售贡献的主要区域,合约销售总额为人民币267.67亿元,占集团合约销售金额的62.47%。禹洲于2004年首次进入长三角区域,至今在区域内布局16年。在合肥,深耕16年的禹洲在上半年实现合约销售额和权益销售额,双双稳居市场第1名的成绩,合肥也有望成为继苏州后,禹洲的第二个百亿级城市。禹洲区域深耕成果显著。

营收增幅超20%创历史新高 慷慨派息回馈股东

禹洲始终以审慎的经营理念和行业实力,持续为股东精铸价值,为城市新筑潜力,为业主诚建家园。

营业收入再创历史新高

上半年,禹洲集团的总收入为人民币140.07亿元,较去年同期上升20.36%,创历史新高。营业收入创新高,主要受益于期内交付物业总建筑面积增加。上半年,禹洲集团交付的物业总建筑面积约为108.07万平方米,同比上升23.50%。

在收入快速增长的同时,禹洲的利润水平也延续稳健风格。报告期末,禹洲集团实现毛利为人民币32.76亿元,,不过于期内因结转物业(主要位于武汉、苏州、青岛及合肥)而释放公允值调整计入销售成本,合共人民币5.1亿元,剔除以上非现金调整后,禹洲集团毛利率为27%。

此外,禹洲集团进一步采取有效的成本控制措施,提升运营效能,取得明显效果:持续落地组织升降级,形成东部、江苏、福建、西南四大区域;项目PMO(Project Management Office)管理模式正式落地,集团从权责利上重新定义一线经营单元,员工活力得到大幅激发。

“现金奶牛”持续高比率派息

上半年,禹洲集团销售及分销费用占合约销售额的比率,由去年同期的0.63%大幅压缩至0.48%,其他开支则大幅减少80.31%至0.53亿元。

至报告期末,禹洲集团每股基本盈利为人民币18.43分。

营业收入的大幅增长,各项成本的有效管控,利润指标持续保持稳健。基于此,禹洲集团再次慷慨派息,建议派发中期股息每股12港仙,派息率达36.65%。

手握现金流超429亿元 债务结构稳健无压力

作为入选「恒生综合大中型股指数」成份股及沪港通交易名单的优质标的,以及MSCI中国指数体系中为数不多的地产标的股之一,禹洲集团始终奉行审慎的财务政策,拥有健康的债务结构。

上半年,禹洲集团严控负债、紧抓回款,财务稳健性进一步提高。

至报告期末,禹洲集团现金及现金等价物、受限制现金及初始期限超过3个月的无抵押定期存款为人民币429.68亿元,较2019年12月31日的人民币355.11亿元进一步上升21%。现金短债比达2.49倍(将境内公司债券按照到期日来计),足以覆盖短期债务。

此外,禹洲集团在合约销售金额再创历史新高的同时紧抓回款,于上半年的并表回款率约90%,流动性非常充裕。充沛的现金流,也为禹洲应对经济以及行业波动做好充足准备。

在净负债率方面,禹洲也延续一贯的稳健务实风格。报告期末,禹洲净负债率为63.72%,较2019年末下降1.92个百分点,较去年同期下降9个百分点,继续保持行业领先位置。

稳健的财务结构、充沛的现金流,让禹洲面对多变的市场形势依然能轻装上阵、从容应对。

土储优质充裕 禹洲发展后劲十足

在土地市场,禹洲始终秉持以销定产、稳健审慎的拿地策略,并建立了一套完整的客研方法论,通过对城市进驻、周期研究、城市解读等,来支撑在哪些城市拿地、何时拿地等。基于这套客研方法论,禹洲上半年把握窗口、多元化拿地。

约9成土储位于一二线及准二线城市

禹洲今年推出的1,800亿元货值都是在手货值,年初补货压力不大。4、5月份同行在冲向招拍挂市场抢着补货,并导致溢价率极高时,禹洲始终保持理性克制。6月中下旬土地市场回归理性时,禹洲才出手购买优质、能确保毛利净利润指标的土地。

截至业绩发布日,禹洲新增15幅优质地块,全部位于一二线核心城市,货值接近700亿元。

多元化拿地也是禹洲的特色。上半年,禹洲以收并购方式获取了多个优质项目,其中收购长江实业成都南城都汇资产包,用不到15亿元的价格带回来接近230亿元的货值,今年就能有销售贡献,资产包地段和市场需求非常火热,这也显示禹洲收并购极具眼光。截至业绩发布日,禹洲收并购与招拍挂形式获得的土储货值比例接近1:1。

至业绩发布日,禹洲集团总土储规划建筑面积约2,144万平方米,总货值约4,143亿元,足够未来三至四年的发展需求。优质充裕的土储资源,将有力支撑禹洲千亿战略的达成。

审校:钟凯

万科杭州携手北美传奇咖啡Tim Hortons,举行战略合作签约仪式

万科杭州携手北美传奇咖啡Tim Hortons,举行战略合作签约仪式 合约销售增长超50% 净负债率降至64% 禹洲集团获多家知名投行看好

合约销售增长超50% 净负债率降至64% 禹洲集团获多家知名投行看好 弘毅大厦暨全球私募中心前海盛大启幕

弘毅大厦暨全球私募中心前海盛大启幕 贝壳彭永东解析数字化:核心是为了提高消费者体验

贝壳彭永东解析数字化:核心是为了提高消费者体验 招银国际:禹洲集团盈利将维持高水平 看好物业分拆上市利好

招银国际:禹洲集团盈利将维持高水平 看好物业分拆上市利好 心怀感恩、胸怀家国 禹洲集团2020公益季启动

心怀感恩、胸怀家国 禹洲集团2020公益季启动 消费促进月广州启动 文旅街区改造焕新颜

消费促进月广州启动 文旅街区改造焕新颜 领地 | 观·跨越千年的对话

领地 | 观·跨越千年的对话 贝壳找房CEO彭永东为《新经纪守则》作序:让消费者感受到我们的“不一样”

贝壳找房CEO彭永东为《新经纪守则》作序:让消费者感受到我们的“不一样” 金质匠心 尽致美好 | 龙华金茂府首期品质体验官鉴筑日 圆满落幕

金质匠心 尽致美好 | 龙华金茂府首期品质体验官鉴筑日 圆满落幕 楼市价格战提前打响! 恒大7折抢收“金九银十”

楼市价格战提前打响! 恒大7折抢收“金九银十” 远洋集团10.6亿元摘得广州增城地块 深耕粤港澳大湾区打造华南引擎

远洋集团10.6亿元摘得广州增城地块 深耕粤港澳大湾区打造华南引擎